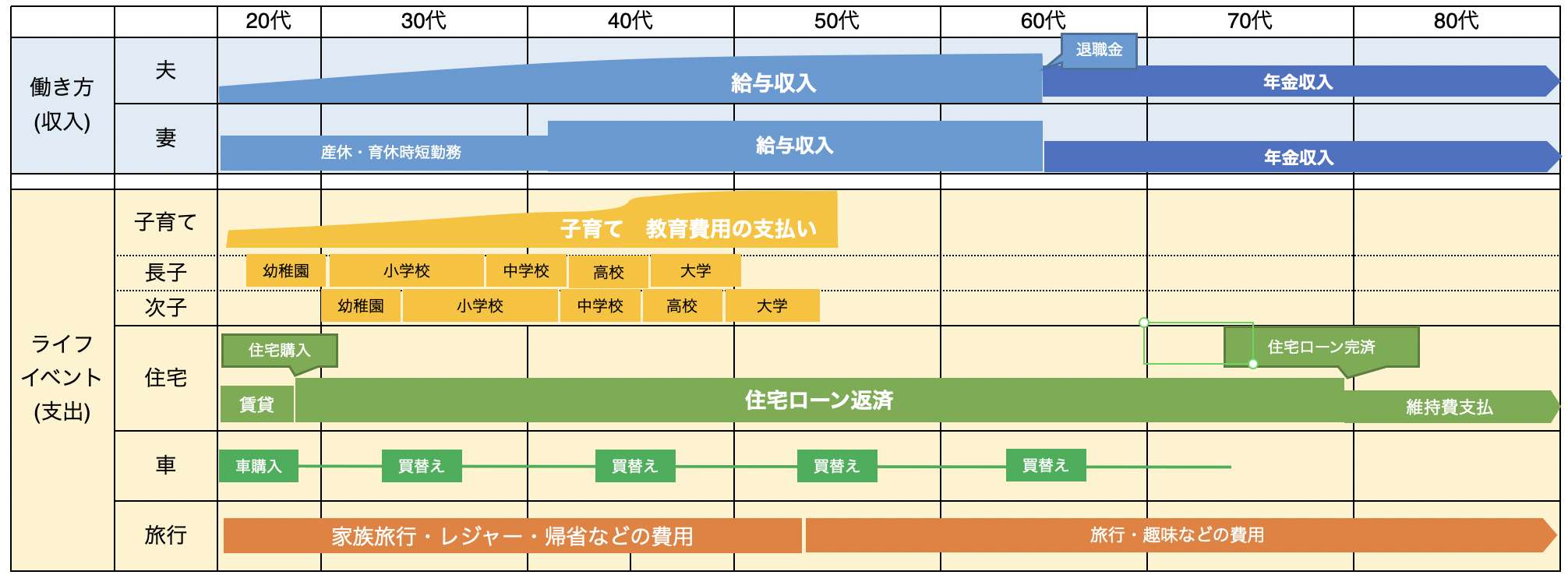

住宅ローンの借入期間は、一般的な商品の場合、最長で35年です。しかし近年、借入期間がなんと最長50年(!)という商品も出てきました。

ただし「最長」が50年というだけで、誰もが無条件で50年の住宅ローンを利用できるわけではありません。借入時の状況や条件によっては、それよりも短い期間になる場合もあります。

そこで今回は借入期間の決まり方、自分にとっての「最長の借入期間」の考え方と「老後を考えた返済方法」について解説いたします。

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

借入期間が最長50年の住宅ローン商品

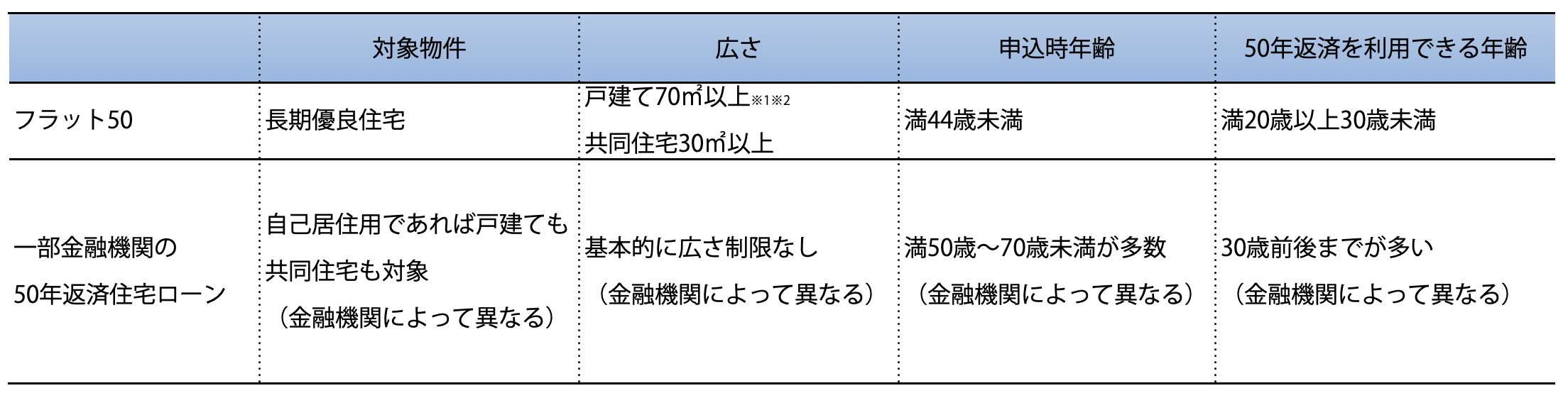

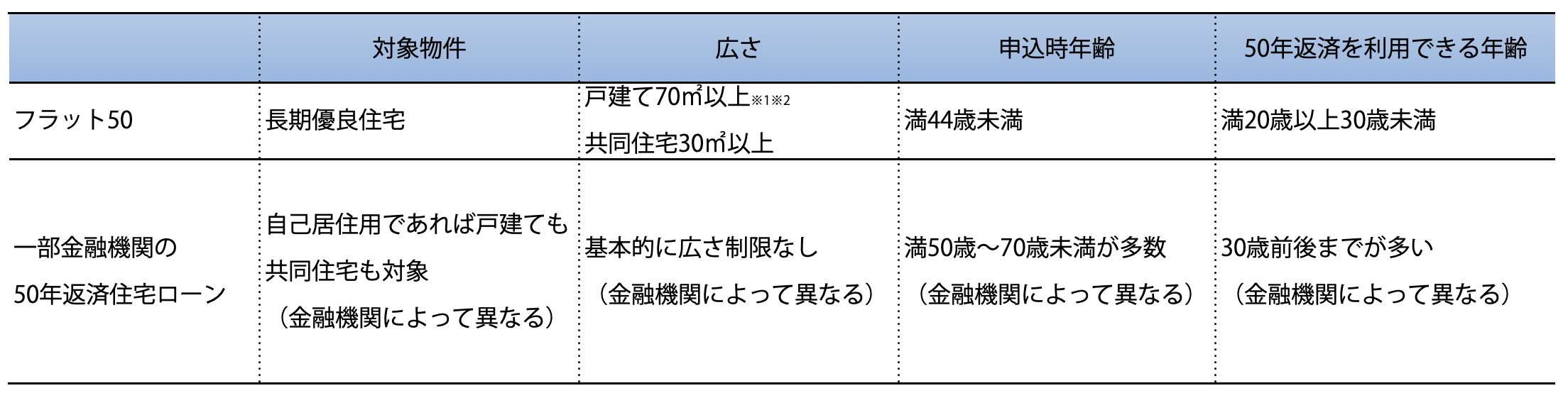

一般的な住宅ローンの借入期間は、最長で35年です。しかし近年では借入期間が最長50年の商品を取り扱う金融機関も出てきました。大きく分けて以下の2つです。

- 住宅金融支援機構の「フラット50」

- 一部金融機関で取り扱っている住宅ローン商品

タップで拡大

(※1)店舗付き住宅などの併用住宅の場合、住宅部分の床面積が非住宅部分(店舗、事務所など)の床面積以上であることが必要(※2)連続建て住宅:共同建て(2戸以上の住宅で廊下、階段、広間などを共用する建て方)以外の建て方で、2戸以上の住宅を横に連結する建て方/重ね建て住宅:共同建て以外の建て方で、2戸以上の住宅を上に重ねる建て方

住宅金融支援機構の「フラット50」

申込者本人やその家族・親族が住む新築住宅の購入・建設費用、または中古住宅の購入資金向けの商品です。完済時年齢が81歳未満と設定されているので、申込時年齢が満30歳未満の場合、最長の借入期間50年を利用できます。

長期優良住宅が対象=主に一戸建て住宅購入者がメインの対象者

フラット50利用の主な条件として「長期優良住宅であること」があります。

長期優良住宅とは、長期にわたり良好な状態で使用するための措置が構造及び設備に講じられた優良な住宅のことで、所管行政庁から認定を受けた住宅のことです。

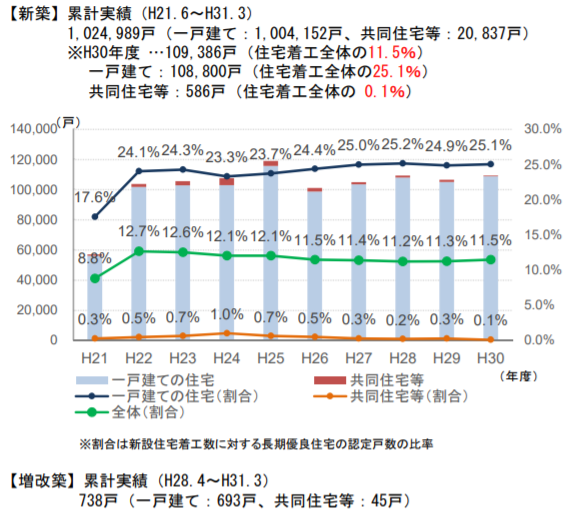

国土交通省の「長期優良住宅制度のあり方に関する検討会 最終とりまとめ参考資料」によると、平成30年度の長期優良住宅認定戸数は、

- 一戸建て:住宅着工全体の25.1%

- 共同住宅等:住宅着工全体の0.1%

国土交通省「長期優良住宅制度のあり方に関する検討会 最終とりまとめ参考資料」(PDF)より引用

つまり、マンション等の共同住宅は長期優良住宅認定戸数が少ないため、フラット50を利用できるのは主に一戸建て住宅購入者がメインであると言えます。

最長借入期間である50年を利用するには、申込時年齢が満30歳未満であることが必須

フラット50の申込要件のひとつに「申込み時年の齢が満44歳未満であること」があります(※親子リレーを利用する場合は、満44歳以上の方も申込可能)。

また完済時年齢は81歳未満と定められていますので、借入可能期間は「80歳−申込時の年齢(※1)(※2)」で考えます。

(※1)年収の50%を超えて合算した収入合算者がいる場合には、申込み本人と収入合算者のうち、高い方の年齢が基準となる/(※2)親子リレー返済を利用の場合は、収入合算者となるか否かにかかわらず、後継者の年齢が基準となる

つまり単独名義でフラット50を利用する場合、申込み時年齢が満30歳未満であれば、借入期間を最長の50年にすることが可能ということになります。

親子リレー返済を利用する場合、申込者の内、若い方の年齢を基に返済期間を決めるため、より長い期間で返済することが可能です。

一部金融機関の50年返済の住宅ローン

一部の金融機関でも、借入期間が50年の住宅ローン商品を取り扱っています。

金融機関・商品によって条件は異なりますが、一戸建て住宅だけでなくマンション等の共同住宅も対象となる商品があります。

完済時年齢は金融機関によって設定が違うため、最長の50年を利用するための申込み時年齢にはバラツキがあります。しかし概ね申込み時年齢が30歳前後になるケースが多いようです。

自分は最長で何年借入できる?住宅ローン借入可能年数に関する3つの事実

住宅ローンの最長借入期間は50年だと分かりました。次は「では自分は果たして何年借入できるのだろうか」と、考えるでしょう。自身の最長借入年数を計算する前に、確認することが3つあります。

- 申込者本人の年齢

- 住宅ローン商品・金融機関が設定する「完済時年齢」

- 購入物件の仕様

1│最長の借入可能年数には、申込み時の年齢が関係する

実質、何年借入できるかは、申込み時の年齢が関係します。

住宅ローンは金融機関ごと・商品ごとに「完済時年齢が満○歳未満」と設定されています。したがって、例えば完済時年齢が80歳未満と設定されている場合は、「79歳-申込み時の年齢=最長の借入年数」となります。

【完済時年齢80歳未満、申込み者の年齢が31歳の場合】

79歳−31歳=48年

50年返済の商品で住宅ローンでも、この場合の借入可能期間は48年が最長となります。

新築マンションの購入では、契約を完了してから、実際に引き渡されて住宅ローンが実行(返済開始)されるまで期間が空くことがあります。この場合は契約時点の年齢ではなく、住宅ローン実行時の年齢で計算しましょう。

2│完済時年齢の設定は金融機関・商品によって異なる

その完済時年齢の設定は、金融機関や住宅ローン商品によって異なります。例えば、完済時年齢が76歳未満で設定されている場合もあれば、82歳未満の場合もあります。

できるだけ長い借入期間を希望しているのなら、利用予定の金融機関や商品の完済時年齢を確認しておきましょう。

3│最長の借入可能年数は、購入する物件によって異なる場合がある

最長の借入可能年数は、購入予定の物件によっても異なる場合があります。

例えば購入予定の物件が定期借地権(※)付きの場合、定められた借地権の期間以上には借入期間を設定することができません。

(※)定期借地権…「期限を定めた借地権」のこと。定められた期間が満了すると土地を地主へ返還するため、その定期借地権が定められた土地上の建物に住む人は期間満了までに退去が必要となる。

【定期借地権50年の中古物件を築10年の時に購入する場合】

定期借地権50年-築年数10年で、居住できる期間は40年間。この場合の最長借入可能期間は40年まで。

このように、年齢などの諸条件が当てはまっていても、購入予定の物件の権利関係や仕様が借入可能期間に影響することがあります。

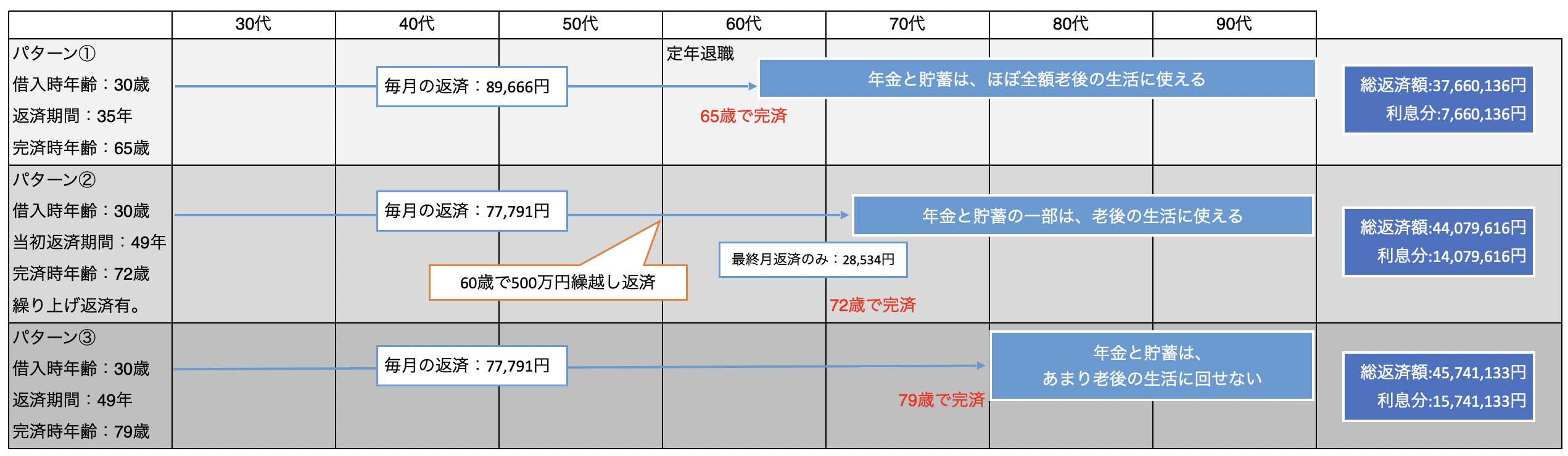

住宅ローンの借入期間を長くするかどうかは、自分にとってのメリット・デメリットで判断しよう

とはいえ、やみくもに住宅ローンを最長期間で借入れすることは、主に以下の点から私はあまりおすすめしません。

- 退職後も返済が長く続く

- 長期で住宅ローンを組むため、金利負担が多く、総返済額が増える

しかし返済期間をのばすことで毎月の支払額を抑えることができるため、検討する住宅の選択肢を広げることもあります。借入期間を長くするかどうかは、メリットとデメリットを踏まえ、さらに自身の現状・月々の返済額・将来の返済プランも含めて検討する必要があります。

毎月の返済額を少なくできる(メリット)

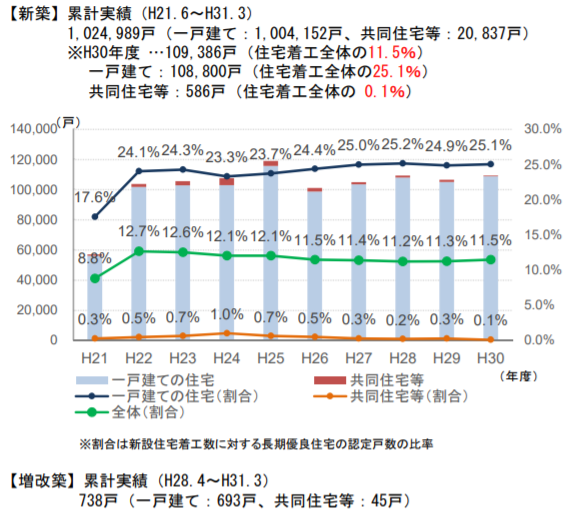

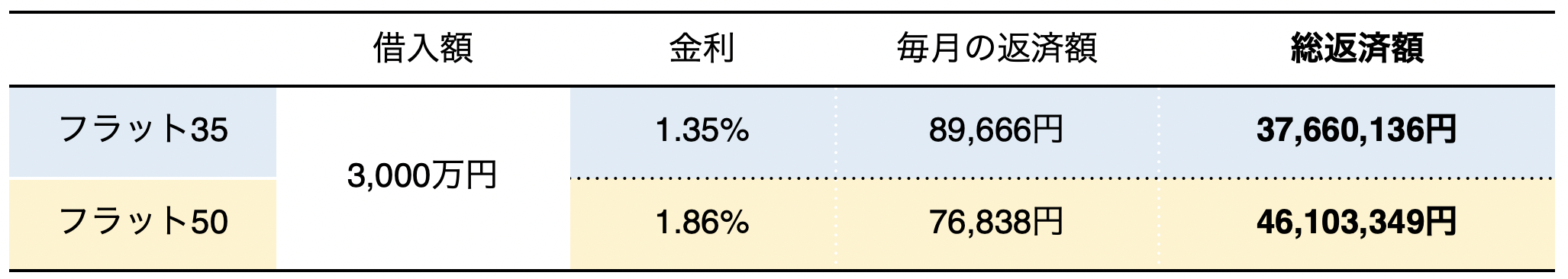

住宅ローンを最長期間で組む最大のメリットは、毎月の返済額を少なくすることができる点です。実際に毎月の返済額がどれくらい変わるか比較してみましょう。

※フラット35、フラット50の金利は2022年2月時点のものです

3,000万円の借入をした場合、毎月の返済額は、35年返済より50年返済が12,311円少なくなります。子どもが大きくなるまでは返済額を抑えたい方などにはメリットとなるでしょう。

住宅ローンの審査に通りやすくなる場合がある(メリット)

住宅ローンを最長期間で組むことで、審査に通りやすくなる場合があります。

借入可能金額を決める基準のひとつに「年間の返済負担率」が関係します。年収に応じて年間の返済額が20%~40%の割合になるように計算され、借入可能額が決まります。

つまり、借入期間を長くすると毎月・毎年の返済額が低くなる=年間の返済負担率も低くなるので、審査が通りやすくなる、というわけです。もちろん他の判断基準もあるので一概には言えませんが、できるだけ長い借入期間にすることで、審査に通りやすくなる可能性はあります。

団体信用生命保険期間も長くなるので、保険料が節約できる(メリット)

住宅ローンを利用する時につきものの「団体信用生命保険」(以下、団信)は、生命保険の一種です。

債務者(住宅ローンを契約している人)が亡くなった・高度障害状態になった場合、以後の住宅ローンの残債がゼロになる仕組みで、保険料の自己負担がありません(※特約を付けた場合等を除く)。

この保険は住宅ローンを完済するまでが保障期間なので、団信加入時に既存の生命保険を見直しておけば、余分な保険料がかからず節約に繋がります。

住宅ローン返済が70代後半から80代前半まで続く(デメリット)

借入期間が長いということは、住宅ローンの返済が70代後半から80代前半まで続くということです。つまり定年退職後も返済が続くので、しっかりとした返済計画を立てておく必要があります。

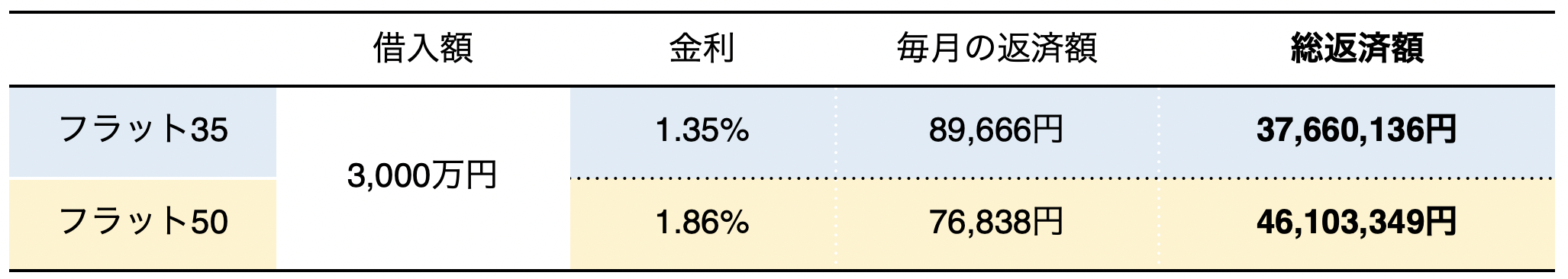

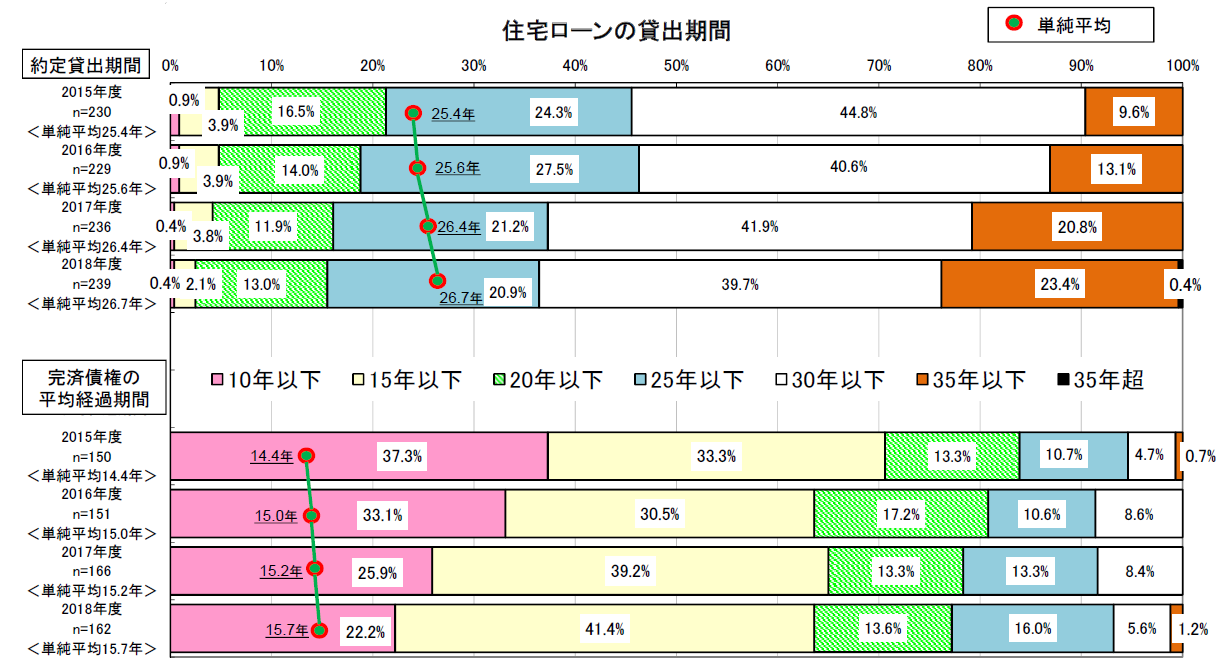

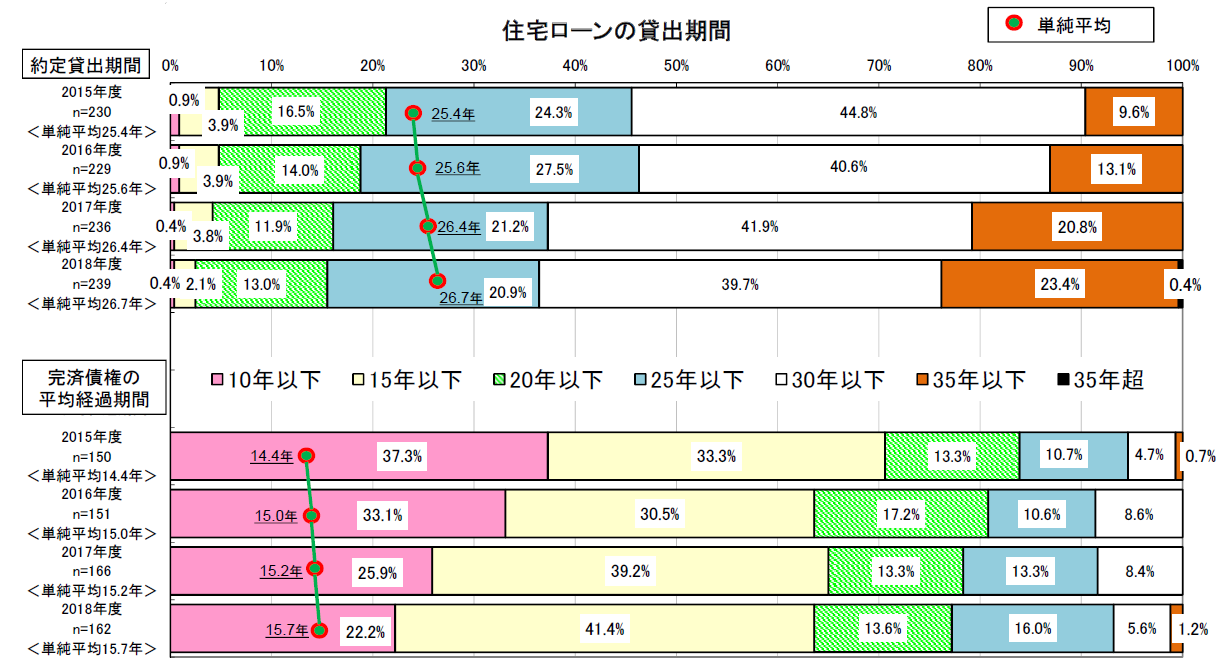

住宅金融支援機構が行った「2019年度 民間住宅ローンの貸出動向調査」によると、2018年度の住宅ローンの貸出期間は多い順に30年以下(39.7%)、35年以下(23.4%)、35年超(0.4%)となっています。

しかし同調査の完済債権の平均経過期間では、多い順に15年以下(41.4%)、10年以下(22.2%)となるので、実際には当初組んだ期間よりも短い年数で完済する人が多いようです。

住宅金融支援機構「2019年度 民間住宅ローンの貸出動向調査」(PDF)より引用

しかし例えば借入時年齢が40代後半の場合、退職年齢まで約20年間となり、月々の返済額が大きくなるかもしれません。支払が不安な場合は、退職年齢+10年以内で設定しましょう。

借入時の保証料が高くなる場合がある(デメリット)

一般的に借入期間が長くなればなるほど、保証機関に支払う保証料は高くなります。期間を長くすることでどの程度高くなってしまうのか、事前によく確認しておきましょう。

利息負担が増え、総返済額が増える(デメリット)

借入期間が長くなればなるほど、利息負担が増えて総支払額も増えます。

フラット35とフラット50を例に、3,000万円借入した時の総返済額を比較してみましょう。

※フラット35、フラット50の金利は2022年2月時点のものです

約925万円の差が生じていますね。このように毎月の支払額は少なくなるものの、総支払額は増えてしまいます。計画的に繰り上げ返済することをおすすめします。

金利が高くなる場合がある(デメリット)

金融機関によって異なりますが、一般的に借入期間が長くなるほど金利は高く設定されます。

金利は月々の返済額や総返済額に大きく影響します。事前によく確認しておきましょう。

住宅ローンを最長借入期間で組むことを検討するべき時とは?

長期間の借入れをするメリットとデメリットを踏まえた上で、次の3パターンに当てはまっている時は、最長期間での借入を選択肢のひとつとして検討してもよいでしょう。

- 住宅ローン借入時年齢が20代前半

- 就学中・就学予定の子どもが複数いる

- 定年退職後の返済計画に見通しが付いている

住宅ローン借入時年齢が20代前半

最長の50年返済を利用できるのは、借入時の年齢が20歳~30歳前後の人です。

また早めに住宅ローンの返済を開始し、繰り上げ返済も併用すれば、完済も早くなります。支払いを老後に残さないことを考えると、長期間の借入を検討するなら若い方が有利と言えるでしょう。

就学中・就学予定の子どもが複数いる

住宅ローンの返済開始時に、就学中・就学予定の子どもが複数いる家庭は、借入期間を長期にし、毎月の返済額を抑えることを検討してもよいでしょう。

教育費や固定費が多くかかる時期には、住宅にかかる費用をなるべく抑えるために、長期で住宅ローンを組む方は多くいらっしゃいます。

定年退職後の返済計画に見通しが付いている

住宅ローンを最長で組む場合には、定年退職後の返済計画が非常に重要です。

退職時の残債額と退職金・貯蓄を計算し、無理のない返済計画も見通しが付いている場合は、長期間の借入を検討してもよいでしょう。

まとめ

既存の住宅ローンでは、50年が最長の借入期間です。しかし「住宅ローン商品で設定された最長借入期間」と「実際に最長で借入れできる期間」は、借入時の年齢や住宅ローン商品、購入予定の物件によって異なります。

また最長で借入すると毎月の支払額を抑えるメリットもありますが、総支払額が増える等のデメリットも発生するので、自分の状況をよく検討し、無理のない借入年数で借入することをおすすめします。

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。