マンション購入の際、親子や夫婦など複数人による共有名義(共同名義)で購入を検討する方もいるかと思います。

マンションを共有名義にすると、それぞれが税制優遇を受けられるなどのメリットがありますが、場合によっては将来的にデメリットが発生することもあります。

そこで今回は、マンション購入において共有名義にするメリット・デメリットから、共有名義にした方が良いケース、また、おすすめできないケースを紹介します。

ぜひ、マンション購入の際の参考にしてください。

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

1.マンション購入における共有名義とは?

まずは、マンションの共有名義について、基本的な考え方を解説します。

1-1.共有名義とはマンションを複数人で所有すること

マンションの共有名義とは、マンションを複数人で所有することです。

マンションを共有名義にする理由として多いのが、住宅ローンを夫婦二人の連帯債務で組み、マンションを共有資産として登記するケースです。住宅ローンを連帯債務で組むと、収入を合算した金額で審査ができ、単独よりも借入可能額が増える場合があります。

その他にも相続税、贈与税対策の一環としてマンションを共有名義にする場合もあります。

1-2.マンションを共有名義にする際に知っておきたいこと

[1]マンションの持分は、原則出資割合によって決まる

マンションの持ち分は、不動産に対する権利の割合とも言えます。

共有名義のマンションの持分は、原則出資割合によって決まります。

例えば、4,000万円のマンションを夫婦で購入する場合、夫が3,000万円をローンで、妻が1,000万円を現金で支払うのであれば、持分は、夫:3/4 妻:1/4となります。

しかし、ローン控除や後の相続時を見越して、出資割合とは異なる持ち分で登記したいというケースもあります。その場合は、贈与があったとみなされ、贈与税の課税対象となりますので注意が必要です。

上記の出資割合で、例えば夫:1/2 妻:1/2の半分ずつで登記したいという場合は、夫から妻に1,000万円の贈与があったとみなされその贈与分が課税対象となります。

[2]マンションの管理・運用方針は共有者同士で決める必要がある

マンションを共有で所有するので、基本的には一人の意見のみではそのマンションを売ったり貸したりといった資産管理、運用の方針を決めることはできません。

共有者と相談し、お互いが納得した上でマンションの資産管理、運用の方針を決める必要があります。

2.マンションを共有名義で購入するメリット

マンション購入時に共有名義を選択するメリットは、主に贈与税・相続税の税金対策です。

2-1.贈与税対策になる

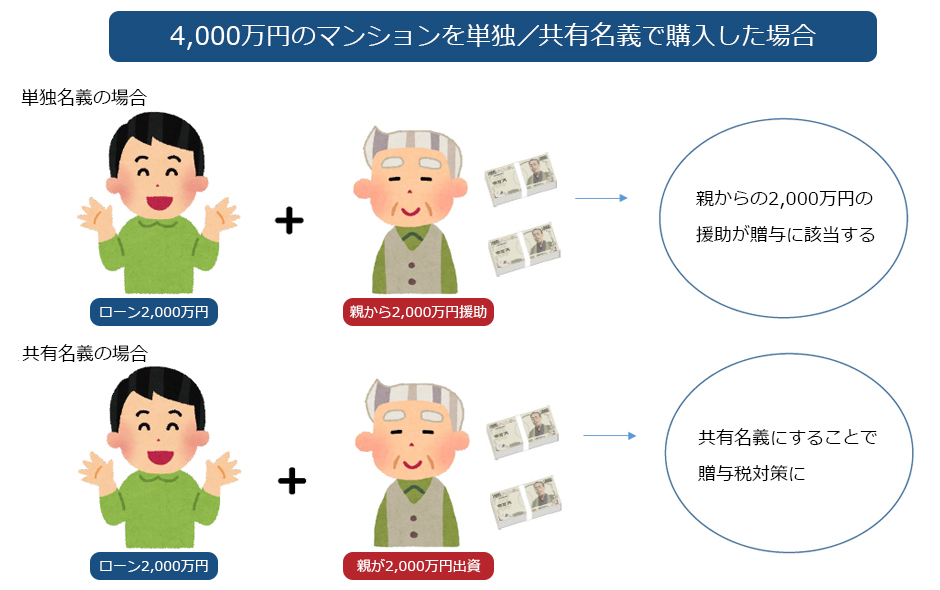

共有名義にすることで贈与税対策になる場合があります。例えば親からマンション購入金額の一部の現金を出資してもらい、残りを子がローンを組むといった形で共有名義にすることで贈与税対策になります。

下記例をご覧ください。

<子の単独名義(購入資金贈与)の場合>

- 購入物件:4,000万円

- 親からの贈与:2,000万円

- 子の出資金額:2,000万円

<親子の共有名義の場合>

- 購入物件:4,000万円

- 親の出資金額:2,000万円

- 子の出資金額:2,000万円

子の単独名義だと、親からの資金援助部分の2,000万円は贈与となります。

親子の共有名義とすることで、単独名義では贈与分にあたる2,000万円は親の出資部分となり贈与に該当しません。

子が住むための住宅購入に親が資金援助する際、条件を満たせば一定額までは贈与税が非課税になる制度があります。詳しくは国税庁webサイト「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」をご覧ください。

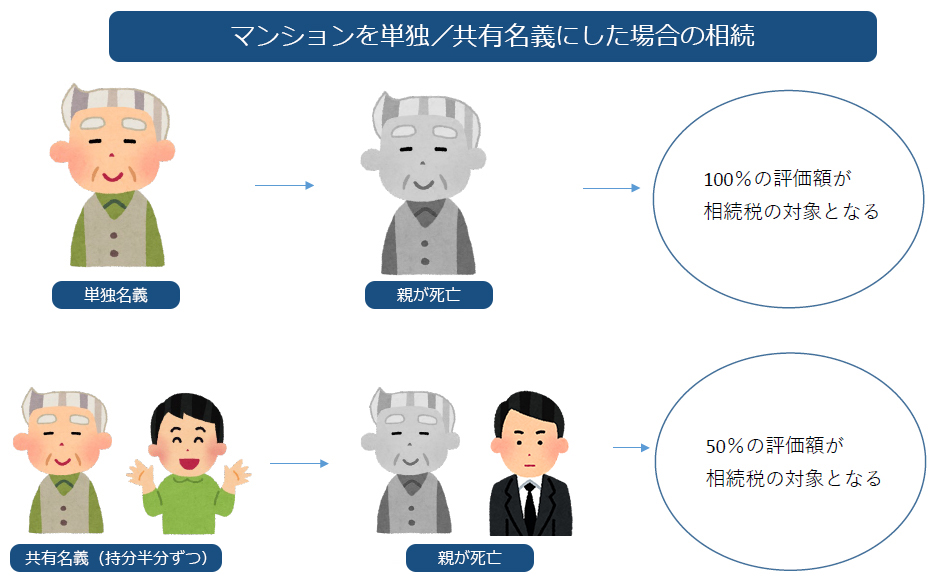

2-2.相続税対策になる

共有名義にすることで相続税対策につながる場合があります。

親子の相続の場合を例に考えてみましょう。親の単独名義のマンションを相続する場合、マンションの評価額がそのまま相続税の課税対象になります。親子の共有名義のマンションを相続する場合は、親の持分のみが相続税の課税対象となるため、単独名義よりも相続税を節税できます。

2-3.住宅ローンを連帯債務とすることでのメリットが受けられる

住宅ローンを連帯債務とすることで共有名義になるケースもあります。

住宅ローンの連帯債務には、2-1、2-2のような税金対策以外に以下のようなメリットがあります。

※金融機関によっては、連帯債務という制度がなく、ペアローンという形でローンを組む必要があります。

[1]借入金額を増やすことができる

例えば夫婦の場合、夫(妻)一人では希望物件を購入できない場合に、住宅ローンを連帯債務で組むことで収入合算でき、借入金額を増やすことができる場合があります。

下記例をご覧ください。

- 希望物件価格:4,500万円

- 夫婦年収:夫450万円 妻200万円

- 夫婦年齢:夫38歳 妻34歳

- 頭金:200万円

※その他設定

返済負担率…夫:年収の35%、妻:年収の30%、年利…2.0%、返済期間…35年

夫単独で借入れした場合、借入可能額は3,962万円となります。

頭金を合わせても購入可能額は4,162万円となり希望物件を夫だけでは購入することはできません。

夫婦で連帯債務とした場合、妻の借入可能額分である1,509万円がプラスとなり、希望物件4,500万円に手が届きます。

※借入可能額はあくまでシミュレーションの一例です。計算方法はこちらの記事を参考にしてください。

連帯債務での住宅ローンの借り入れについては、こちらの記事も参考にしてください。

[2]住宅ローン控除(住宅借入金等特別控除)を受けることができる

もう一つのメリットとして、住宅ローン控除の条件を満たす債務者全員が控除を受けることができることが挙げられます。

住宅ローン控除とは、住宅ローン借入金の残債額に応じて所得税や住民税から一定期間控除される制度のことを言います。

※時期や取得する住宅の種類によって、控除される内容が異なります。

<こんな人におすすめ>

- 控除期間中は、夫婦共働きでそれぞれの収入に大きな変動がない

<注意点>

連帯保証の場合は、保証人は住宅ローン控除の対象とならず、債務者のみが対象となります。

住宅ローン控除について、詳しくはこちらの記事をご覧ください。

3.マンションを共有名義で購入する際、気を付けるべき4つのポイント

マンションを共有名義で購入する際、将来予測をしっかりとしておくことがポイントとなります。

気を付けるべきポイントを4つご紹介します。

3-1.夫婦で連帯債務やペアローンを組む場合は、片方の収入が少なくなる時期を考慮する

マンションを夫婦の共有名義にする場合、住宅ローンを連帯債務やペアローンで組む場合は、産休育休などで一時的に世帯収入が下がる可能性があることを覚えておきましょう。

出産・育児の予定はあるか、またその期間は問題なくローンを支払えるのかは充分に考慮が必要です。

また出産育児に限らず、急な入院等で収入が無くなってしまうなど不測の事態についても想定しておきましょう。

3-2.親子で共有名義にする場合、兄弟・親戚等に相談が必要か考える

親からの相続を受けたとき、共有名義にしたマンションにそのまま住めるかどうかは、居住している子どもにとって重要なことです。

相続については、後々意見が変わってしまうこともありますが、事前に兄弟・親戚といった関係者の考えを共有しておき、各々が心構えをしておくことが大事です。

3-3.住宅ローンを組む場合は、その他のローンの借り入れ条件が厳しくなることがある

マンションの共有名義に入るということは、多くの場合、その持分だけ出資するということです。

現金で出資する場合は問題ないですが、住宅ローンを組む場合は、その分負債を抱えることになります。

新たに住宅購入や車の購入などでローンを組もうとした場合、返済負担率は今の住宅ローン返済額を含めて計算します。新たに組もうとするローンの借入限度額が少なくなってしまったり、条件が厳しくなったりする可能性があるので注意しましょう。

また当然のことですが、住宅ローンの支払いが滞ったりすると信用情報にも傷が残ってしまいます。家族のマンション購入を助けるためなど、共有名義にする理由はさまざまですが、今後のご自身のマネープランをしっかり考えたうえで検討するようにしましょう。

3-4.離婚の際、希望通りにマンションを処分できない可能性がある

離婚の際には、共有名義となっているマンションの処分について双方の同意が必要です。

まず、マンションを売却するのか、どちらかが住み続けるのか、その場合支払いはどうするのか等を考える必要があります。

そして売却等の処分にあたっては、実際は本人たちの希望通りには進まないことが多いです。例えば、すぐに売却したくても売却金額が低くローン残債が残ってしまう、単独名義にしようとしても単独では借入条件の収入に届かず単独名義にできない、名義を変える場合は贈与となるので、贈与税が発生するなどの問題が考えられます。

結婚する際、離婚のことを考える人はあまりいませんが、共有名義で購入する場合には、後々の手続きが大変になる可能性を頭の片隅に置いておいた方がいいでしょう。

4.マンション購入時に共有名義にした方が良いケース、しない方が良いケース

続いて、共有名義にした方が良いケースとしない方が良いケースについて解説します。

4-1.共有名義でマンション購入した方が良いケース

マンションを共有名義で購入した方が良いケースとして考えられるのは、主に税金対策として効果が出る場合と住宅ローン控除の恩恵を充分に受けられる場合です。

[1]税金対策として効果が出るケース

住宅取得等資金贈与の非課税制度を利用しても贈与税がかかってしまう場合に、出資割合に応じてマンションの持分を持つことで贈与税対策に繋がるでしょう。

相続税についても、相続財産が基礎控除額(相続財産から控除される一定の金額)を大幅に超えてくる場合には共有名義を検討できるでしょう。

[2]住宅ローン控除の恩恵が受けられるケース

夫婦二人でローンを組むことで、控除金額が多くなることが想定される場合は、連帯債務またはペアローンで購入した方がよいと言えます。ただし、控除額は納税額が限度となるため、控除期間中にどちらかの収入が大きく下がってしまうと、控除額も少なくなります。二人の収入が安定的に確保できる可能性が高い人におすすめです。

4-2.共有名義でマンション購入しない方が良いケース

将来の状況変化の可能性が高い人、例えば、このようなケースは、想定していた状況から変化する場合があり、共有名義のデメリットを被る可能性も否定できません。

- 相続人が多い

- 休職や退職を考えている

- 夫婦の片方の収入が不安定

状況変化に対応しなければならない場合には、単独名義の方が優れていると言えるでしょう。

まとめ

マンション購入における共有名義について解説しました。

<この記事のまとめ>

- 共有名義は原則、出資割合によって持分が決まり、管理運用を共有で決める必要がある(1章)

- 共有名義のメリットは、税金対策と住宅ローンを組む上での恩恵(2章)

- 共有名義で気を付けておくべきことは、将来予測をしておくこと(3章)

- 共有名義にするかしないかは、メリット・デメリットを理解したうえで判断する(4章)

特に税金部分に関しては独自で判断せず、税理士など専門家の方に相談することをおすすめします。

今回の記事の内容を参考に、マンション購入の際の判断材料にしていただければ幸いです。

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。