住宅選びにおいて、気に入ったお家を探すのももちろんよいのですが、「資金計画」から始めるのもオススメです。なぜならば、予算がわかればこの家が買えるのか買えないのかという心配をすることなく住宅を見に行く事ができるからです。また、あれこれと無駄に見に行く手間が省けます。

今回は資金計画の立て方を4つのポイントに分けて紹介していくことにします。

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

資金計画とは

住宅購入の資金計画とは「毎月いくら支払っていくか」また「それが支払い続けられる金額か」ということです。住宅を見に行くと営業マンがすぐに資金計画を立ててくれますが、どのようなポイントから計画を立てていくとよいかを紹介していきます。

資金計画の立て方

ポイントは「毎月の返済額」と「金利(金利タイプ)」、「借入期間」、「自己資金」の4つです。

POINT1 毎月の返済額

毎月の返済額を決めることはもしかすると住宅購入の一番の近道かもしれません。多くの人にとって人生の内の一番大きな買い物となる住宅購入において、このポイントを無視する事はできません。毎月の返済額が決まれば自ずと借入額が決まってくるので、その範囲で住宅を選んでいけばよいのです。

目安は「今の家賃」と言うのが私の考え方です。家賃も毎月支払っている住宅費なので、具体的に考える際には、今まで生活できている証明となります。もちろん今の家賃が高いと思っているのであればこの通りというわけではありません。あくまで目安で考えていただければ幸いです。こちらの記事も参考にしてみてください。【住宅ローンの月々返済額の基準と自分に最適な基準額の判断方法とは?】

POINT2 金利(金利タイプ)

先程の毎月の返済額を決める要素として金利があります。金利が高ければ支払いは高くなり、低ければ安くなります。したがって、金利が低いに越したことはないのですが、一口に「金利」といってもさまざまなタイプがあります。

「変動型」、「固定期間選択型」、「固定型」の3種類です。それぞれについて主な特徴をまとめます。

「変動型」・・・半年に一回金利の見直しがある。しかし5年ルールと1.25倍ルールがある為、実際に支払い額が半年に一回変動するわけではない。

「固定期間選択型」・・・一定期間金利の変動がないタイプ。3年、5年、10年など。期間終了後は再度選択し直すことができる(もちろんその時の金利)。

「固定型」・・・返済期間の間金利の変動がない。フラット35に代表される。

これらを加味して金利タイプを決めていきます。下記にそれぞれのタイプについておすすめの返済プランをまとめておきます。

「変動型」はこんな人におすすめ

- 繰上返済をして早く住宅ローンを終わらせたい人

- 返済期間を短くして早く住宅ローンを終わらせたい人

「固定期間選択型」はこんな人におすすめ

- 一定期間は支払いを安定させたい、その後住宅に充ててもよい金額が増えても良い人(たとえば、子どもが高校、大学進学前などで教育費がかかるが、その後はラクになると言う人など)

- 固定の期間と変動の期間など選択しながら賢く返していきたい人

「固定型」はこんな人におすすめ

- 返済額が一定という安心感を得たい人

- 将来の残債が明確に分かり計画的に返済していきたい人

さらに詳しくはコチラの記事を参考にしてみてください。

【住宅ローンの選び方~理解編~】

【住宅ローンの選び方~選ぶ編~】

POINT3 借入期間

最長35年としている金融機関がほとんどです。また金融機関により完済時の年齢を設けており、これがそれぞれ違う事があります(A銀行では80歳未満、B銀行では76歳未満など)。

さて借入期間の決め方ですが、ひとつの基準は「定年」だと思います。「定年退職時の年齢-今の年齢=借入期間」という具合です。(正確な借入期間を決める際には、住宅ローンの融資が行われるときの自身の年齢が基準になります。)定年を超えると収入は減りますので、ここまでに住宅ローンを完済するのが理想的といえます。

しかし、これはあくまで理想。無理に定年までに設定する必要はありません。借入期間が短くなれば当然毎月の返済額が高くなります。

借り入れる時はあまり定年を意識せず、長く借入をし、貯蓄ができた段階や出費が少なくなった時に繰り上げ返済して借入期間を短くしていくとよいです。(繰り上げ返済については【住宅ローンの繰り上げ返済 基本の「き」から教えます】をご覧ください。)

私が担当したお客様もほとんどは最長期間で借入されています。

資金計画の立て方まとめ

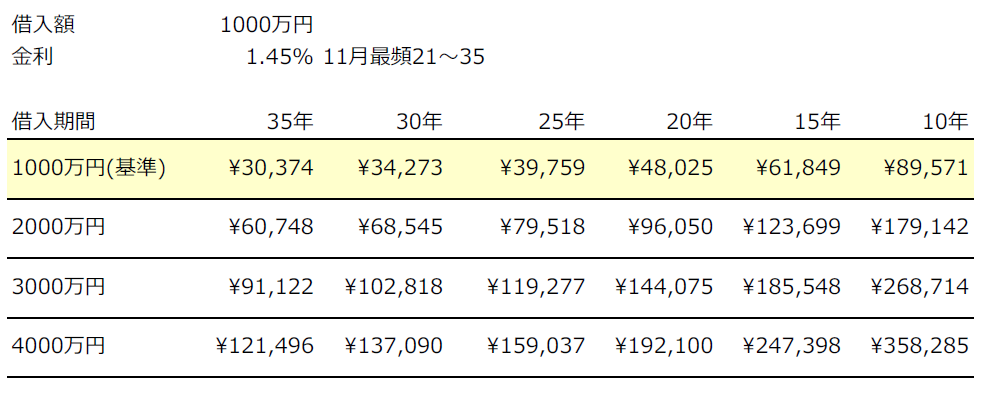

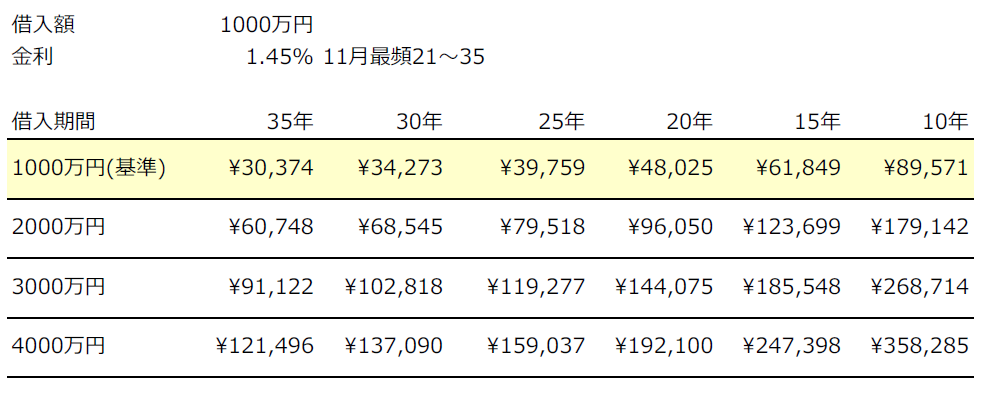

さてさて、ここまで3つのポイントを見てきました。「返済額」「金利(金利タイプ)」「借入期間」です。すこし具体的に下の図のようにまとめてみましたので、資金計画の参考にしてください。

1000万円借入した場合を基準に考えて、例えば2000万円借入したいなら基準の2倍と言った見方をしていただければ分かりやすいでしょうか。2700万円借入なら基準を2.7倍です。

ここまでが資金計画を立てるポイント3つです。では後一つの「頭金」についてですが、少しボリュームがありますので、これは次の章で紹介することにします。頭金が多ければ多いほど借入金額は減り、毎月の支払いもラクになります。しかしながら、これを「貯める」のに期間を要します。その間にかかる住宅費用まで考えていくと実は自己資金なくして購入するほうがお得なケースもあります。次の章ではこのポイントを含め紹介していきます。

頭金について

まず、「頭金」という言葉についてですが正確に理解してから話を進めていきましょう。

「頭金」とは住宅価格に充当するお金のことです。したがってそれ以外にかかる登記の費用や引越し代金、諸費用に充てるものとは別物なのです。

それらはまとめて「自己資金」と呼ばれます。なので、自己資金の中の頭金です。

住宅購入にかかる費用(新築マンションの場合)は、主に下記のようなものが住宅購入には必要です。

- 分譲価格(住宅の価格)

- 登記費用

- 税金

- 金融機関への手数料・保証料

- 修繕積立基金

- 管理費、修繕費等の予納分

- 売主への手数料

以上の様なものが主な費用です。

自己資金の内、まずこの諸費用に充てて残ったものを頭金として住宅価格に充当していきましょう。

詳しくは「マンション購入にかかる諸費用を学んで損しない資金計画を立てよう」にてご覧ください。

頭金0円の方がお得なのか?

よく、頭金は物件価格の2割が理想的と言われていますが、金利が低い今の時代であれば一概にそうも言い切れません。もちろん貯めれば貯めるほど借入額も減るわけなので、支払いはラクになります。頭金0円で購入してもあまり変わらない場合もあります。なぜならば、それを貯めるのに時間がかかるからです。また、金利も将来的に上昇する可能性もあるので、結果として貯めた頭金があまり意味を成さなくなる場合もあります。

では例をあげながら見ていきましょう。

例)物件価格3,000万円 金利1.45%

300万円貯金してから購入する場合と貯金せずに3,000万円まるまる借入する場合にて比較。

パターン1:頭金を貯めてから購入

たとえば年間100万円の貯金ができるとして3年間かかりますね。

また、その期間家賃を7万円支払っていたとすると年間84万円×3年なので252万円です。

この時点であまり貯金が出来ていない事にお気付きでしょうか。

家賃分も貯金も目的は「住宅費」。すると住宅費として年間100万円貯めたけれども、84万円も住宅費として出て行っているのです。したがって、実質16万円しか年間貯まっていません。

先程貯金には時間がかかるといったのはこのことです。では具体的に計算していきます。

3,000万円の内300万円貯めたため・・・・・・借入額2,700万円

3年間期間を要したので35年-3年・・・・・借入期間32年

3年間の間に金利が0.4%上昇したとします・・・金利1.85%(1.45%+0.4%)

すると月々の返済額は 93,219円 です。

また、金利分を含めた総返済額は 35,796,186円 となります。

くわえて3年間の家賃を足すと 38,316,186円 です。

パターン2:頭金を貯めずに購入

借入額3,000万円

借入期間35年

金利1.45%

月々の返済額は 91,122円 です。

また、金利分を含めた総返済額は 38,271,381円

月々の差額は 93,219円-91,122円=2,097円増

総返済額の差額は 38,316,186円-38,271,381円=44,805円増

です。

あまり大差がないのがお分かりでしょうか。

金利を+0.4%しているところがずるい!と言われるかもしれませんが、フラット35金利をさかのぼると2018年11月時点では1.45%ですが2018年8月の金利で1.34%となっておりわずか3ヶ月で0.11%上昇しています。(ARUHI調べ)3年間で上昇する可能性は充分にあります。

金利が低い今の時代では頭金を貯めずに購入するという方法も選択肢としてありだと私は考えます。

まとめ

さて今回は資金計画の立て方について紹介してきました。いろいろと書いてきましたが、一概に絶対このようにしてくださいというものはありません。住宅購入は大きな買い物ですが買い物であることに変わりありません。「予算が合わないので諦める」という選択もありだと思いますし、「予算が合わないけど頑張って購入しよう」という選択肢もありだと思います。

しかしながら、住宅検討において意識して欲しい事は「時間は有限だ」ということです。お得かどうかも大きな問題ですが、住宅を購入する意味があなたにとって何なのかをよく考え、マイホームでの思い出をたくさん作って欲しいと思います。先に延ばせば延ばすほどその時間は削られていくことをお忘れなく。

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。