一般的な住宅ローンの契約時には、通常団体信用生命保険(以下「団信」)の加入が義務付けられています。

ただし、住宅ローンの残債が免除となる条件は死亡や高度障害の場合のみで、病気により収入が減ってしまったり、働けなくなってしまったりした場合は団信だけでは賄えない場合がほとんどです。

そこで検討しておきたいのが、団体信用生命保険に付加できる「三大疾病特約」です。

これは、死亡・高度障害の場合だけでなく、三大疾病(がん・急性心筋梗塞・脳卒中)にかかったときも住宅ローンの残債が免除されるというオプションです。

住宅ローンは長期にわたる固定費であり、安定した収入や返済財源があるのが前提です。

死亡時だけでなく三大疾病での入院・通院にも備えておくことで、団信はより心強い存在となります。

今回は三大疾病のリスクと、三大疾病特約の内容、どのような条件を満たせば住宅ローンの残債が免除になるのかを確認して、住宅ローンを借入する際に「三大疾病特約」を付けるべきかどうかを考えていきたいと思います。

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

1 住宅ローンの団体信用生命保険と三大疾病特約

まず最初に、住宅ローンの団体信用生命保険と三大疾病特約の概要を説明します。

1-1 団体信用生命保険とは

「団体信用生命保険」いわゆる「団信」は住宅ローンを契約した方が、その返済中に万が一【死亡】若しくは【高度障害】※に陥り、返済不能となった場合、その条件を満たせばそのローン部分を保険会社がご契約者に代わって金融機関に返済するといった保険です。つまり、条件と満たした場合に住宅ローン残債が0になる保険というわけです。

なお、※印の【高度障害】とは以下の状態です。

- 両眼の視力を全く永久に失ったもの

- 言語また咀嚼機能を全く永久に失ったもの

- 中枢神経または精神に著しい障害を残し終身常に介護を要するもの

- 胸腹部臓器に著しい障害を残し終身常に介護を要するもの

- 両上肢とも手関節以上で失ったか、又はその用を全く永久に失ったもの

- 両下肢とも足関節以上で失ったかまたはその用を全く失ったもの

- 1上肢を手関節以上で失い、かつ1下肢を足関節以上で失ったもの

内容を見る限りかなり重篤な状態で、病気というよりも事故に対する保障という位置づけですね。

団信だけではこれら以外は保険の対象にならないため、病気で高度障害になった場合は住宅ローンの返済は免除になりません。

その他、団信の加入条件や加入時の健康状態の告知義務等について知りたい方は、こちらの記事を参考にしてください。

1-2 三大疾病特約とは

続いて、団信の三大疾病特約について説明します。

三大疾病特約は団信に上乗せできるオプションで「がん」「急性心筋梗塞」「脳卒中」の保障をします。

三大疾病特約の適用条件

一般的に、各病気で下記のような条件を満たしたときに三大疾病特約が適用されます。

※金融機関・商品によっては違う条件になる場合があります。

- がん(悪性新生物)

- 保険期間中に所定のがん(悪性新生物)と医師によって病理組織学的所見(生検)により診断確定されたとき

- 急性心筋梗塞

- 急性心筋梗塞を発病しその急性心筋梗塞により初めて医師の診療を受けた日からその日を含めて60日以上、労働条件を必要とする状態(軽い家事等の軽労働や事務は出来るがそれ以上の活動では制限を必要とする状態)が継続したと医師によって診断されたとき

- 急性心筋梗塞を発病し、その急性心筋梗塞の治療を直接の目的として、病院または診療所において手術を受けたとき

- 脳卒中

- 脳卒中を発病しその脳卒中により初めて医師の診療を受けた日からその日を含めて60日以上、言語障害、運動失調、麻痺等の他覚的な神経学的後遺症が継続したと医師によって診断されたとき

- 脳卒中を発病し、その脳卒中の治療を直接の目的として病院または診療所において手術を受けたとき。

なお、所定のがん(悪性新生物)は医師により診断が確定すれば住宅ローンの残債が0になります。他の二疾患(急性心筋梗塞、脳卒中)についても60日以上所定の状態が継続したと医師が認めれば保険が適用となります(金融機関によって条件が異なる場合があります)。

いくつかの金融機関の適用条件の違いを下記にまとめてみました。どこも大きな違いはありません。

<三大疾病(下記のいずれかに該当)で住宅ローン残債0円になる適用条件・保障内容>

| 金融機関 | A銀行 | B銀行 | C銀行 | D銀行 |

|---|---|---|---|---|

| がん | 診断確定(待機期間90日) | |||

| 急性心筋梗塞 | 所定の状態が60日以上継続※1 | 所定の状態が60日以上継続※1 若しくは所定の手術※3を受けたとき | 入院開始※2 | |

| 脳卒中 | ||||

| その他保障 | 無し | ガンと診断時給付金100万円 上皮ガンは給付金50万円 | 無し | がん、急性心筋梗塞、脳卒中で所定の状態以外のものも同保証※4 |

| 保障期間 | 融資期間終了まで | 75歳以下 | 融資期間終了まで | |

(各銀行webサイトより 2020年2月調べ)

※1「所定の状態」

急性心筋梗塞を発病し初診日から60日以上労働の制限を必要とする状態が続いたと診断されたとき。

脳卒中を発病し初診日から60日以上マヒや言語障害など他覚的な神経学的後遺症が継続したと診断された時

※2「入院開始」

脳卒中の発病により言語障害、運動失調、麻痺等の他覚的で神経学的な神経学的症状が急激に発生し治療目的として入院を開始した場合

急性心筋梗塞を発病し冠動脈に狭搾あるいは閉塞があることがわかりその治療を直接の目的として入院を開始した場合

※3「手術」

急性心筋梗塞を発病しその急性心筋梗塞の治療を直接の目的として病院または診療所において手術を受けたとき、脳卒中を発病しその脳卒中の治療を直接の目的として病院または診療所において手術を受けたとき

※4:就業障害が1年30日を超えての継続が条件

「三大疾病特約」の加入条件

三大疾病特約には加入条件があります。金融機関によって多少の差異はありますが、原則は下記の2項目です。

- 団体信用生命保険に加入できる方

- 20歳以上50歳以下で最終ご返済年齢が満80歳以下の方

2 三大疾病にかかる可能性

ここまで、三大疾病になったという判定基準と保障内容について確認しましたが、そもそも三大疾病になる可能性はどのくらいあるのでしょうか。

三大疾病は近年では国民病とも言われ、死因率も高くなっています。

2-1 年齢とともに三大疾病のリスクは高まる

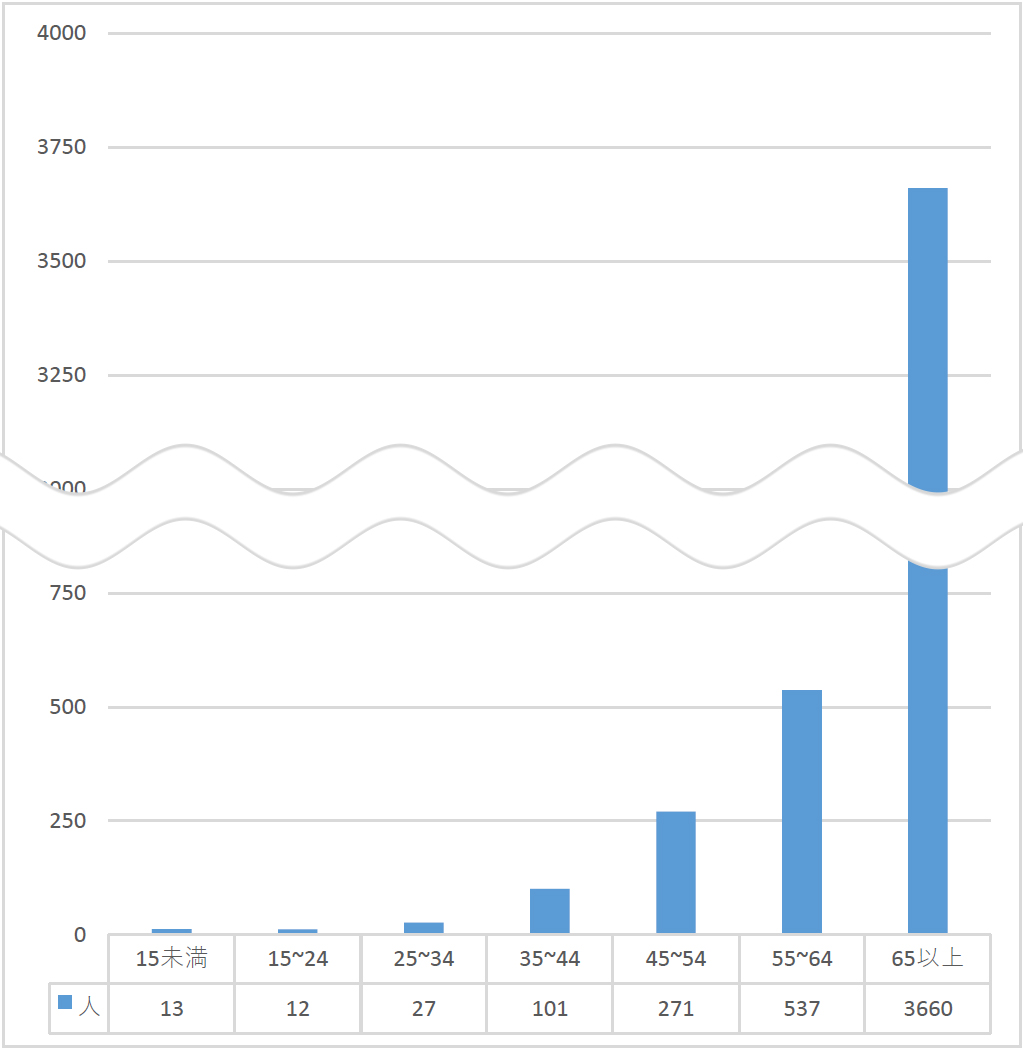

年代別に三大疾病の患者数を見てみましょう。

<年代別(人)/[]内は有病率>

| がん(悪性新生物) | 心疾患 | 脳血管疾患 | |

|---|---|---|---|

| 15歳未満 | 7,000 [0.45%] | 5,000 [0.03%] | 1,000 [0.006%] |

| 15~24歳 | 6,000 [0.49%] | 5,000 [0.41%] | 1,000 [0.008%] |

| 25~34歳 | 17,000 [0.13%] | 7,000 [0.05%] | 3,000 [0.02%] |

| 35~44歳 | 57,000 [0.32%] | 29,000 [0.17%] | 15,000 [0.08%] |

| 45~54歳 | 152,000 [0.86%] | 72,000 [0.42%] | 47,000 [0.27%] |

| 55~64歳 | 257,000 [1.09%] | 168,000 [1.09%] | 112,000 [0.72%] |

| 65歳以上 | 1,282,000 [3.65%] | 1,445,000 [4.11%] | 933,000 [2.65%] |

| 総数 | 1,778,000 | 1,731,000 | 1,112,000 |

出典 厚生労働省「平成29年患者調査 統計表」

どの病気でも、年齢が上がるにつれて患者数、有病率が増えているのがわかります。

2-2 住宅ローンの借り入れ開始時期が遅くなるほど、返済期間中に三大疾病を発症するリスクが高まる

続いて、三大疾病になる可能性が高まる年代を確認しておきましょう。

下記のグラフのように30歳代以降、加齢と共に受療率(10万人あたりの推計患者数)が上がっていき、50歳代から急激にリスクが上昇する傾向にあります。

三大疾病の年齢階級別の受療率(厚生労働省「平成29年(2017)患者調査の概況」より)

30歳代以降、特に50歳代からは三大疾病になる可能性が高いということです。

実際の住宅購入の場面で、このリスクについて考えてみましょう。

例えば30歳代で35年返済の住宅ローンを考えた場合、返済期間中は常に三大疾病にかかる可能性があります。借入開始時期が遅くなれば遅くなるほどリスクは高まります。

3 三大疾病特約にかかる保険料

次に、三大疾病特約をつけることでかかる費用について考えてみましょう。

ほとんどの金融機関は三大疾病特約を付けた場合、毎月の住宅ローン支払いの利率に0.2%から0.3%の上乗せがされます。

モデルケース

- 住宅ローン借入額 3,000万円

- 返済期間 35年

- 月々元利均等返済

- 固定金利 1.0% の場合

| ケース | 月々のローン返済額 | ローン総返済額 |

|---|---|---|

| 三大疾病特約を付加した場合 (金利1.3%(0.3%上乗せの場合)) | 88,944円 | 37,356,755円 |

| 団信のみ加入 (金利1.0%) | 84,685円 | 35,567,998円 |

| 差額 | 4,259円 | 1,788,757円 |

月々の住宅ローンの返済額84,685円に対し、「三大疾病特約」を付加した場合、月々の返済が4,259円アップします。つまり、約4,000円の保険料の追加負担で三大疾病特約を追加できるということになります。

現在入っている一般の生命保険があれば、その保険料と比較検討をしてみましょう。

三大疾病で住宅ローンが返済できなくなった場合に、その生命保険の特約などでローンの残債が返済できるようなら、団信の三大疾病特約は不要と考えるのも一つの方法です。

このように、団信のみで特約を選ぶのではなく、現在加入している一般の生命保険とのバランスを考える必要があります。

ローンの残債の他に、三大疾病と診断された場合は入院・通院の医療費が発生します。

必要に応じてその費用も保険でまかなえるよう考えておきましょう。三大疾病になってしまった時の医療費がいくらになるか、厚生労働省の調査報告をまとめてみました。

三大疾病の入院にかかる費用

| 疾病分類 | 入院1件当たりの医療費 |

|---|---|

| がん | 663,440円 |

| 急性心筋梗塞 | 753,229円 |

| 脳卒中 | 655,887円 |

三大疾病の通院にかかる費用

| 疾病分類 | 通院1件当たりの医療費 |

|---|---|

| がん | 50,782円 |

| 急性心筋梗塞 | 17,707円 |

| 脳卒中 | 15,900円 |

厚生労働省 平成28年度医療給付実態調査報告 参照

※なお、以上の費用は保険診療の対象になるため、全額負担ではありません。2020年3月現在の高額療養費の制度を利用した場合、月間で最大8万円程度となります。

ただ、入院や通院が長期化した場合の負担は大きくなるかと思います。

※健康保険適用外の費用(先進医療の技術料、ベッド代の差額、食事代等)は全額負担です。

4 三大疾病特約をつけるべきかの判断基準

ここまで、三大疾病のリスク、保険費用と医療費の考え方について説明してきました。

自分が三大疾病特約をつけるかどうかは、このような項目から検討してみましょう。

- 家族に三大疾病の病歴があるなど、三大疾病になる可能性の高い人

- 生活習慣により三大疾病になる心配が高い人

- 貯蓄が少ない人や急な出費への備えに不安がある人

逆に、住宅ローンの借入額以上をまかなえる医療保険に既に加入している人は、団信に三大疾病特約をつけるメリットはあまりないかと思います。

また、住宅ローンに付随する生命保険の特約なので、このような点には注意しておきましょう。

「三大疾病特約」をつけるときの注意点

- 途中解約、途中変更はできない

- 住宅ローンを完済すると団信がなくなるので三大疾病特約の保障もなくなる

5 まとめ

長期に渡る支払いが発生する住宅ローン。その支払い時期は三大疾病のリスクが上がる年代と重なることが多いため、万が一の事態に備えて三大疾病の特約はつけておいた方が安心ではあります。

しかしながら、特約をつけることで月々の支払額があがったり、現在加入している生命保険の契約内容によってはあまりメリットがなかったりもするので、慎重に考える必要があります。

繰り返しになりますが、こちらの判断基準を参考にしてください。

- 家族に三大疾病の病歴があるなど、三大疾病になる可能性の高い人

- 生活習慣により三大疾病になる心配が高い人

- 貯蓄が少ない人や急な出費への備えに不安がある人

また、適用条件は金融機関によってもが細かく設定されており、内容を十分理解していないと、いざと言うときに思っていた保障と違ったということになりかねません。さらに、一生涯の保険では無く、あくまでもローン残債に対する保険なので、 住宅ローンが無くなると保険も無くなります。ローンを早く返済し終えたときは、また保険の見直しが必要になることを覚えておきましょう。

できればファイナンシャルプランナーなどの保険に詳しい専門家と一緒に、ご自身の状況に合わせて検討するのがいいと思います。

なお、今回は三大疾病特約だけの話でしたが、七大疾病特約、八大疾病特約、ガン保障、就労不能保険等、様々な保険が各金融機関から出てきておりプランも多様化してきています。マンション購入検討のタイミングに合わせて、自分の条件にあった保険を提案してもらうといいでしょう。

住宅ローンを組むタイミングで生命保険を見直す考え方については、こちらの記事も参考にしてください。

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。