マイホームを購入するとき、多くの人が利用する住宅ローン。ひとくちに「住宅ローン」といっても、商品ごとに金利タイプや返済方法などがそれぞれ違っていて、どれを選ぶべきなのか迷ってしまう人も多いでしょう。

これから先、長い期間をかけて支払っていくものなので、自分たちに合った住宅ローンを慎重に選びたいですよね。そこで今回は、住宅ローンを比較検討する時に着目すべきポイント3点について解説します。

※この記事は「#初めてのマンション購入」特集に属しています。

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

【金融機関】希望する商品がある金融機関を選ぶ

ひとつ目のポイントは「自分が希望する住宅ローン商品を取り扱っている金融機関を選ぶ」ことです。

住宅ローンを利用している人たちは、もともとメインバンクで利用していた銀行で借入をしている人もいれば、金利の低いネット銀行を借入先にしている人もいます。というのも、住宅ローンには金利や返済方法など、条件が異なる様々な種類の商品があり、金融機関によって取り扱いしているローン商品が異なるからです。

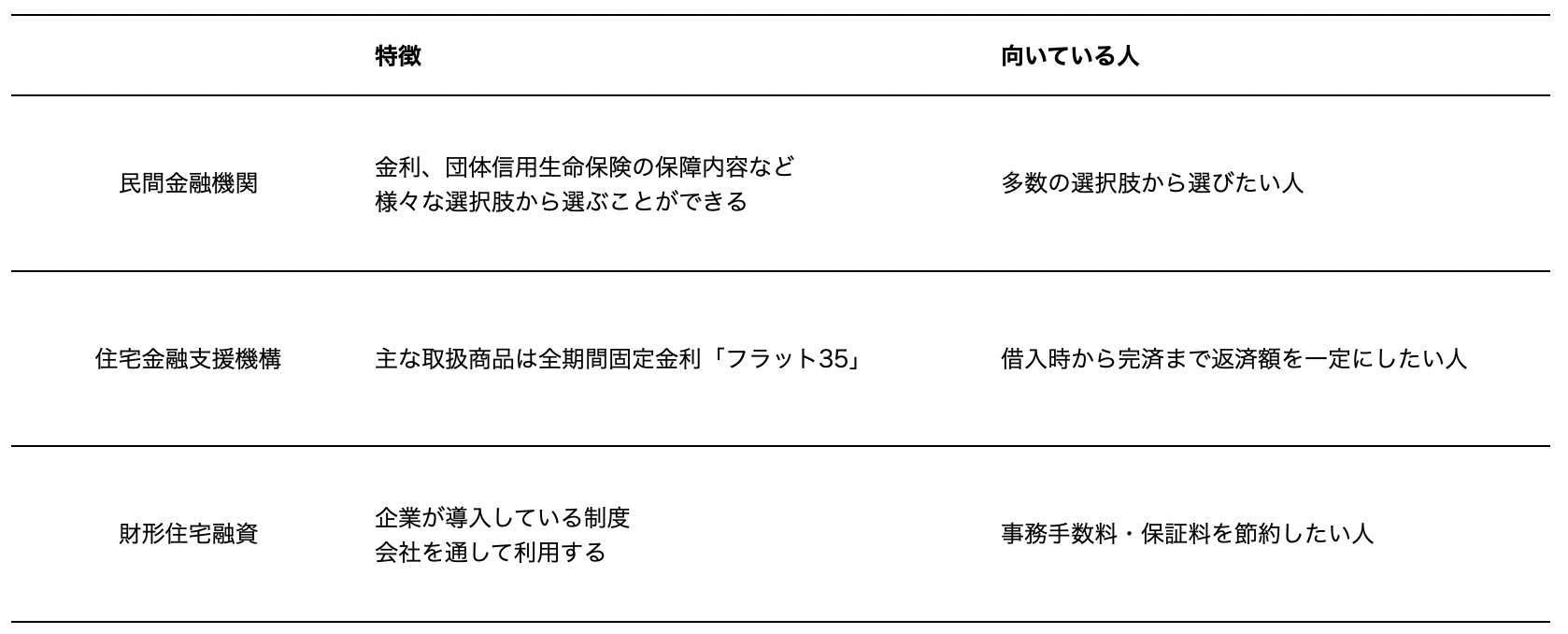

たくさんの選択肢の中から選びたいなら「民間金融機関」

民間金融機関とは、例えばメガバンク、地方銀行、信託銀行、信用金庫、ネット銀行、JAなどのこと。そういった多くの金融機関が住宅ローンを取り扱っており、各々が金利・返済方法・団体信用生命保険の条件が違う様々な商品を提供しています。

多くの選択肢から自分たちに合った住宅ローンを選ぶなら、民間金融機関がおすすめです。

自営業者や勤続年数が短い人なら「住宅金融支援機構」

住宅金融支援機構は、住宅金融公庫から移行した独立行政法人。民間金融機関だけでは対応が難しい案件の融資を得意としていて、民間金融機関と提携している全期間固定金利型の住宅ローン「フラット35」が主な取り扱い商品です。

返済能力の証明を自分自身が担う必要があり、給与所得者に比べて住宅ローンの審査が厳しくなる傾向が自営業者、また勤続年数が1年未満など民間金融機関では審査自体が難しい人には、住宅金融支援機構がおすすめです。

借入時の事務手数料や保証料を払いたくないなら「財形住宅融資」

財形住宅融資は、勤め先の財形貯蓄制度を利用している人向けの融資で、住宅金融支援機構が扱っています。

財形貯蓄を1年以上継続している・申込日前2年以内に財形貯蓄の預入れを行っている・申込日における貯蓄残高が50万円以上あるなどの諸条件を満たす必要がありますが、借入時の事務手数料・保証料が不要というメリットがあります。

手数料は金融機関によって異なりますが、例えば融資額の2.2%(2%+消費税)など定率型で請求される場合、借入金3,000万円なら660,000円(税込)です。同様に保証料も、借入する金額や返済期間によって変わりますが、一般的に借入金3,000万円・返済期間35年の場合約60万円程度が必要になります。

財形住宅融資を利用するとこれらが不要になるのは、大きなメリットですね。

ただし注意しておきたいのが、借入金額の上限が4,000万円までであること、5年ごとに金利の見直しがあり、上限金利が設定されていないために想定以上の金利負担が発生する可能性があることです。

【選び方ポイント】「金融機関はどこも同じ」ではない。充分な比較検討を

「楽だから」「どこの銀行もそんなに変わらないだろう」といった理由で給与振込口座を開設している金融機関、お付き合いのある金融機関を選択する人は多いです。

場合によってはそれがベストなこともあるのですが、金融機関によって取り扱っている商品や金利に違いがあることを踏まえると、充分な比較検討をすることが重要になります。

例えば金融機関が違うだけで、適用される金利が変わることがあります。

下記の例のように金利が0.1%違うと、月々で約1,300円、総返済額だと約580,000円の差が生まれることに。

(例)借入金3,000万円、返済期間35年、ボーナス支払いなしの場合

- 金利0.8%の場合

→毎月81,918円、総返済額34,405,678円 - 金利0.9%の場合

→毎月83,294円、総返済額34,983,809円

とはいえ、自分だけで膨大な住宅ローン商品や金融機関を比較し、決めるのは難しいことだと思います。

そんな時は、住宅の販売担当者に相談してみるのもいいかもしれません。自分たちに合った商品・金融機関を紹介してくれるはずです。

【金利】自分たちのライフスタイルに合わせて選ぶ

国土交通省の住宅市場動向調査報告書(令和2年度)によると、過去5年では3割程度の人が民間金融機関の住宅ローン商品を選択しています。

これは2016年の日銀のマイナス金利政策から始まる「低金利時代」の世相を反映しているもの。つまりフラット35のような全期間固定金利/固定金利選択型商品に比べて、より金利の低い民間金融機関の変動金利型商品を選択する傾向にあるということです。

しかし金利が低いからという理由だけで住宅ローン商品を選ぶのは、私はおすすめしません。選ぶべきは自分の支払計画に合った商品です。そのためには各金利型の特徴を把握しておきましょう。

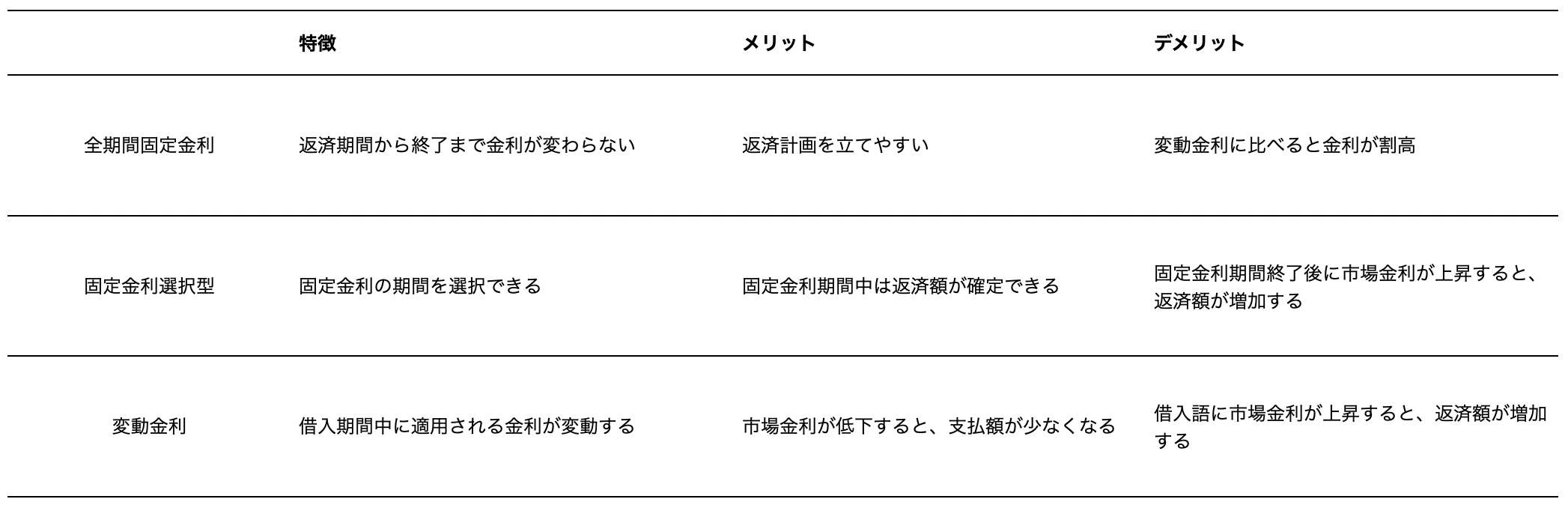

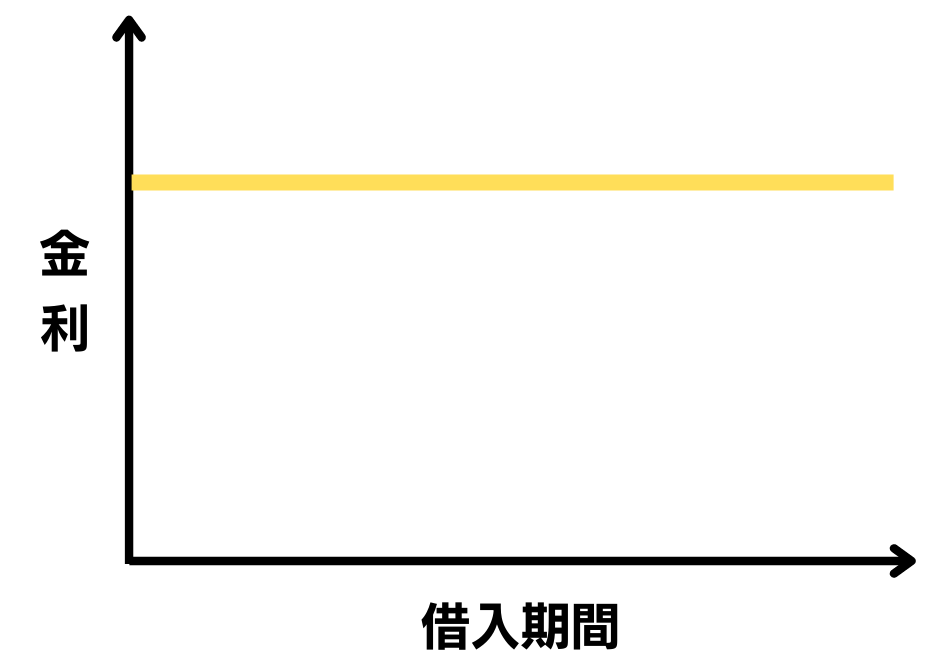

返済期間中に返済額が変わらない「全期間固定金利」

借入時の返済開始から返済が完了するまで金利が変わらないことを「全期間固定金利」といいます。借入期間中に金利が変わらないということは返済計画が立てやすく、金利上昇によって返済額が増加するという心配もありません。

ただし、適用される金利が変動金利に比べて高くなります。また、金利が下降しているような情勢でも契約には反映されないので、場合によっては変動金利の商品に比べて返済総額が多くなることもあります。

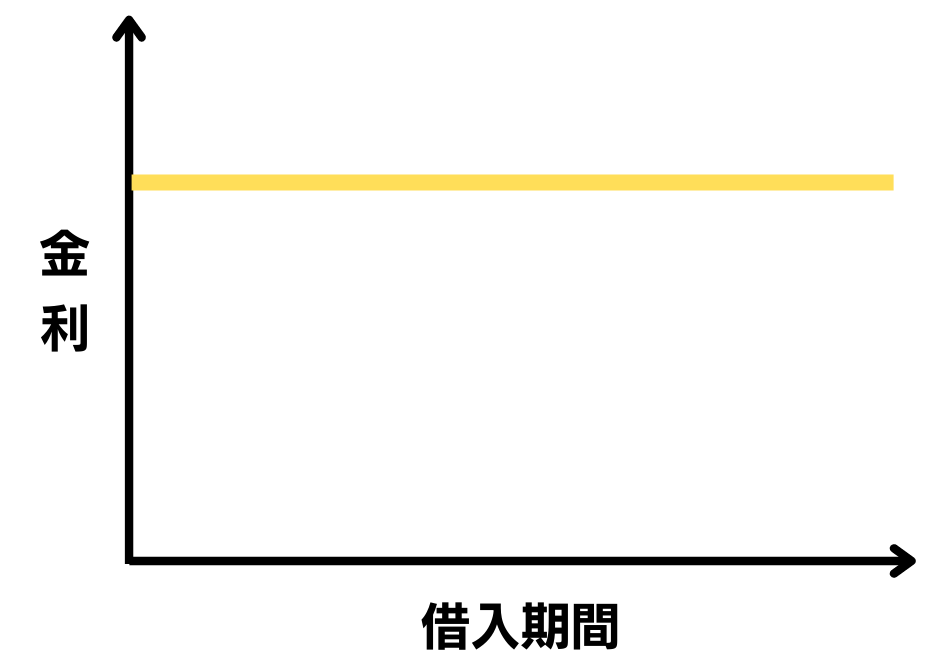

できるだけ低い金利でローンを組みたいなら「変動金利」

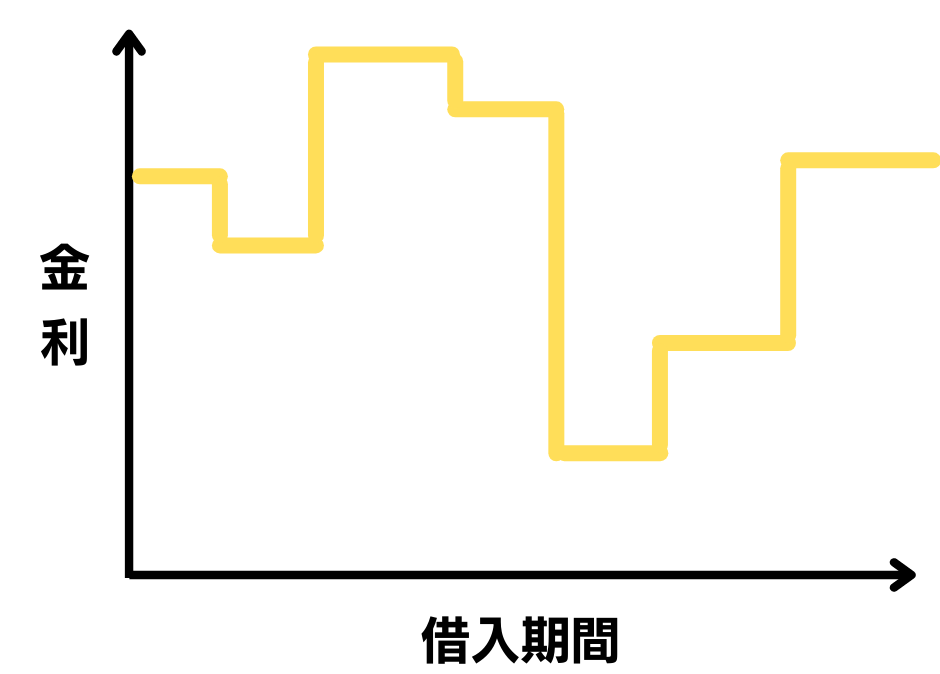

適用される金利が、借入期間中に変動するのが「変動金利」です。一般的には半年に一度適用金利が見直されるので、返済額が一定にならず、返済計画が立てにくいことがあります。

また急な金利変動に備えて、金利の適用ルールを設けている金融機関もあります。金利上昇のリスクが心配な人は、このルールを適用している金融機関を選びましょう。

- 5年ルール

→適用金利が変動しても、5年間は月々の返済額が変わらない - 1.25倍ルール

→5年経過後、6年目からの返済額は、それまでの1.25倍が最大額

※返済方法によって適用されない場合もあります。詳しくは金融機関へお問い合わせください。

ただしこれらのルールもメリットばかりではありません。大幅な金利の上昇があった場合、返済額のほとんどが利息の支払いになったり、利息の支払額が返済額を超えた場合は元金の返済が進まないどころか「未払利息」が発生する可能性があります。

最終の返済時に未払利息や元金が残っていた場合は、一括返済を求められる場合があるので注意が必要です。

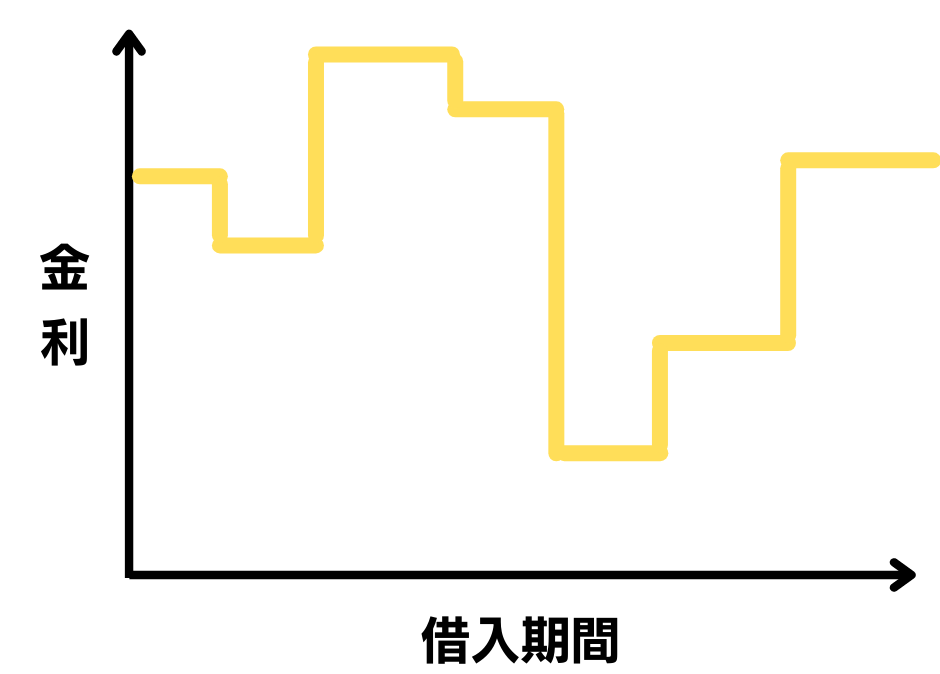

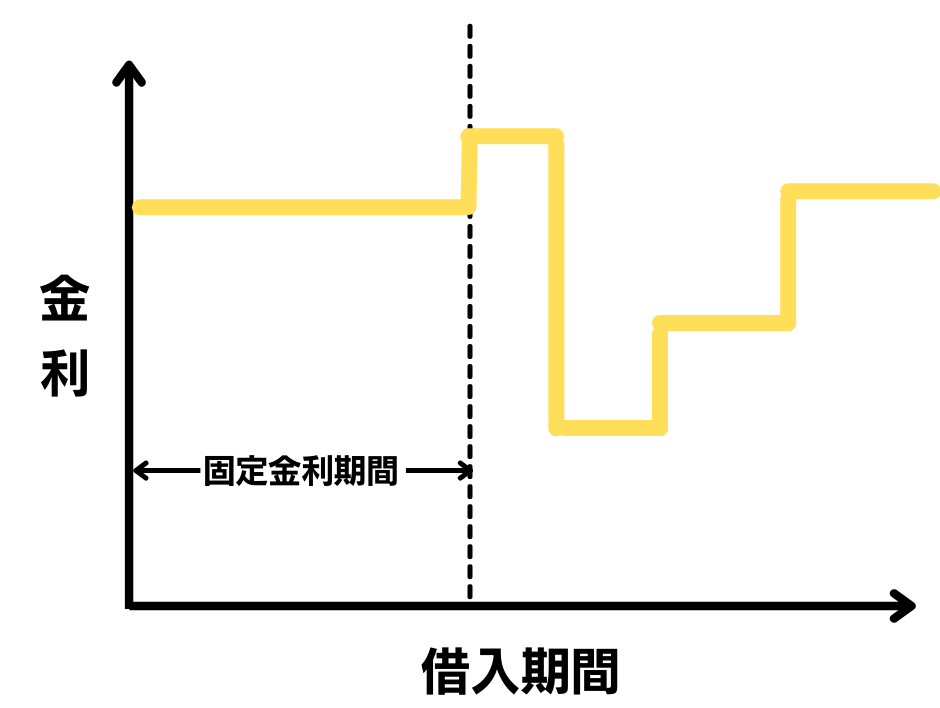

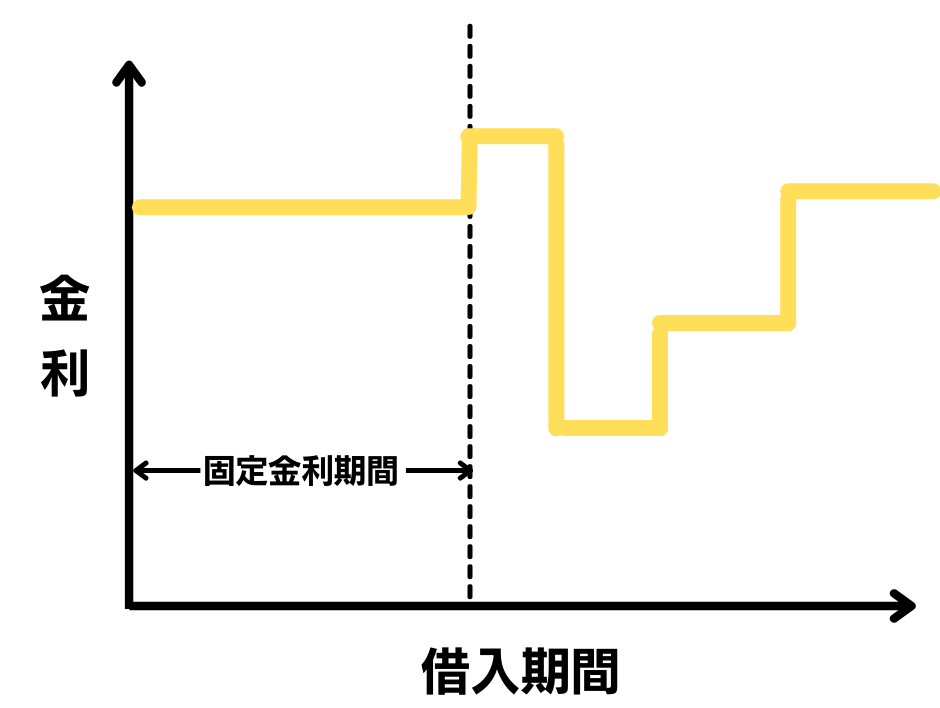

固定金利と変動金利、両方のメリットを享受したいなら「固定金利選択型」

借入当初の一定期間、金利が固定されるのが「固定金利選択型」。期間は3年・5年・10年・15年など様々あり、その期間は金融機関によって変わります。

固定金利期間が終了すれば自動的に変動金利に変わりますが、金融機関が定めている範囲で固定金利の期間を選ぶことも可能です。

【選び方ポイント】金利の低さだけにこだわらず、金利上昇のリスクがあることを理解すること

金利の低さに惹かれて「変動金利」を選ぶ方も多いと思いますが、金利上昇のリスクがあるということも理解しておくことが必要です。

(例)借入金3,000万円、35年返済、ボーナス払いなしの場合

- 金利1.0%の場合

→毎月の返済額:84,685円、返済総額:35,567,998円 - 金利1.5%の場合

→毎月の返済額:91,855円、返済総額:38,579,239円

このように金利が0.5%上がるだけで毎月の返済額は約7,000円、総額にすると約300万円増加します。

変動金利を選択する場合は、金利が上昇した場合に対応できるだけの貯蓄が自分にはあるのか、また子供の進学などで家計の支出が今より多くなったときに支払っていけるかなど、事前によくシミュレーションしておく必要があります。

【団体信用生命保険】補償したい範囲をカバーできる商品を選ぶ

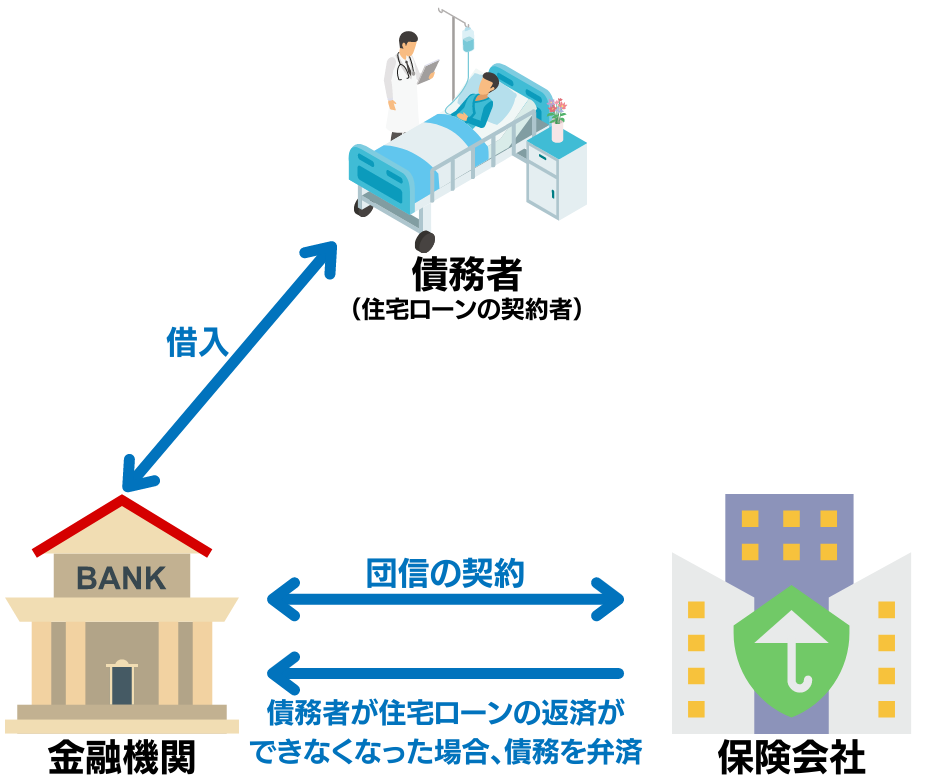

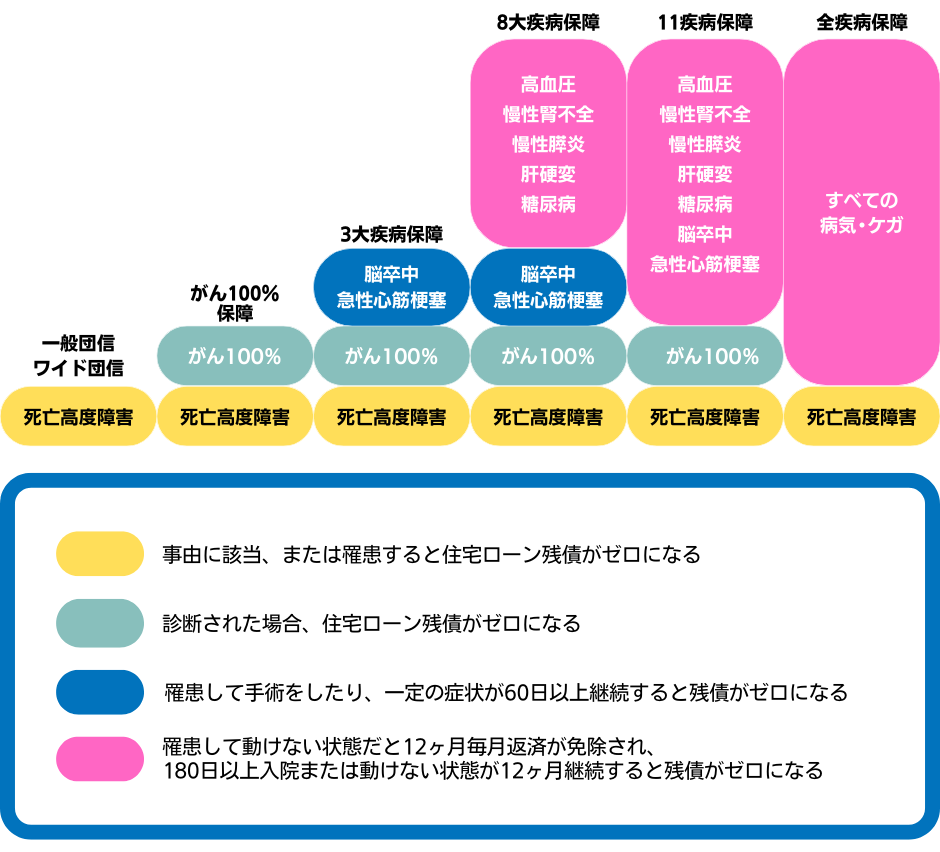

団体信用生命保険(以下、団信)とは、住宅ローンの債務者(住宅ローンを契約している人のこと)が返済中に死亡・高度障害になった場合に、本人に代わって生命保険会社が住宅ローン残高を支払うものです。

住宅金融支援機構のフラット35では加入は任意ですが、民間金融機関の住宅ローンでは加入が義務となっていることが一般的です。

ひとくちに団信といっても金融機関に選って取り扱う商品が違い、またどれを選ぶかによって保障の内容が変わります。

大まかには次の3つに分類されます。自分のライフプランと照らし合わせ、必要な保障内容の保険を選びましょう。

(一般的な)団体信用生命保険

本人が死亡、または所定の高度障害になった場合に、その時点での住宅ローンの残債が0円になります。

ほとんどの住宅ローンでは金利の上乗せなしで利用することができます。

ワイド団体信用生命保険

一般団信よりも保険の引き受け条件が緩和されているのがワイド団信です。一般団信では加入ができなかった持病がある方でも、加入できる場合があります。

保障の内容は一般団信と変わりませんが、住宅ローンの金利に0.2%~0.3%ほどの金利の上乗せがあることがほとんどです。

疾病保障付き団体信用生命保険

一般団信の内容に加えて、死亡・高度障害以外の病気・ケガに対する特約が付いた団信。所定の状態が一定期間以上継続した場合に保険金が支払われることがあります。

これにも金利の上乗せがあることがほとんどです。

【選び方ポイント】持病がある場合は、事前に担当者と打合せを

持病があるなど、健康状態に自信がない人は、申込の前にローンの担当者と打合せをしておきましょう。健康状態に問題がない人に比べると審査は厳しくなりますが、持病がある=ローンが組めないというわけではありません。

審査に通るか不安だからと虚偽の申告をして団信に加入し、もし死亡・高度障害などで就業不能となってしまったら保険金が支払われなくなります。そうならないためにも健康状態の告知は正直に行ってください。

まとめ

住宅ローンを選ぶ上で、抑えていただきたいポイントは次の3つです。

- 借入金融機関(金融機関によって取り扱うローン商品が異なる)

- 金利タイプ(返済額に違いが出る)

- 団体信用生命保険(保険によって保障される範囲と内容が異なる)借入金融機関→どのような金融機関から借りるか

メリットだけに目を向けるのではなく、デメリットも理解し自分たちが無理なく返済できるように選ぶことが重要です。

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。