マンションなどの不動産を購入するときはいろいろな税金が必要となります。住宅購入を考えているほとんどの人が、「たくさん税金がかかるだろうな」と何となく考えているのではないでしょうか。

居住を目的としたマンションの購入・所有には、こちらのような税金が発生します。

| 納付 | 購入時 | 印紙税 | 不動産取引において発生する課税文書に印紙貼付して納める税金。契約書と領収書(5万円以上の場合)が対象。 |

|---|---|---|---|

| 消費税 | 物件価格に含まれており購入時に売主へ支払う税金。不動産本体以外にも取引にかかる手数料などにも課税されます。 | ||

| 登録免許税 | 不動産登記の際に発生する税金。 | ||

| 不動産取得税 | 不動産を取得したときに一回だけ課税される。 | ||

| 所有期間 | 固定資産税 | 毎年1月1日時点で土地、家屋を所有している個人・法人に課税される税金。固定資産の評価額をもとに決定された税額をその資産が所在する市町村に納める。 | |

| 都市計画税 | 都市計画法による市街化区域内に所在する土地、家屋の所有者に課せられる税金。固定資産税とあわせて納付する。 | ||

| 控除 | 一定期間 | 住宅ローン控除 | 住宅ローンを利用して住宅を購入した場合に、借入金額の一定割合に相当する金額が所得税や住民税から控除される制度。 |

表のように納付する税金は多いですが、税金の控除や還付を受けられるものもあります。

また、手続きをすることで軽減措置が受けることができ、納付額がゼロという税金もあります。

こちらの記事では、居住目的のマンションの購入・所有で発生する税金について、わかりやすくご説明します。

↓記事の内容を動画で分かりやすく解説しています↓

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

1.マンションの購入や所有にはこれだけの税金がかかる!

居住目的でマンション購入や所有する際に課税される税金をご紹介します。よく耳にする税金から意外な税金まで、それぞれがどのような税金か、また納付のタイミングや税額などもご紹介していきたいと思います。

1-1.マンションを所有している間は納付必須【固定資産税】

不動産を所有する際に必ず課税されるのが固定資産税です。固定資産税は、毎年1月1日時点での土地や建物など不動産の所有者に課せられます。

各市町村はそれぞれの不動産に対し評価額を決定します。そして、この評価額をもとに税額計算の基礎となる課税標準額を算定します。税額はこの課税標準額に税率をかけたものとなります。評価額は3年ごとに評価替えが行われます。こうして定期的に適正な時価に見直す制度が固定資産税の特徴です。

納付時期

固定資産税は、所有している不動産がある市町村に、所有している間は毎年納付することが義務づけられており、1年分を一括して納付するか、年4回に分けて納付することができます。納付期日は自治体によって異なります。

通常、1月1日時点の所有者に宛てて毎年4~5月ごろに固定資産税(土地・家屋)課税明細書とともに納税通知書が届きます。

税額

税額は、各市区町村の条例により異なりますが、一般に課税標準額に1.4%を乗じた金額となります。

固定資産税には土地と建物の両方に軽減措置があります。

土地(住宅用地)については住宅を解体しない限り軽減措置を適用することができます。建物は減額される期間が限定されており、一般住宅で3年、3階建て以上の耐火住宅で5年となっています。

そのため、軽減措置終了後は通常の計算による固定資産税を負担することとなります。

【住宅用地の特例】

「住宅用家屋(専用住宅・アパート等)の敷地」「住宅用家屋の敷地と一体となっている庭」「自家用駐車場」などに適用

- 小規模住宅用地(住宅1戸につき200㎡以下の部分)……評価額が1/6となる

- 一般住宅用地(小規模住宅用地以外の住宅用地)……評価額が1/3となる

※4階建て以下の店舗併用住宅で居住部分が1/2以上である場合、その敷地全部が住宅用とみなされます。

※その敷地に住宅が存在する間、特例が適用されます。

※マンション等の集合住宅の場合、敷地全体の面積を居住用住戸の戸数で割った面積で判定します。

【新築建物の特例】

一戸建て・アパート・マンションなどの新築された住宅用家屋で、一定の床面積要件を満たすものに適用。住宅に店舗などが含まれている併用住宅にも適用できます。

- 1戸あたり120㎡(課税床面積)までの部分について一定年数にわたり固定資産税額が1/2となる。

【一定年数 とは】

・3階建以上の耐火構造・準耐火構造住宅……新築後5年間

・上記以外の住宅……新築後3年間

(認定長期優良住宅の場合は、それぞれ7年間、5年間に延長されます。)

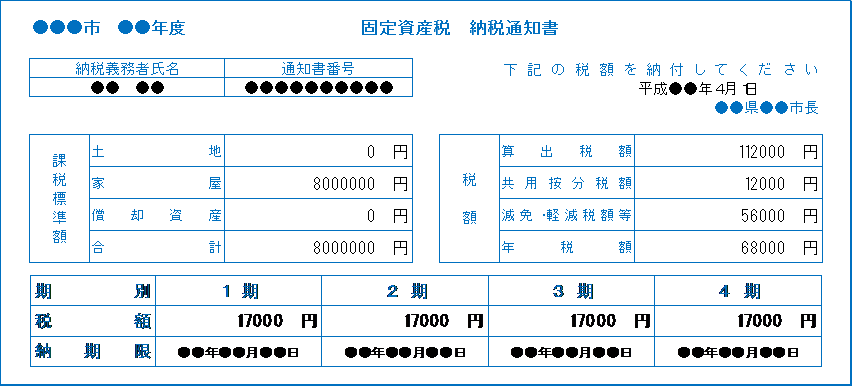

新築マンションの固定資産税については、次のように納税通知書に軽減税額の記載があります。

[納税通知書例]

※サンプルにつき自治体によって異なります。

固定資産税については、こちらの記事でも詳しく解説しております。

合わせて参考にしてください。

1-2.所有のマンションが市街化区域内であれば【都市計画税】

固定資産税と一緒に課税されるのが、都市計画税です。

固定資産税はすべての地域の不動産が対象ですが、都市計画税は市街化区域内に所在する不動産だけが対象となります。都市計画税の税率は課税する市町村の条例によって決められますが、税率0.3%を超えることはありません。納税義務者・納付時期・徴収方法などは全て固定資産税と同様となります。

都市計画税も土地については固定資産税同様に特例がありますが、建物には特例がありません。

※市町村によっては特別に軽減をもうけていることもあります。

【住宅用地の特例】

「住宅用家屋(専用住宅・アパート等)の敷地」「住宅用家屋の敷地と一体となっている庭」「自家用駐車場」などに適用

- 小規模住宅用地(住宅1戸につき200㎡以下の部分)……評価額が1/3となる

- 一般住宅用地(小規模住宅用地以外の住宅用地)……評価額が2/3となる

※マンション等の集合住宅の場合、敷地全体の面積を居住用住戸の戸数で割った面積で判定します。

「タワーマンション」と呼ばれる、高さが60m超(おおむね20階以上)の居住用マンションについては、階層に応じた補正率により固定資産税が計算され、高層階には下層階より高い課税がされます。2017年1月2日以降に建設された20階建以上のマンションが対象となるものです。(ただし、2017年3月31日までに売買契約を締結した者の居住用専有部分を含むものを除く)

1-3.物件価格(建物価格)などに含まれている【消費税】

普段からなじみのある消費税は新築マンションを購入するときにもかかります。不動産の消費税は「建物」に対して課税されます。マンションの販売価格も実は建物価格+土地価格に分けられ、このうち建物価格のみに消費税が課税されます。土地は消費するものではないとの考えから消費税が非課税となります。

なお、マンションのチラシ等に記載されている販売価格は、消費税込みの記載となっていることが多いです。広告物の『物件概要』欄に税込みかどうかの記載がありますので、確認しましょう。

また、中古物件を購入する場合は建物価格の消費税が非課税となる場合があります。それは消費税が、事業者が事業として行う売買について課税されることに起因します。中古物件は売主が個人の場合が多く、個人は不動産事業者として売買するのでなければ、この課税要件に該当しないため、消費税が課されません。

<参考|新築のAマンション101号室の場合>

建物価格 2,500万円 ←消費税が課税されるのは、ここに対してだけ

土地価格 1,250万円

消費税 建物価格2,500万円×10%=250万円

上記3つを合計して、販売価格は4,000万円となります。

※ただし、Aマンションが個人所有かつ売主が課税事業者でない場合、消費税は課税されません。

また、住宅ローン借入の際に金融機関に支払う「融資手数料」にも消費税がかかりますし、当然ですがマンション入居時に購入するカーテンや家電品・家具等、引越し代などにも消費税がかかります。

マンションの消費税については、こちらの記事で詳しく解説しています。

1-4.売買契約書締結時や住宅ローン利用の場合に必要な【印紙税】

印紙税はマンションを購入する際に交わす売買契約書に貼付する収入印紙代のことです。売買契約書に記載された契約金額により印紙税額も異なりますので、下の表を参考にしてください。

例えば分譲価格3,000万円のマンションの売買契約を2025年1月に締結する場合は、1万円の収入印紙を契約書に貼付することになります。

| 契約書記載の契約金額 | 本則税率 | 2027年3月31日までに作成の 不動産譲渡契約書の税額 |

|---|---|---|

| 10万円以下 | 200円 | 200円 |

| 10万円超50万円以下 | 400円 | |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超1億円以下 | 6万円 | 3万円 |

| 1億円超5億円以下 | 10万円 | 6万円 |

| 5億円超10億円以下 | 20万円 | 16万円 |

| 10億円超50億円以下 | 40万円 | 32万円 |

| 50億円超 | 60万円 | 48万円 |

| 契約金額の記載がないもの | 200円 | 200円 |

また、住宅ローンを利用する方はローン契約書(金銭消費貸借契約書)にも収入印紙を貼付します。文書の種類が先ほどの不動産契約書とは異なり税率の軽減がないため、印紙税額は次の表を参考にしてください。

こちらも貼付する収入印紙の額はローン契約書に記載された金額(融資額)で異なります。

| ローン契約書記載金額 | 印紙税額 |

|---|---|

| 1万円未満 | 非課税 |

| 10万円以下 | 200円 |

| 10万円超50万円以下 | 400円 |

| 50万円超100万円以下 | 1,000円 |

| 100万円超500万円以下 | 2,000円 |

| 500万円超1,000万円以下 | 1万円 |

| 1,000万円超5,000万円以下 | 2万円 |

| 5,000万円超1億円以下 | 6万円 |

| 契約金額の記載がないもの | 200円 |

印紙税について詳細は、こちらの記事で解説しております。

1-5.マンションの所有権や抵当権を登記するときの【登録免許税】

マンション購入時には、「このマンションの所有者は私です」と第三者に示すために所有権を登記します。新築物件についての初めての所有権の登記を「所有権の保存登記」といい、売買等で所有権が移るときに行われる登記を「所有権の移転登記」と呼びます。登録免許税は登記の際に納める税金のことで、税額はその不動産の評価額に税率をかけて算出されます。なお、この税率は登記の種類や、登記の対象(土地か建物か)によって異なります。

また、住宅ローンを利用する場合には抵当権の設定が行われ、この登記に対しても課税があります。税額は融資額に税率をかけるため借りる金額が大きいほど税額も大きくなります。

それぞれの税率等については次の表を参考にしてください。

| 登記の種類 | 本則税率 | 税率の軽減が適用となる場合 |

|---|---|---|

| ①所有権保存登記 | 不動産評価額の0.4% | 0.15% |

| ②所有権移転登記【建物】 | 不動産評価額の2.0% | 0.3% |

| ③所有権移転登記【土地】 | 不動産評価額の2.0%※ | 1.5% |

| ④抵当権設定登記 | 住宅ローン借入額の0.4% | 0.1% |

※①②④は2027年3月31日まで、③は2026年3月31日までが、登録免許税の軽減措置適用となります。

相続における移転登記の場合は軽減税率があります。

上記表内にもあるように、一定の要件を満たす住宅の場合は税率の軽減措置があります。特例要件としてあわせてご紹介します。

登録免許税の特例要件

次の要件を満たす住宅の場合、税率が軽減されます。

【1984年4月1日から2027年3月31日までの間に、新築または未使用の住宅を取得し、自己の居住の用に供した場合に適用】

- 個人が自己居住用として使用する住宅である。

- 床面積が50㎡以上である。

- 住宅取得後1年以内に登記すること。

- 中古住宅の場合、新耐震基準に適合している住宅用家屋であること。

登記簿上の建築日付が昭和57年1月1日以降の家屋については、新耐震基準に適合しているものとみなされる。 - 軽減措置の適用を受けるため、登記の申請書にその家屋が一定の要件を満たす住宅用の家屋である事についての当該家屋所在地の市町村長または特別区の区長の証明書を添付しなければならない。

1-6.マンションを取得したあとの【不動産取得税】

不動産取得税は、新たに不動産を取得したときに一度だけ課税される税金です。

不動産取得税の税額はこちらの算定式で計算されます。

不動産取得税の計算には、不動産を購入した取引額ではなく、「固定資産税評価額」を使います。

固定資産税評価額は、「固定資産税評価基準」に基づいて各市町村が決定した評価額で、不動産取得税のほか固定資産税の算定にも使用されます。

不動産取得税には軽減措置が設けられています。

税率の軽減

税額は原則【固定資産税評価額の4%】とされていますが、2027年3月31日までに取得した住宅用家屋と土地については軽減税率が適用され、【3%】となります。

税率は次のとおりです。

| 家屋 | 住宅 | 非住宅 |

|---|---|---|

| 3% | 4% | |

| 土地 | 3% | |

新築住宅の軽減措置

新築住宅で一定の要件を満たす場合には、軽減措置が適用となります。

不動産取得税の軽減措置が受けられる要件

【建物】

- 床面積50㎡以上(戸建て以外の貸家住宅は1戸40㎡以上)、240㎡以下。

- 自己居住用の住宅・セカンドハウス・賃貸用マンション(住宅用)など。

上記の要件を満たした建物を取得した場合、税額計算の際に固定資産税評価額から1,200万円(長期優良住宅の場合は1,300万円 ※ただし2026年3月31日までの特例)が控除されます。

したがって、2025年3月31日までに建物を取得した場合の税額の計算式は、軽減税率の適用と併せて、次のとおりです。

土地の軽減措置

新築住宅用の土地の取得には、以下のような要件と軽減措置があります。

【土地】

- 軽減措置が受けられる建物と同時に取得した土地であること。

- 土地を先行して取得した場合、取得から3年以内に建物を建築すること。

- 建物を先行して取得した場合、住宅を新築した人が1年以内にその土地を取得すること。

- 2027年3月31日までに取得していること。

上記の要件を満たす土地を取得した場合、税額計算の際に固定資産税評価額を2分の1にできます。また、算出した税額から次のいずれか大きい金額を控除できます。

- 45,000円(税額が45,000円未満の場合にはその金額)

- 土地1㎡あたりの評価額×1/2×住宅の床面積の2倍(200㎡が限度)×3%

したがって、2027年3月31日までに土地を取得した場合の税額の計算式は、軽減税率の適用と併せて、次のとおりです。

不動産取得税の納付時期は、取得後6ヶ月~1年ほど経過して通知されますので「購入後忘れたころに通知がくる」というイメージです。

不動産取得税の軽減措置等についての詳細は、こちらの記事も参考にしてください。

1-7.[条件を満たせばかえってくる税金] 住宅ローンを利用することで【所得税】と【住民税】が軽減される

1-6までは納付する税金についてご紹介しました。ここでは控除(減税)される税金についてご紹介していきます。

住宅ローンを利用してマンションを購入した場合、借入金額の年末残高の一定割合に相当する金額が所得税から控除されることがあります。これを住宅借入金等特別控除といい、通称、住宅ローン控除・ローン減税ともいわれています。

控除を受けるにはいくつかの要件があります。新築物件と中古物件で要件が異なりますので、次の表を参考にしてください。

| 新築住宅 | 中古住宅 |

|---|---|

| 住宅の引き渡しまたは工事完了から6ヶ月以内に入居していること | 新築住宅の適用条件をすべて満たすこと |

| 借り入れした人の合計所得額が2,000万円以下であること | 新耐震基準に適合している住宅であること |

| 返済期間が10年以上の借入金であること | |

| 登記簿記載の床面積が50㎡以上であること ただし、2023年までに建築確認を受けた新築住宅は40㎡以上(40㎡以上50㎡未満は合計所得が1,000万円以下) | |

| 床面積の1/2以上が自己居住用であること | |

| 生計を一にする親族などからの購入ではないこと | |

| 贈与による取得でないこと |

※登記簿上の建築日が1982(昭和57)年1月1日以後の住宅は、新耐震基準を満たしているものとみなされます。

控除率は、年末時点での住宅ローン残高の0.7%にあたる金額です。

ただし、住宅ローン控除は「所得税の還付」であるため、その年に納めた所得税額の範囲になります。上記計算式による最大控除額が納めた所得税額よりも多い場合は、所得税額が限度となりますので注意しましょう。なお控除しきれなかった分は、翌年度の住民税からも減税されます。ただし、住民税から控除できる金額にも上限(最大97,500円)があります。

住宅ローン控除の手続きに必要な書類などはこちらの記事で解説しています。

実際の手続きの際に参考にしてみてください。

ここまでご紹介したそれぞれの税金がどうかかってくるのか、次の章で具体例をご紹介します。

2.時系列ごとに確認しておこう この税金の納付時期はこのタイミングで!

ここまでの説明で、マンション購入にあたってはさまざまな税金が必要で、中には戻ってくる税金もあるということを確認しました。

ではそのさまざまな税金は「いつ」必要になるのか、実際にマンション購入をしたXさんの例をもとに確認していきましょう。

Xさんが購入するマンションの場合

Aマンション101号室(新築15階建・市街化区域内で建設中)【建物60㎡ 土地60㎡】

省エネ基準適合住宅に該当

Xさんは給与所得者で年収は650万円、居住用としてAマンション101号室を購入

- 物件価格

4,000万円(内、消費税額250万円)

※物件価格内訳:建物2,500万円、建物消費税250万円、土地1,250万円

- 入居時期

2024年9月予定

- 住宅ローン借入金額

3,000万円(返済期間25年)

- 固定資産税評価額

1,700万円

※評価額内訳:建物800万円、土地900万円

2-1.物件を契約するとき

マンション購入にあたり、まずは物件を契約するとき【印紙税】を納めることになります。Xさんが購入するAマンション101号室の物件価格は4,000万円。契約書に1万円の収入印紙を貼付して納めます。売買契約書が2通ある場合は、それぞれに1万円の収入印紙を貼付し、合計2万円の印紙税を納めることになります。

印紙税の納税義務者は課税文書の作成者で、売主・買主のどちらが負担するのかは法律上決められていません。実際の不動産取引では、売買契約書上で売主・買主双方が折半して負担するように取り決めをしていることが一般的となっています。

Xさんの場合では契約書を1通作成、1万円の収入印紙を貼り、売主・買主で5,000円ずつ折半して納めることになります。

2-2.住宅ローンの契約をするとき

次に住宅ローンの契約時に契約書に収入印紙を貼付しますので、ここでも【印紙税】を納めます。

Xさんの場合、住宅ローンで利用する金額は3,000万円です。金銭消費貸借契約書に2万円の収入印紙を貼付して納めます。この場合の収入印紙は金融機関と折半することはありません。

2-3.売買代金の支払いのとき

2-2で行った住宅ローンの契約手続き後、金融機関からXさんへの借入金額の3,000万円が振り込まれ、Xさんは売主に頭金を含めた物件価格4,000万円を支払います。分譲価格4,000万円には【消費税】が含まれていますので、Xさんが購入するAマンション101号室の場合、このタイミングで消費税額250万円を支払ったことになります。

2-4.所有権や抵当権を設定するとき

代金が支払われると、マンションの所有権が売主からXさんへ移転されるので登記を行われます。この登記において【登録免許税】を納めることになります。登録免許税は、所有権保存・移転登記と抵当権設定登記のそれぞれに必要で、Xさんの場合は次のようになります。

一般的に登記は司法書士に依頼する人が多いため、司法書士に登記手続きの報酬や登記に関わる経費とともに、登録免許税を支払うことが多いようです。

マンションを購入したとき、入居前までにかかる税金はここまでです。

2-5.入居(取得)してから半年から一年後に

ここからは入居後に納付する税金についてです。まずは取得後、一回だけ納付する【不動産取得税】です。Xさんの場合は次のようになります。

| 税額 | 税額 | 計算方法【赤文字:軽減措置】 |

|---|---|---|

| 建物 | 0円 | (800万円-1,200万円)×3% |

| 土地 | 0円 | 900万円×1/2×3%-27万円 【軽減額】27万円=900万円÷60㎡×1/2×(60㎡×2)×3% 27万円>4万5千円 ∴27万円 |

不動産取得税は、上記Xさんのように納付する税額が0円のケースも多くあります。

2-6.マンションを所有している間は毎年

ここからは、毎年納付することになる【固定資産税】です。Xさんの場合は市街化区域内のマンションを所有しているので【都市計画税】も納めます。

ここではXさんの初年度の固定資産税・都市計画税額についてご紹介いたします。

| 初年度減税 | 税額合計:11万円 | 計算方法【赤文字:軽減措置】 | |

|---|---|---|---|

| 固定資産税 | 土地 | 2万1千円 | 900万円×1/6×1.4% |

| 建物 | 5万6千円 | 800万円×1/2×1.4% | |

| 都市計画税 | 土地 | 9千円 | 900万円×1/3×0.3% |

| 建物 | 2万4千円 | 800万円×0.3% | |

上記の固定資産税評価額は3年ごとに見直されます。また、新築の場合、最初の5年間は建物部分の税額が軽減されます。5年間の特例適用が終了した時点で、建物の固定資産税額は上がりますので、6年目からは注意が必要です。

ここまでご紹介した税金が、居住用でマンションを購入した場合に納付する主な税金となります。

3.控除(減税)される税金と手続きのタイミング

ここからは住宅ローンを利用した場合に控除(減税)となる税金、「住宅借入金等特別控除」通称、住宅ローン控除(減税)をご紹介します。

2章のXさんに2024年12月31日時点での住宅ローン残高が2,950万円あった場合、0.7%にあたる206,500円が控除される額となります。この初年度の控除手続きについては確定申告となりますので、2025年の確定申告で手続きを行います。会社員の場合、2年目以降は年末調整で手続きが可能です。ローン残高は毎年減っていくので最大控除額も残高にあわせて年々減っていきます。

ここでは1年目の控除額についてご紹介します。2024年12月末時点での住宅ローンの残高が2,950万円、Xさんが2024年に支払った所得税額が16万円で、翌年に納める住民税が28万円と仮定します。

| 年末ローン残高2,950万円×0.7% | 最大控除額:206,500円 | |

|---|---|---|

| 所得税控除額 | 160,000円 | その年に支払った所得税額を控除 控除しきれなかった額は翌年の住民税で減税される |

| 住民税減税額 | 46,500円 | 住民税のの減税は97,500円が上限 Xさんの場合は最大控除額29万5千円のうち、 所得税から控除された16万円を差し引いた46,500円が住民税から減税される |

上記がXさんの一年目に受けられる最大控除となります。Xさんは給与所得者ですので、2025年の1~3月にマンションのある市町村の税務署で確定申告を行います。2025年分からは勤務先の年末調整の際に必要書類を提出し、控除・減税を受けます。

また、勤務先の年末調整で手続きできなかった場合は、一年目同様に確定申告をすることで控除が受けられます。この場合、確定申告を行うのが遅くなると、所得税控除はできても住民税の減税が間に合わないことがあります。

いずれにしても、せっかくの制度をうっかり忘れてしまったのではもったいないので、毎年10月頃に金融機関から残高証明書が届いたら手続きの準備をはじめておくことをおすすめします。

ですが、単身赴任などで家族を残していく場合は、引き続き居住しているとみなされ控除を受けることができます。

次に、家族も一緒に転居した場合はどうなるかというと、控除は受けられません。しかし、住宅ローン控除の残存期間内に再度入居することができれば、残存期間分の控除は受けられます。例えば、最初の5年間の控除を受けたあと転勤になり転居、2年後に戻ってきたとします。その時点でローン控除の残り年数は3年ありますので、3年分が再度適用されます。

こちらの記事では、単身赴任や転勤の場合の住宅ローン控除についても詳しく解説しています。

4.まとめ

今回はサラリーマンの方が居住用にマンションを購入した場合に納付する税金についてご紹介しました。

不動産購入時には、住宅ローンや入居手続きなどやるべきことがたくさんあります。急に請求がきて慌てることがないよう、事前に必要となる税金の内容と納付のタイミングを確認しておきましょう。

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。