「自分は一体いくら借りることができるのかな?」住宅購入を検討するタイミングでは喉から手が出る程知りたい情報ではないでしょうか。希望の物件に出会えたとしても、希望通りの金額を借入れできるとは限らないからです。住宅購入時の借入可能額を確認する際の基礎となるのは「年収」 です。その他さまざまな条件はありますが、私たち営業マンがお客様の借入可能額を計算する際には必ず年収を確認します。実は案外、簡単に導き出せるのです。この記事を読めばきっとあなたも自分の借入可能額を知ることができるはず!一つずつ一緒に確認していきましょう。

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

1.年収における「返済負担率」で借入の限度額がわかる

1-1.返済負担率とは年収に対する「年間返済額」の割合

まず借入可能額を算出する際に必要になってくるのは返済負担率がいくらなのか、ということです。返済負担率とは年収に占める年間返済額の割合をいい、金融機関がローンの審査をする際の目安となります。

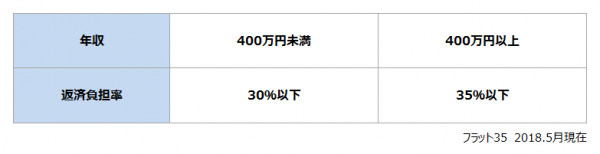

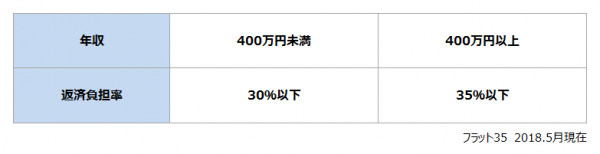

1-2.年収別の返済負担率

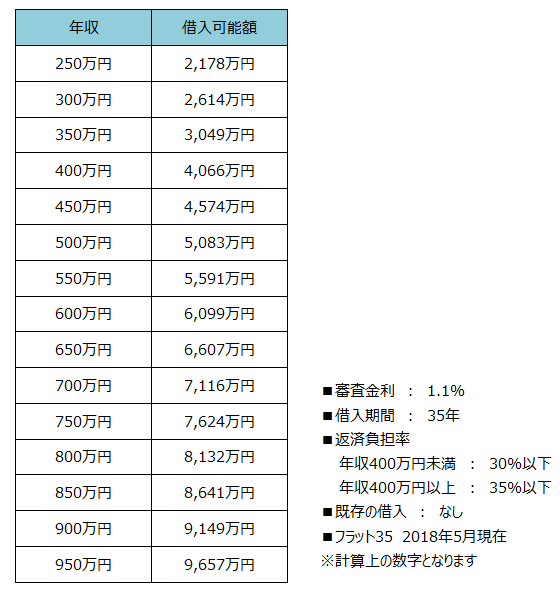

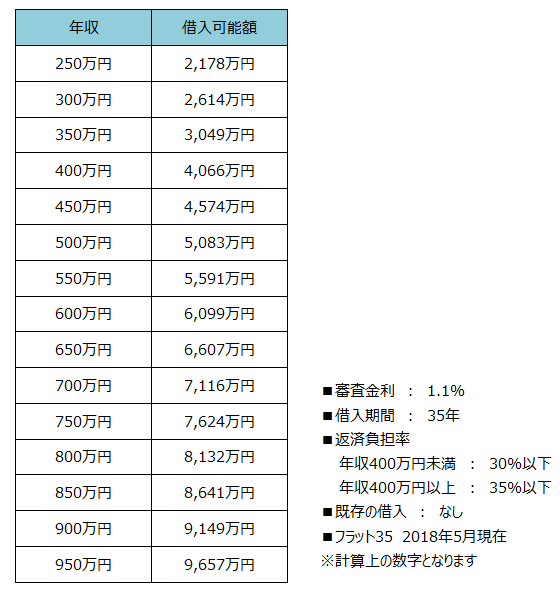

返済負担率は金融機関により、設定に多少の違いがあります。

今回は上表を参考にして、年間返済額を計算してみましょう。

ベースになる計算式は

■年収350万円の場合 → 350万円 × 30% = 105万円

■年収400万円の場合 → 400万円 × 35% = 140万円

ついでといってはなんですが、年間返済額が分かれば月々の返済額も簡単に計算できますね。

■年収350万円の場合 → 105万円 ÷ 12ヶ月 = 87,500円

■年収400万円の場合 → 140万円 ÷ 12ヶ月 = 116,666円

年収が350万円と400万円では月々の返済額に29,166円もの差が出てきます。

では、あなたの年間返済額はいくらでしょうか?計算してみてください。

2.返済負担率をもとに借入可能額を計算してみよう

年間返済額が分かれば、もう一息。

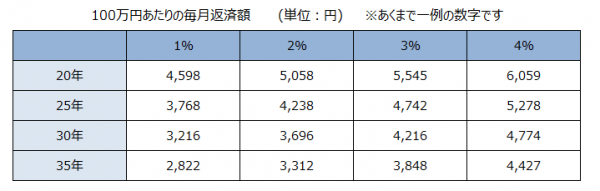

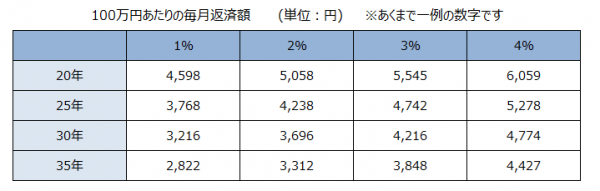

借入可能額を算出するために必要なのは先ほど導き出した「年間返済額」と、「100万円あたりの毎月返済額」です。下表をご覧ください。

これは言葉の通り、100万円を借りた場合の毎月の支払い金額をまとめた表です。例えば、100万円を35年間の金利2%で借りると毎月の返済額は3,312円となるわけです。

(※金融機関によっては、借入をするときの金利(貸出金利)で計算する場合と審査をするための金利(審査金利)で計算する場合があります。ご確認ください。)

ここまでを踏まえ、借入可能額のベースになる計算式は

これを応用して、上表「100万円あたりの毎月返済額」をベースに審査金利3%で実際の借入可能額を計算してみましょう。

(1)300万円(年収)×30%(返済負担率)=90万円(年間返済額)

(2)90万円(年間返済額)÷12ヶ月÷3,848円×100万円=1,949万円

Aさんはこの条件だと1,949万円の借入をすることができます。

もし、審査金利が2%だとすると・・・

(1)は同様

(2)90万円(年間返済額)÷12ヶ月÷3,312円×100万円=2,264万円

金利が1%違うだけで、なんと315万円も借入可能額に差が出てきます。

Bさんのケースは車のローンに注意しなくてはいけません。年間返済額の上限は決まっているため、年間の車ローン支払金額を含めた計算が必要になります。

(1)500万円(年収)×35%(返済負担率)-24万円(車ローンの年間支払額)=151万円(年間返済額)

(2)151万円(年間返済額)÷12ヶ月÷4,216円×100万円=2,984万円

Bさんはこの条件だと2,984万円の借入が可能です。

ちなみに、車のローンがない場合は・・・

(1)500万円(年収)×35%(返済負担率)=175万円(年間返済額)

(2)175万円(年間返済額)÷12ヶ月÷4,216円×100万円=3,459万円

車のローンがなければ、475万円も多く借入れが可能になるのです。

Cさんのケースも先ほどのBさん同様、カードローンに注意が必要です。

(1)700万円(年収)×35%(返済負担率)-60万円(カードローンの年間支払額)=185万円(年間返済額)

(2)185万円(年間返済額)÷12ヶ月÷3,848円×100万円=4,006万円

Cさんはこの条件だと4,006万円もの借入れが可能です!ただ、ここで気を付けるべきはカードローンの内容です。返済方法(複数回払い・リボルビング払いなど)やカード会社によっては、この計算式に当てはまらない場合もあります。カードローンなどを利用している場合は金融機関や住宅の営業マンなどに相談することをおすすめします。

さて、あなたの借入可能額はでてきましたか?

計算が面倒だ、という方にはざっくりとした早見表もありますのでぜひ参考にしてみてください。

3.年収以外に押さえるべきポイント3つ

借入可能額を計算するためには「年収」と、車のローンなどの「その他借入」が必須項目でした。ただ、実は気にすべきはそれだけではありません。押さえていただきたいポイントは他にも3つあるのです。

年齢

「なんで年齢が関係あるのか?」と思われる方もいるでしょう。でも、とても大事なのです。

先ほどのAさんの借入可能額(1,949万円)は35年間の借入という条件で計算していますね。それはAさんが35年間ローンを組むことが可能な年齢だからなのですが、例えばAさんが54歳であればどうでしょう。

住宅ローンの多くが完済年齢を80歳としているので、実際にローンを組める期間は25年ということになります。すると、

(1)は同様

(2)90万円 ÷ 12ヶ月 ÷ 4,742円 × 100万円 = 1,581万円

年収が一緒だとしても、借入期間の違いで368万円も借入可能額に違いがでてきてしまうのです。

住宅ローンと年齢については、こちらの記事で詳しく解説しています。

勤続年数

例えば全く同じ年収であったとしても、勤続半年の人と勤続10年の人の借入可能額には多少なりと差があるケースが多いと言えます。安定して長期間雇用されている人と昨日今日働き出した人では、社会的信用が違うと判断される場合が多いからです。短いスパンで何度も転職を繰り返す人は要注意です。

健康状態

実はこの3つめの「健康状態」がもっとも大切かもしれません。

住宅ローンの借入れには「団体信用生命保険」への加入が必須となります。

その時点での健康状態もさることながら、過去の通院歴・手術歴・持病や投薬の有無など様々な角度から状態を申告する必要があり、何かがあればローン審査自体に通らないということもままあります。健康はお金で買うことはできませんが・・・切ないかな、お金は健康であれば借りることができるのです。

※健康に自信のない方もフラット35の「団体信用生命非加入」という選択肢や、金融機関によっては「ワイド団信」の利用もできるので、一度確認してみましょう。

※希望の借入額に届かなかった場合でも、自己資金を出したり、連帯保証人・連帯債務人を付けることによって不足分を補い、希望の借入れが可能になる場合があります。

「団体信用生命保険」については、こちらで詳しく解説しています。

4.まとめ

「借入可能額は一般的に年収の6倍」とは言われていますが、それこそ年収や他の借入れ状況などによって金額はさまざまです。大体の借入可能額が分かれば、自分がどのような物件を購入できるかの目安になり、どれくらい自己資金を用意すればよいのかも明確になります。住宅検討のスタート時には一旦借入可能額を確認して、無理のない検討を 行いましょう。

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。