ふるさと納税は、自分の選んだ自治体に寄付をすることで、所得税やお住いの市町村の住民税の控除を受けることができる制度です。ほとんどの自治体では寄付に対する返礼品を用意しており、オトクな制度として多くの方が利用しています。

ふるさと納税は、住宅ローン控除と併用することが可能です。この記事では、住宅ローン控除とふるさと納税を併用する際に知っておくべき重要なポイントを解説します。

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

ふるさと納税とは?

ふるさと納税を行うメリット

ふるさと納税の魅力は、なんといっても少ない負担額でさまざまな返礼品を受け取れることです。寄付金額のうち2,000円を超えた部分は税金の控除によって還付されるため、実質「2,000円」の負担で各自治体が用意している地域の特産品などの返礼品を受け取ることができます。

ただし、控除には上限があり、それを超えた部分は自己負担となる点に注意が必要です。

控除額と控除上限額

ふるさと納税による控除は所得税と住民税から以下の①~③の順番で行われます。

①所得税の控除

②住民税基本分の控除

③住民税特例分の控除

①~③を合計すると「ふるさと納税額-2,000円」になり、限度額の範囲内であれば実質2,000円の負担で返礼品を受け取ることができます。

それぞれの控除額と限度額は下記の通りです。

| 控除額 | 限度額 | |

①所得税の控除 ※ | (ふるさと納税額-2,000円)×所得税率 | 総所得金額等の40% |

②住民税基本分の控除 | (ふるさと納税額-2,000円)×10% | 総所得金額等の30% |

③住民税特例分の控除 | (ふるさと納税額-2,000円)×(100%-10%-所得税率) | 住民税所得割額の20% |

①~③の合計 | ふるさと納税額-2,000円 |

|

※後述しますが、ワンストップ特例制度を利用する場合、控除はすべて住民税から行われます。

ふるさと納税を扱っている多くのサイトでは、控除上限額のシミュレーション計算ができるようになっています。また、総務省のウェブサイトには「全額控除されるふるさと納税額(年間上限)の目安」として表が掲載されているほか、給与収入・家族構成・寄付金額を入力して控除額を計算できるExcelファイルも用意されています。これらのツールを活用して、あなたのふるさと納税控除上限額がおおよそいくらになるか確認してみましょう。

総務省のふるさと納税ポータルサイト「ふるさと納税のしくみ・税金の控除について」に、全額控除されるふるさと納税額(年間上限)の目安が掲載されています。

| ふるさと納税を行う方本人の給与収入 | ふるさと納税を行う方の家族構成 | ||||||

|---|---|---|---|---|---|---|---|

| 独身又は共働き※1 | 夫婦※2 | 共働き+子1人(高校生※3) | 共働き+子1人(大学生※3) | 夫婦+子1人(高校生) | 共働き+子2人(大学生と高校生) | 夫婦+子2人(大学生と高校生) | |

| 300万円 | 28,000 | 19,000 | 19,000 | 15,000 | 11,000 | 7,000 | – |

| 325万円 | 31,000 | 23,000 | 23,000 | 18,000 | 14,000 | 10,000 | 3,000 |

| 350万円 | 34,000 | 26,000 | 26,000 | 22,000 | 18,000 | 13,000 | 5,000 |

| 375万円 | 38,000 | 29,000 | 29,000 | 25,000 | 21,000 | 17,000 | 8,000 |

| 400万円 | 42,000 | 33,000 | 33,000 | 29,000 | 25,000 | 21,000 | 12,000 |

| 425万円 | 45,000 | 37,000 | 37,000 | 33,000 | 29,000 | 24,000 | 16,000 |

| 450万円 | 52,000 | 41,000 | 41,000 | 37,000 | 33,000 | 28,000 | 20,000 |

| 475万円 | 56,000 | 45,000 | 45,000 | 40,000 | 36,000 | 32,000 | 24,000 |

| 500万円 | 61,000 | 49,000 | 49,000 | 44,000 | 40,000 | 36,000 | 28,000 |

| 525万円 | 65,000 | 56,000 | 56,000 | 49,000 | 44,000 | 40,000 | 31,000 |

| 550万円 | 69,000 | 60,000 | 60,000 | 57,000 | 48,000 | 44,000 | 35,000 |

| 575万円 | 73,000 | 64,000 | 64,000 | 61,000 | 56,000 | 48,000 | 39,000 |

| 600万円 | 77,000 | 69,000 | 69,000 | 66,000 | 60,000 | 57,000 | 43,000 |

| 625万円 | 81,000 | 73,000 | 73,000 | 70,000 | 64,000 | 61,000 | 48,000 |

| 650万円 | 97,000 | 77,000 | 77,000 | 74,000 | 68,000 | 65,000 | 53,000 |

| 675万円 | 102,000 | 81,000 | 81,000 | 78,000 | 73,000 | 70,000 | 62,000 |

| 700万円 | 108,000 | 86,000 | 86,000 | 83,000 | 78,000 | 75,000 | 66,000 |

| 725万円 | 113,000 | 104,000 | 104,000 | 88,000 | 82,000 | 79,000 | 71,000 |

| 750万円 | 118,000 | 109,000 | 109,000 | 106,000 | 87,000 | 84,000 | 76,000 |

| 775万円 | 124,000 | 114,000 | 114,000 | 111,000 | 105,000 | 89,000 | 80,000 |

| 800万円 | 129,000 | 120,000 | 120,000 | 116,000 | 110,000 | 107,000 | 85,000 |

| 825万円 | 135,000 | 125,000 | 125,000 | 122,000 | 116,000 | 112,000 | 90,000 |

| 850万円 | 140,000 | 131,000 | 131,000 | 127,000 | 121,000 | 118,000 | 108,000 |

| 875万円 | 146,000 | 137,000 | 136,000 | 132,000 | 126,000 | 123,000 | 114,000 |

| 900万円 | 152,000 | 143,000 | 141,000 | 138,000 | 132,000 | 128,000 | 119,000 |

| 925万円 | 159,000 | 150,000 | 148,000 | 144,000 | 138,000 | 135,000 | 125,000 |

| 950万円 | 166,000 | 157,000 | 154,000 | 150,000 | 144,000 | 141,000 | 131,000 |

| 975万円 | 173,000 | 164,000 | 160,000 | 157,000 | 151,000 | 147,000 | 138,000 |

| 1000万円 | 180,000 | 171,000 | 166,000 | 163,000 | 157,000 | 153,000 | 144,000 |

| 1100万円 | 218,000 | 202,000 | 194,000 | 191,000 | 185,000 | 181,000 | 172,000 |

| 1200万円 | 247,000 | 247,000 | 232,000 | 229,000 | 229,000 | 219,000 | 206,000 |

| 1300万円 | 326,000 | 326,000 | 261,000 | 258,000 | 261,000 | 248,000 | 248,000 |

| 1400万円 | 360,000 | 360,000 | 343,000 | 339,000 | 343,000 | 277,000 | 277,000 |

| 1500万円 | 395,000 | 395,000 | 377,000 | 373,000 | 377,000 | 361,000 | 361,000 |

| 1600万円 | 429,000 | 429,000 | 412,000 | 408,000 | 412,000 | 396,000 | 396,000 |

| 1700万円 | 463,000 | 463,000 | 446,000 | 442,000 | 446,000 | 430,000 | 430,000 |

| 1800万円 | 498,000 | 498,000 | 481,000 | 477,000 | 481,000 | 465,000 | 465,000 |

| 1900万円 | 533,000 | 533,000 | 516,000 | 512,000 | 516,000 | 500,000 | 500,000 |

| 2000万円 | 569,000 | 569,000 | 552,000 | 548,000 | 552,000 | 536,000 | 536,000 |

| 2100万円 | 604,000 | 604,000 | 587,000 | 583,000 | 587,000 | 571,000 | 571,000 |

| 2200万円 | 640,000 | 640,000 | 623,000 | 619,000 | 623,000 | 607,000 | 607,000 |

| 2300万円 | 773,000 | 773,000 | 754,000 | 749,000 | 754,000 | 642,000 | 642,000 |

| 2400万円 | 814,000 | 814,000 | 795,000 | 790,000 | 795,000 | 776,000 | 776,000 |

| 2500万円 | 855,000 | 855,000 | 835,000 | 830,000 | 835,000 | 817,000 | 817,000 |

「全額控除されるふるさと納税額(年間上限)の目安」(総務省)(https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/mechanism/deduction.html)を加工して作成

※1 「共働き」は、ふるさと納税を行う方本人が配偶者(特別)控除の適用を受けていないケースを指します。(配偶者の給与収入が201万円超の場合)

※2 「夫婦」は、ふるさと納税を行う方の配偶者に収入がないケースを指します。

※3 「高校生」は「16歳から18歳の扶養親族」を、「大学生」は「19歳から22歳の特定扶養親族」を指します。

※4 中学生以下の子供は(控除額に影響がないため)、計算に入れる必要はありません。例えば、「夫婦子1人(小学生)」は、「夫婦」と同額になります。また、「夫婦子2人(高校生と中学生)」は、「夫婦子1人(高校生)」と同額になります。

ふるさと納税で税金の控除を受けるには申請が必要です。申請にはワンストップ特例制度と確定申告の2つの方法があります。詳しくは次の章でご説明します。

ふるさと納税の2つの申請方法(ワンストップ特例制度と確定申告)の違い

ふるさと納税の申請方法には、ワンストップ特例制度と確定申告の2つがあります。

利用するには条件がありますが、ワンストップ特例制度は申請が簡単で、住宅ローン減税と併用した場合に両方の控除を無駄なく享受できるというメリットがあります。2つの申告方法の違いを確認しておきましょう。

ワンストップ特例制度の特徴

ふるさと納税のワンストップ特例制度を利用すると、寄付先の自治体に必要書類(ふるさと納税ワンストップ特例の申請書)を提出するだけで税金の控除を受けることができます。

また控除はすべて住民税から行われるため、住宅ローン減税の所得税控除と重複が起こらず、両方の制度を無駄なく享受できます。

簡単でメリットが大きいおすすめの申請方法ですが、利用するためには以下の条件があります。

- 寄付する自治体の数が5つ以内であること

- 確定申告を行わないこと

- 控除上限額以内であること

これらの条件に当てはまっていれば、ワンストップ特例制度の利用が可能です。

ワンストップ特例制度は給与所得者におすすめ

確定申告をしない給与所得者は、簡単にふるさと納税が利用できるワンストップ特例制度の利用がおすすめです。給与所得者であっても、ほかの控除を利用する場合や給与以外に所得がある場合など、ふるさと納税に関わらず確定申告をする必要がある場合は、ワンストップ特例制度を利用することはできません。

- 住宅ローン控除の開始1年目

(住宅ローン控除を受ける1年目は確定申告が必要です。2年目以降は年末調整で行えるため、ワンストップ特例制度が使えるようになります。) - 医療費控除を受ける場合

- 給与収入が2,000万円を超える場合

- 会社からの給与所得以外に一定以上の収入がある場合

ご自身がワンストップ特例制度を利用できるかどうか、あらかじめ確認しておきましょう。

ワンストップ特例制度の利用方法(申請方法、申請時期 等)

ワンストップ特例制度は、自治体に寄付をする際に「ふるさと納税ワンストップ特例の申請書」を提出することで利用できます。提出先は寄付先の自治体で、提出期限は寄付した翌年の1月10日必着です。間に合わなかった場合は確定申告をしなければならなくなるので注意しましょう。

確定申告の特徴

基本的にはワンストップ特例制度の利用がおすすめですが、利用条件に合致しない場合は確定申告を行うことになります。

確定申告では申告書の該当欄に、ふるさと納税を行った内容を記入して申告します。記入するのは「寄付年月日」「寄付先の自治体」「金額」などです。ふるさと納税を行った際に自治体から発行される「寄付金受領証明書」を確認しながら、正確に記入しましょう。e-Taxを利用する場合も、同じ要領で入力します。

住宅ローン控除の確定申告について詳しく知りたい方は、こちらの記事をご覧ください。

確定申告は住宅ローン減税の控除額が減る可能性がある

ふるさと納税と住宅ローン控除を併用する際に確定申告で申請をすると、控除される金額が減ってしまう場合があります。これは確定申告では、ふるさと納税と住宅ローン減税による控除をどちらも所得税から受けることが原因です。ふるさと納税による控除を受けた分、住宅ローン減税の控除が減ってしまいます。

とはいえ、それほど大きな金額ではありませんので、併用のメリットのほうを大きく感じる方が多いと思います。

なおワンストップ特例制度を利用すれば、併用しても控除額が減ることはありません。住宅ローン減税を受ける1年目は確定申告が必要ですが、2年目以降は基本的にワンストップ特例制度を活用すると良いでしょう。

次の章では、申請方法による控除額の違いを詳しく説明します。

【申請方法別】住宅ローン控除とふるさと納税を併用した際の控除額例

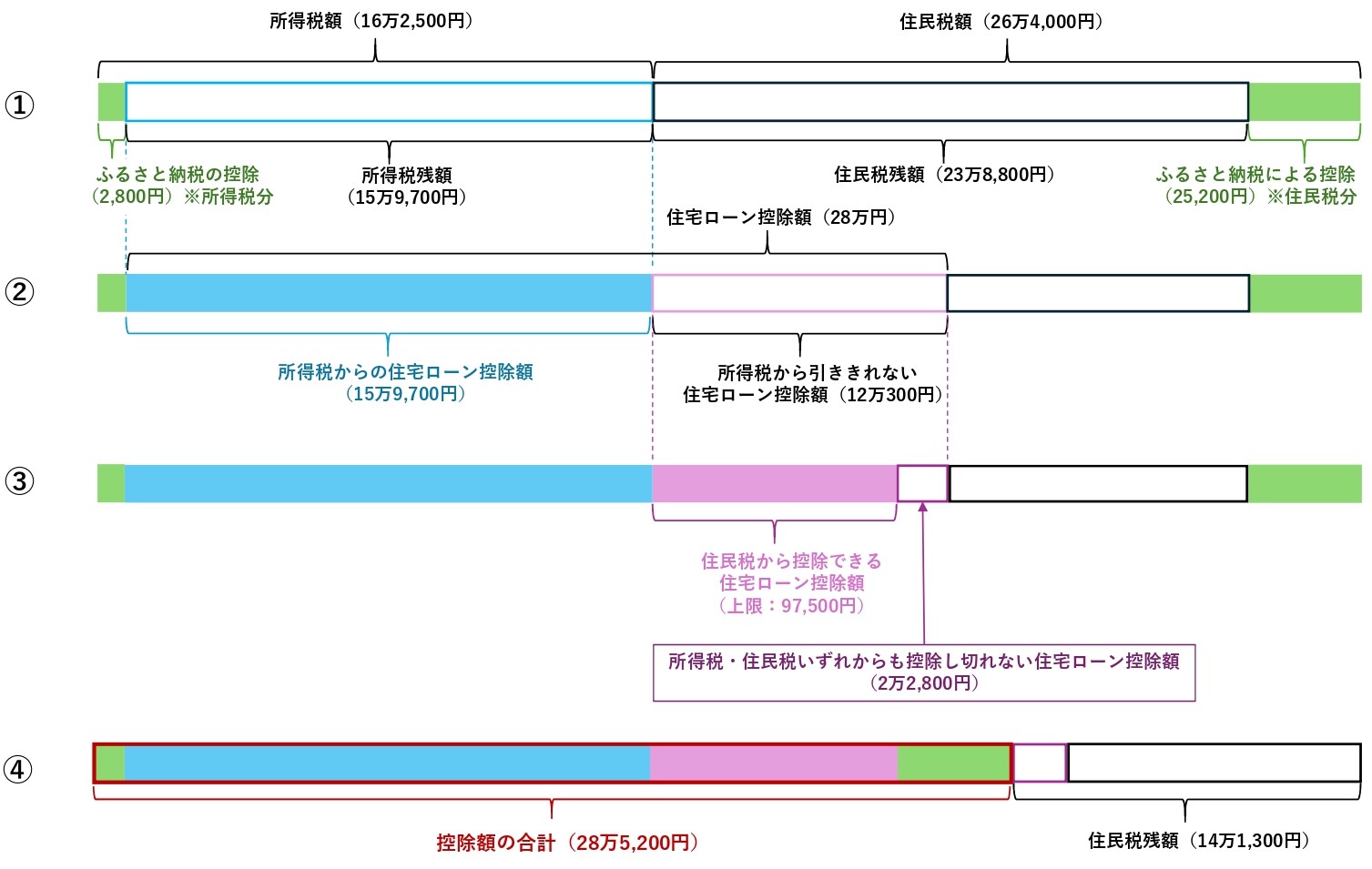

ここでは下記のケースを例として、ワンストップ特例制度と確定申告それぞれの実際の控除額をシミュレーションします。

納税者の状況 | 年収:600万円 |

控除前の税額 | 所得税:16万2,500円 |

控除額 | 住宅ローン控除額:28万円 ※ふるさと納税による控除額の内訳は、申請方法によって変わります。 |

確定申告した場合

確定申告による控除の仕組み

確定申告の場合、ふるさと納税の控除は所得税と住民税の両方から行われ、住宅ローン減税による所得税の控除はふるさと納税の控除後に適用されます。

ふるさと納税による所得税と住民税の控除額は、それぞれ以下の計算式で算出され、結果として2,000円を超える分が全額控除されます。

| 所得税の控除額:(ふるさと納税額-2,000円)×所得税率 住民税の控除額:ふるさと納税額-ふるさと納税控除額の所得税分 |

今回の例で計算した結果は以下のとおりです。

| 所得税の控除額:(3万円-2,000円)×10%※=2,800円 住民税の控除額:3万円-2,800円=2万5,200円 ※今回は所得税率は10%で計算しています。 |

確定申告による控除の仕組み

①控除前の所得税(16万2,500円)と住民税(26万4,000円)から、それぞれふるさと納税控除額(所得税分:2,800円、住民税分:2万5,200円)を差し引く。

所得税:16万2,500円-2,800円=15万9,700円

住民税:26万4,000円-2万5,200円=23万8,800円

②ふるさと納税控除額を引いた所得税(15万9,700円)から、住宅ローン控除額(28万円)を差し引く。所得税から引ききれない住宅ローン控除額(12万300円)が残る。

③ふるさと納税控除額を引いた住民税(23万8,800円)から、住宅ローン控除の住民税分の限度額(9万7,500円)を差し引く。住宅ローン控除額の残りは12万300円だが、限度額を超えた分(2万2,800円)は差し引かれず残る。

④最終的に、確定申告した場合の控除合計額は28万5,200円(ふるさと納税控除額2万8,000円+住宅ローン控除額25万7,200円)となる。

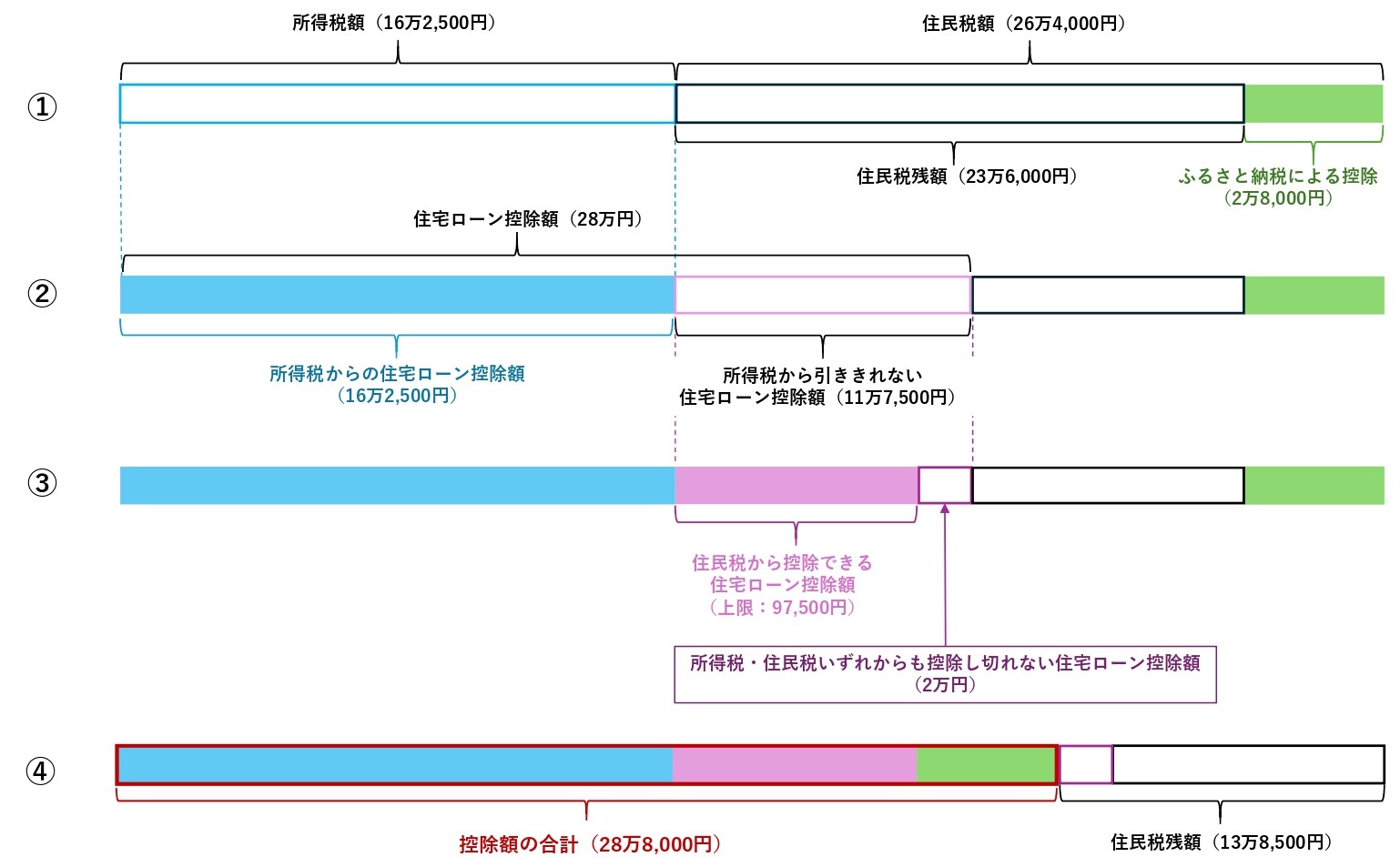

ワンストップ特例制度の場合

ワンストップ特例制度による控除の仕組み

ワンストップ特例制度を利用する場合、ふるさと納税の控除はすべて住民税から行われます。なお、ふるさと納税控除額は(ふるさと納税額-2,000円)です。所得税が減少しないため、住宅ローン減税による所得税の控除額が大きくなります。

ワンストップ特例制度のシミュレーション

①住民税(26万4,000円)から、ふるさと納税控除額(2万8,000円)を差し引く。住民税の残りは23万6,000円になる。

②所得税(16万2,500円)から、住宅ローン控除額(28万円)を差し引く。所得税から引ききれない住宅ローン控除額(11万7,500円)が残る。

②所得税16万2,500円から、住宅ローン控除額28万円を差し引く。住宅ローン控除残額は11万7,500円で、限度額の97,500円が住民税から控除される。→2万円の控除額が使い切れずに残る。

③最終的に、ワンストップ特例制度を利用した場合の控除合計額は28万8,000円(ふるさと納税控除額2万8,000円+住宅ローン控除額26万円)となる。

今回の例では、ワンストップ特例制度を利用した方が2,800円多く控除を受けられるという結果になりました。手続きも簡単ですので、どうしても確定申告しなければならない場合を除き、ふるさと納税はワンストップ特例制度の利用をおすすめします。

ふるさと納税と併用できるその他の控除

住宅ローン控除のほかにも、ふるさと納税と併用できる控除があります。以下で、代表的な2つの制度について解説します。

医療費控除とふるさと納税の併用

医療費控除とは、一定額以上の医療費支払いがあった場合に確定申告することで控除が受けられ、税負担を軽減できる制度です。

ふるさと納税の上限額の計算は医療費控除後に行われるため、わずかではありますが、ふるさと納税の年間控除上限額が少なくなります。

ふるさと納税をすでにワンストップ特例制度で申請していた場合でも、医療費控除の確定申告を行うと、ワンストップ特例の申請は自動的に破棄されます。この場合、ふるさと納税についても確定申告しなければ、控除を受けられなくなる点に注意が必要です。

iDeCoとふるさと納税の併用

iDeCoは将来に備えた資産形成を促すための制度で、正式名称を「個人型確定拠出年金」と言います。

拠出金について課税計算から控除でき、税負担を軽くできるというメリットがあります。ただし、医療費控除と同様に、ふるさと納税控除上限額が低くなる点に注意が必要です。

iDeCoの申告は年末調整で行うことができるため、通常は確定申告をする必要はありません。そのため、ワンストップ特例制度を利用してふるさと納税を申請することが可能です。

まとめ:動画で解説

ふるさと納税は住宅ローン控除と併用が可能で、特にワンストップ特例制度を利用すると両方の控除を最大限活用できます。ワンストップ特例制度は、寄付先が5つ以内で確定申告が不要な場合に利用でき、手続きも簡単です。住宅ローン控除1年目は確定申告が必要ですが、2年目以降はワンストップ特例制度の利用がお勧めです。

確定申告で併用する場合、控除額が若干減少する可能性がありますが、併用のメリットは十分にあります。

また、医療費控除やiDeCoなど、他の控除制度との併用も可能ですが、それぞれの制度の特徴と注意点を理解した上で活用することが重要です。

必要な手続きを間違わないように注意して、楽しみながら上手に制度を活用してください。

↓記事の内容を動画で分かりやすく解説しています↓

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。