一般の会社員(給与所得者)と自営業者(個人事業主)とでは住宅ローンの審査に大きな差がでます。これは住宅ローンの審査が数字だけで見ているものではないということを物語っています。

では何を審査しているのか。一番大きなポイントは「この人は長年に渡ってきちんと返済してくれるか、また返済の資本となるところはどこなのか。」ということです。この点で給与所得者と自営業者では大きな差がでてきます。この違いにより(1章にて後述します)、一般的な金融機関では取り組みが難しいケースがあります。

そこで私が自営業者の方にオススメしたいのが「フラット35」です。通常の銀行に比べて住宅ローンのみしか扱いませんので考え方が違います。フラット35を利用して夢のマイホームを手に入れ素敵な生活を送ってください。

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

1章 自営業者(個人事業主)がなぜ銀行ローンに通りにくいのか

会社員(給与所得者)との違い

住宅ローンの審査において、自営業者と会社員のもっとも大きな違いは「返済資本がどこにあるか」です。会社員の場合は会社が存続している限り毎月給料をもらうことができます。会社が安定していればいるほど住宅ローンの審査には通りやすくなります。冒頭にも記述しましたが、銀行が見ているポイントの一つとして「長年に渡ってきちんと返済してくれる人かどうか」という観点から見ると「安定した返済資本」というのはとてもプラスに働く材料となります。

一方で自営業者の方は、その人個人がどれだけ仕事をするかによって業績が大きく変わってきます。個人の頑張りによって業績が左右されるということであれば、銀行から見ると安定性に欠けるという見方になってしまいます。これが一番大きな違いです。

〈ポイント!〉

- 会社員の返済資本→毎月の給与(会社、人からもらう)→安定かどうかは会社で決まる

- 自営業の返済資本→その人個人で稼ぐ→その人次第なので安定した収入かどうかわからない

銀行審査は何を見るか

とは言うものの自営業者の方が全く銀行で住宅ローンが借りれないかというと、そうではありません。下記に具体的なポイントを挙げていきます。

〈所得をどれだけあげているか〉

経費で計上するケースが多いのも自営業者の皆様ならよくお分かりですよね。実際の収入はたくさんあるのに経費計上が多くなると所得がかなり少なくなってしまいます。銀行が審査時にみるのは収入ではなく「所得」です。住宅ローン審査においてご自身の年収は「所得」と心得ましょう。

〈勤続年数〉

銀行審査では、安定した所得があるかどうかを見ています。これは自営業者でも会社員でも言えますが、一つの目安として「3年」以上続けているかどうかがポイントになります。後述しますが審査では直近3期分の確定申告書が必要になります。その3期分の所得の平均がその方の所得となります。つまり、3年間に渡って安定した所得があるかどうかを銀行は見ています。

以上の2点が自営業の方を銀行が審査する際に特に注目して見ているポイントです。

ただやはりかなり厳しめに見られてしまいます。たとえば、提出した3期分の確定申告書の中に1期でも赤字計上がある場合などは取り組みしてくれないケースがほとんどです。

2章 自営業者の強い味方!「フラット35」

1章では自営業者の方が銀行で住宅ローンを利用した場合のポイントをあげてきました。少しマイナスな面を記載してきましたがここからが本題です。自営業者の方にオススメしたい「フラット35」をご紹介していきます。

フラット35とは

「フラット35」という言葉を耳にしたことがある方も多いかもしれません。

以下、フラット35からの抜粋です。

フラット35は、民間金融機関の融資した住宅ローンを住宅金融支援機構が譲り受け、そのローンを裏付けとして資金調達を行うという手法を用いた住宅ローン商品(*)です。主な商品概要は(お申込要件など)は機構が全国共通で定めていますが、ローンを提供するのは金融機関ですので、融資金利や融資手数料、お申込時の提出書類等は金融機関によって異なります。

(*)商品名は取扱金融機関によって異なりますが、住宅金融支援機構では「フラット35」という総称でご紹介しています。

今回の記事で私が言いたいことにからめてわかりやすく一言で言うと、

「住宅ローン審査においてフラット35は一般の銀行とは違う」ということです。

フラット35の特徴

ここからは具体的にフラット35の特徴を見ていきます。特に自営業者の方に焦点をあてて記載していきます。

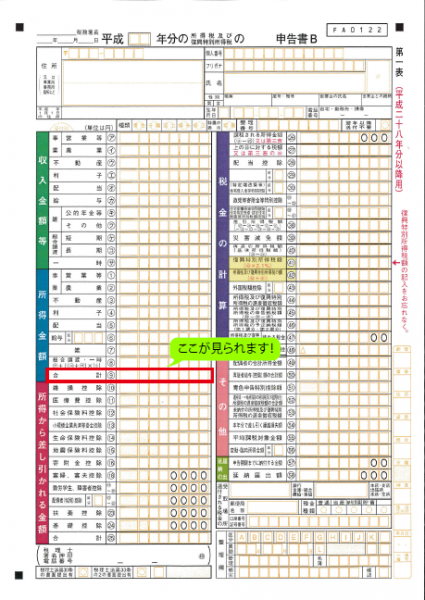

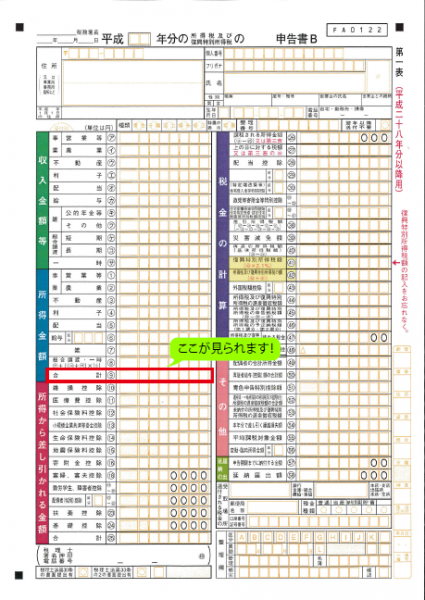

〈Point1〉審査時に使用する所得は直近1期分のみ

先ほど記載したように銀行での審査では3期分の確定申告書の所得を平均して所得とみなしていました。フラット35での審査は直近1期分のみで見ますので前年の所得が悪かったが今年の確定申告はよかったといった場合には有利に働きます。また、少し時間はかかりますが、経費計上を抑えて翌年の確定申告を上げるという方法も取ることができます。

〈Point2〉今なら審査金利が低い

過去に記述した「自宅でわかる!住宅ローン借入可能額計算方法【年収別の早見表付き】」の記事で紹介しているように住宅ローンの審査では金融機関によって審査金利が異なります。フラット35の場合はその月の金利で審査してくれるので金利が低い今の時代には非常に有利です。

〈Point3〉事業用融資は借入として見ない

こちらも過去記事の「自宅でわかる!住宅ローン借入可能額計算方法【年収別の早見表付き】」に記載しておりますが一般の銀行では他にお借入がある場合、返済負担率の計算の中に入れられてしまいます。フラット35では事業用の融資は計算に含まないので含んだ場合に比べると多く借入することが可能です。自営業者の方であれば事業用融資を組まれている方も多いと思いますが、この点でもフラット35であれば有利に審査してくれます。

事前審査に必要な書類

事前審査に必要な書類を記載します。あらかじめ準備しておくことでスムーズに審査が行われます。金融機関によって提出書類が違うため、一般的な準備書類を記載します。また、下記以外にも事前審査の申込書など申込者本人が記入しなければならない書類もあるのでこれは担当の営業マンに聞いて見ましょう。

【共通】

- 確定申告書直近2期分

- 本人確認書類(運転免許証、健康保険証など)

【該当する方のみ】

- 今回の住宅取得以外に借入がある方はその明細

3章 フラット35での審査時に注意したい3つのポイント

フラット35を利用すれば通常の銀行で住宅ローンを組む場合よりも有利になることを記載してきました。ただ、必ず通りますといったものではございません。注意したいポイントを記載していきます。

借入金額

住宅ローンの審査項目の中に「借入金額が返済負担率に入っているかどうか」という項目があります。返済負担率とは「自分の年収に対して年間でどれだけ住宅ローンの支払い(返済)をするかをパーセンテージで表したもの」です。例えば年収500万円の方で借入が2,500万円で審査金利1.09%で35年借入した場合だと返済負担率は約17%です。

この返済負担率が30%もしくは35%を超えてくると要注意です。

直近の所得で審査は行われますが数字上難しいケースもありますので住宅購入の際は借入金額には注意しましょう。詳しくは「自宅でわかる!住宅ローン借入可能額計算方法【年収別の早見表付き】」にて記載していますので所得としてあげる金額の参考にしてみてください。

基本的には9割融資

フラット35では分譲価格丸ごとを借入できる金融機関もありますが、基本的には9割融資です。たとえば分譲価格2000万円の場合は1800万円です。自己資金によって借入金利が異なってくる場合もございますので、資金の打ち合わせは担当の営業マンとするのがよいでしょう。

まとめ

今回は自営業の方向けにフラット35を紹介させて頂きました。オススメな理由をご理解いただければ幸いです。

住宅は高い買い物ですので、なかなか現金一括というわけにはいきません。うまく住宅ローンを活用することで皆様がより早く、快適な住宅に住まわれることをお祈りしてまとめとさせて頂きます。

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。