住宅ローンは長期にわたって返済が続きます。中には定年後も返済が続いていく返済計画の場合もあり、「できれば働いているうちに完済したい」「少しでも残債を減らしておきたい」と考えている方も多いでしょう。

そんな時の選択肢のひとつが、返済期間を短縮、または返済額を軽減することができる繰り上げ返済です。

今回は繰り上げ返済の仕組みと、効果的な繰り上げ返済の方法を、具体的なシミュレーションと共に紹介していきます。

住まい購入に関わる税制・ローンの知識を深めたい方へ

税制や住宅ローンについて調べ始めると、聞きなれない用語にたくさん出会います。

アルファあなぶきStyle会員に登録すると、総合不動産ディベロッパー「あなぶき興産」が解説する住まい選びに役立つ資料をダウンロードしたり、最新情報をメールで受け取ったりできます。

基本的な「住宅ローンの返済方法」について理解しよう

繰り上げ返済について考える前に、まずは基本的な住宅ローンの返済方法について知っておきましょう。なぜなら返済方法の違いによって、毎月の返済額・ローンの総返済額・繰上返済で軽減される利息が大きく異なるからです。

住宅ローンの返済方法には元利均等返済と元金均等返済の2種類があります。住宅ローンにおける毎月の返済額は元金分と利息分を合計したものですが、この毎月の返済額と総返済額は、返済方法の違いによって異なります。

返済計画の立てやすさから、毎月の返済額が変わらない「元利均等返済」を選択する人が多いので、この章では元利均等返済の場合の返済の仕組みを説明します。

住宅ローン返済(元利均等返済)の仕組み

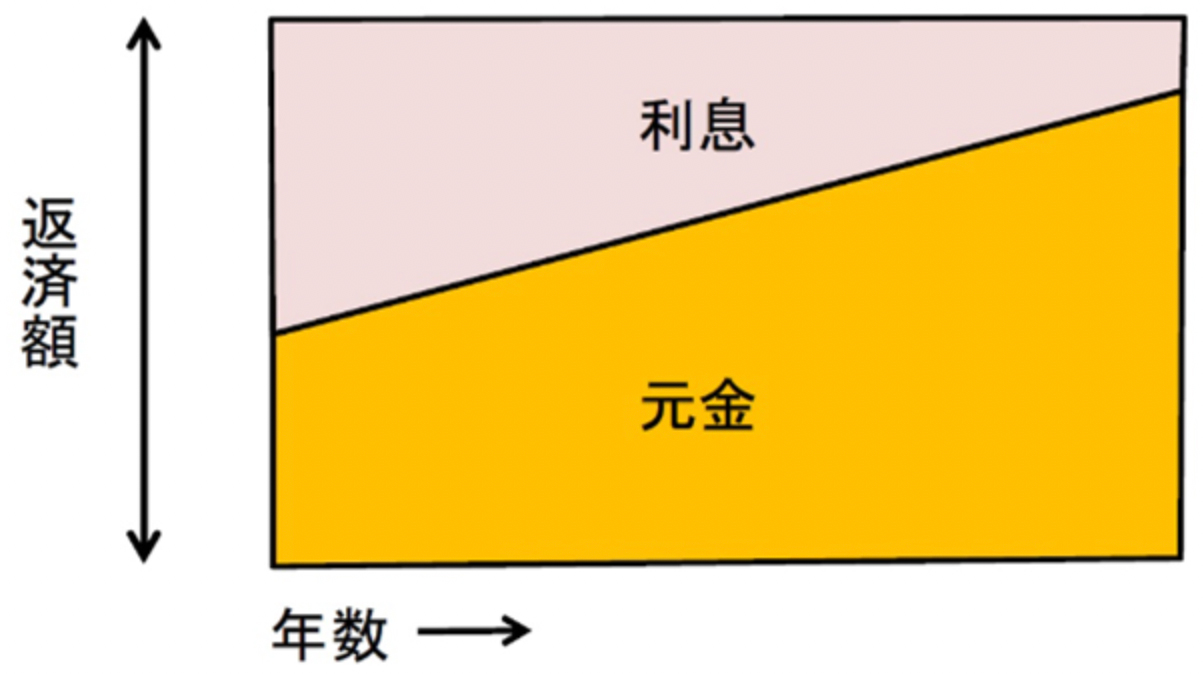

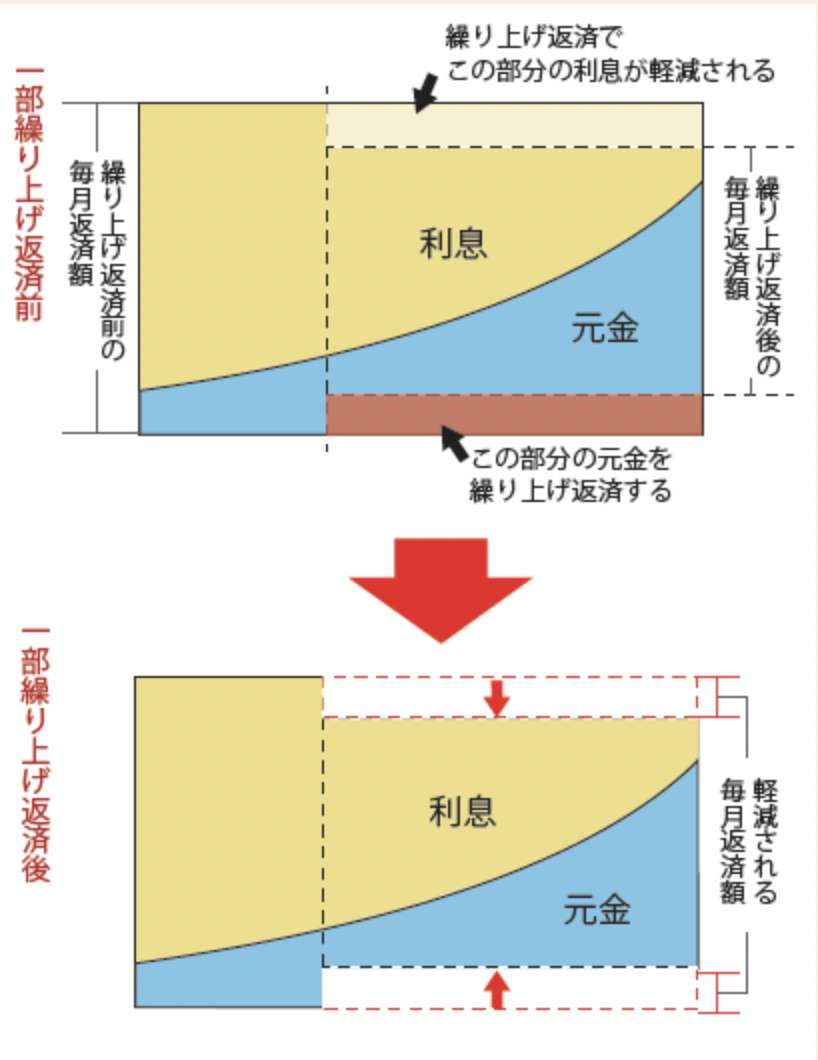

元利均等返済は元金と利息を合わせた返済額は変わらず、返済金額に占める元金と利息の割合がだんだん変化する返済方法で、イメージ図のように返済当初は元金よりも利息を多く支払っている状態です。

返済額が一定なので家計収支の計画が立てやすいというメリットがある一方、元金均等返済と比べると、総返済額が多くなるというデメリットがあります。

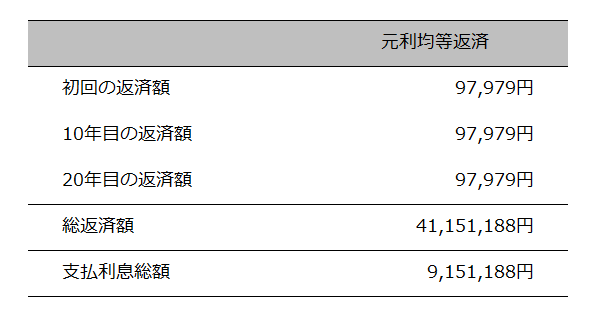

【支払い例】返済期間中に「繰り上げ返済」を一度も行わなかった場合

借入額3,200万円

金利1.5%(全期間固定金利)

返済回数420回(35年)

ボーナス返済なし

※変動金利・期間固定金利を利用の場合、上記の支払い例は変化します

※実際の返済額は若干前後します

繰り上げ返済の方法は2パターン

繰り上げ返済は、毎月の返済額とは別にまとまった額を返済する方法です。返済金はすべて元金のみに充てられるため、その分の支払い利息が消え、総支払額を効率的に減らすことができます。

その方法は返済期間を短くする「期間短縮型」と、毎月の支払い負担を軽減する「返済額軽減型」の2パターン。

- 期間短縮型:利息軽減効果が高い。現在の返済額と預貯金にも余裕があり、早い完済を目指す人に向いている

- 返済額軽減型:世帯収入減・教育費などの支出の増加で、現在の返済額を減らしたい人に向いている

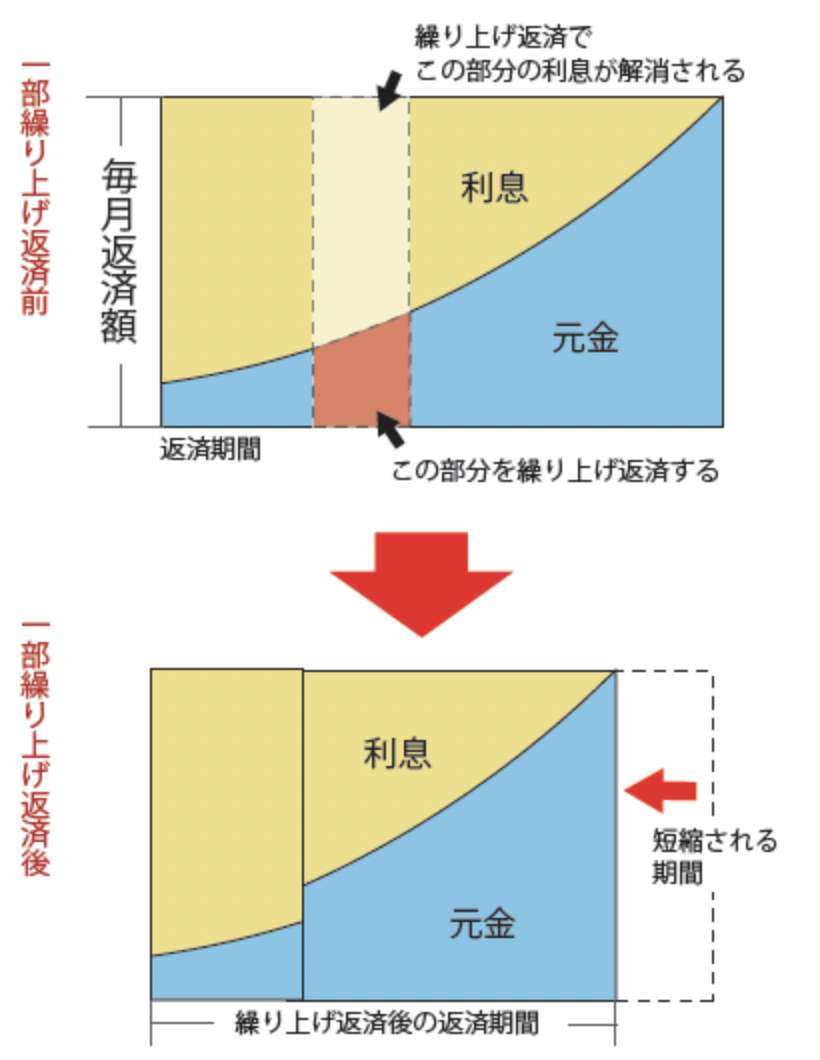

返済期間を短縮する「期間短縮型」

繰り上げ後の返済額を変えずに返済期間を短縮する繰上返済を「期間短縮型」といいます。

特徴

- 毎月の返済額は変わらない

- 返済期間が当初より短くなる

- 返済期間が短くなるため、利息軽減効果が高い

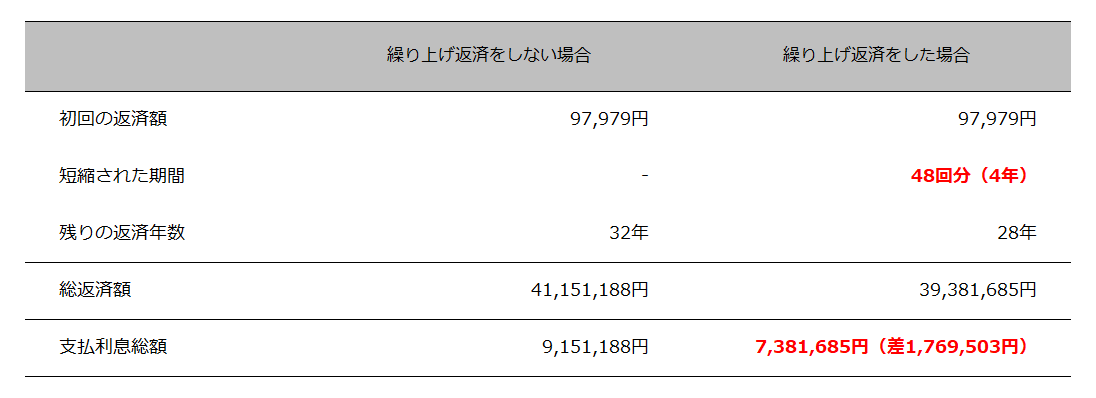

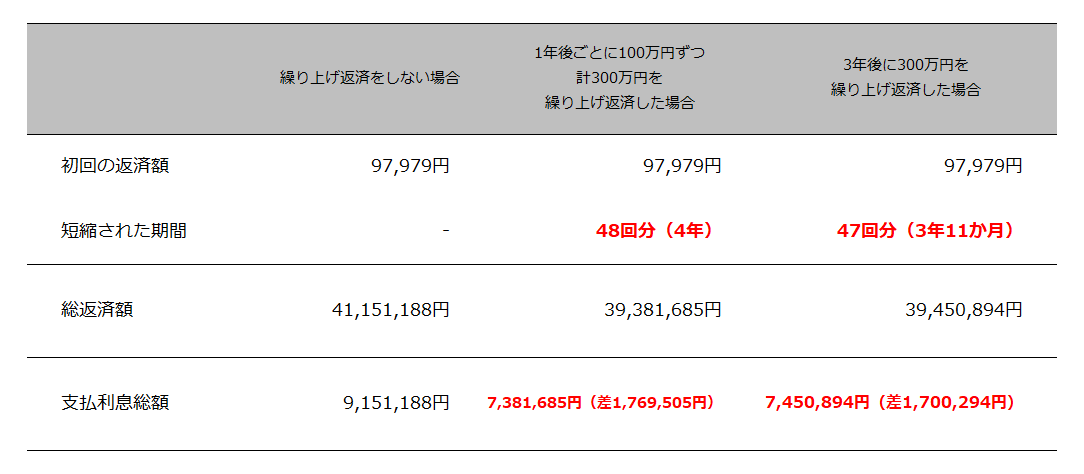

繰り上げ返済シミュレーション

借入額3,200万円

金利1.5%(全期間固定金利)

返済回数420回(35年)

ボーナス返済なし

元利均等返済

※住宅ローン返済開始後、1年後に100万円・2年後に100万円・3年後に100万円を、期間短縮型の繰り上げ返済に充てた場合

※実際の返済額は若干前後します

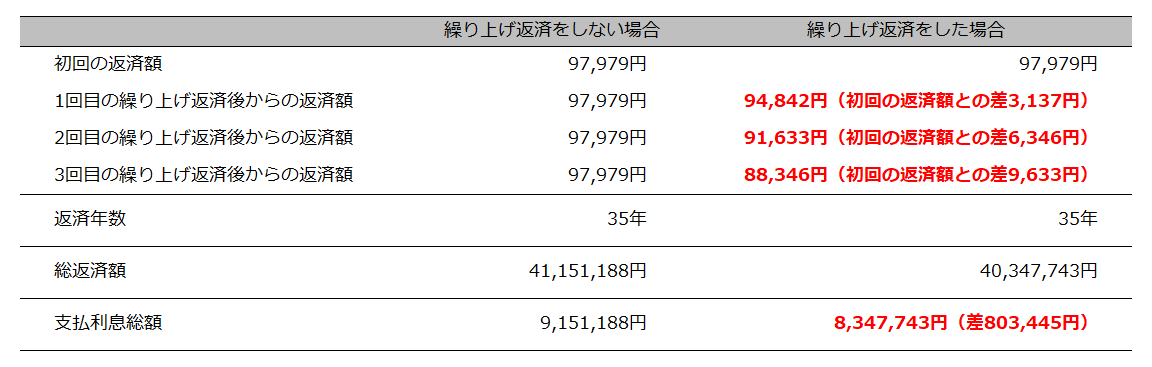

返済額を軽減する「返済額軽減型」

繰り上げ後の返済期間を変えずに返済額を減額する繰り上げ返済を「返済額軽減型」といいます。

特徴

- 毎月の返済額を減らすことができる

- 返済期間は変わらない

- 返済期間短縮型に比べると、利息軽減効果が低い

繰り上げ返済シミュレーション

借入額3,200万円

金利1.5%(全期間固定金利)

返済回数420回(35年)

ボーナス返済なし

元利均等返済

※住宅ローン返済開始後、1年後に100万円・2年後に100万円・3年後に100万円を、返済額軽減型の繰り上げ返済に充てた場合

※実際の返済額は若干前後します

結論から言えば、利息の軽減効果は「返済額軽減型」よりも「期間短縮型」の方が大きいので、支払額に余裕がある場合は「期間短縮型」を選択する方が良いでしょう。

繰り上げ返済の上手な「タイミング」とは?

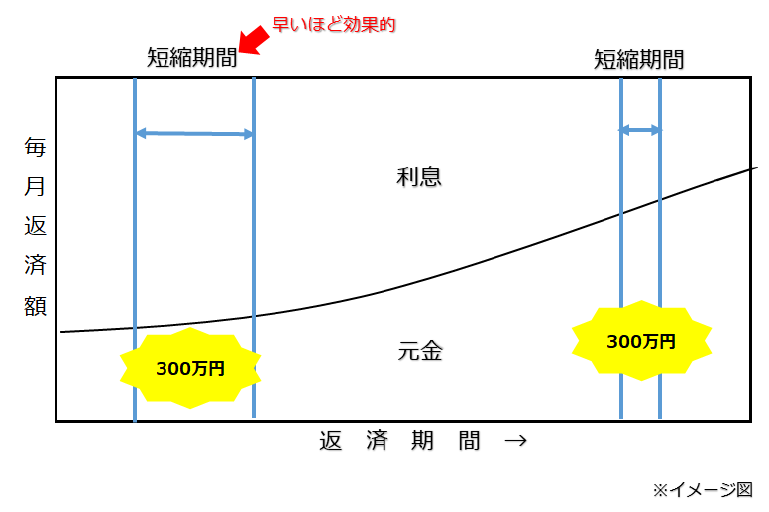

繰り上げ返済には、家計や家庭の状況によって方法を変えた方が効果的であることはお伝えしました。さらに効果を上げるためには「どのタイミングで繰り上げ返済するのか」を考える必要があります。

基本原則は「繰り上げる時期はこまめに早く、繰り上げる金額は大きく」が効果的

結論から言いますと、住宅ローン返済がスタートしてからなるべく早い時期に、できるだけ大きい金額をこまめに繰り上げ返済に充てていくことが効果的です。

期間短縮型の繰り上げ返済を例に、次節からその理由を見ていきましょう。

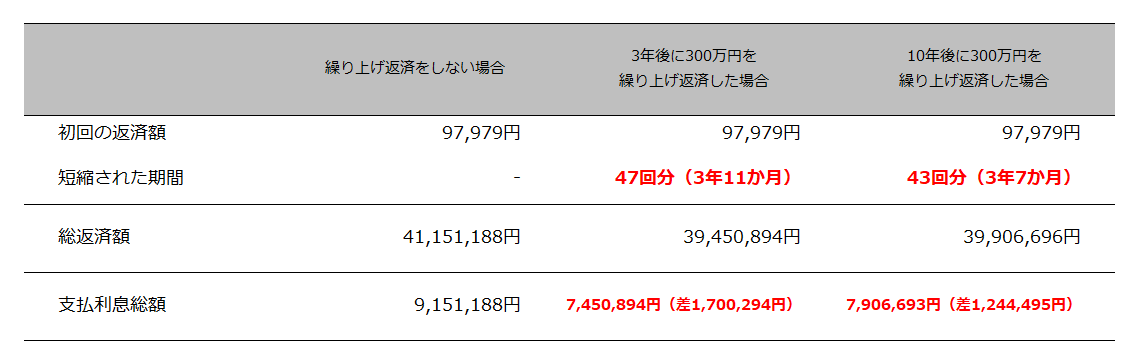

300万円を「3年後」に繰り上げた時と「10年後」に繰り上げた時の比較

借入額3,200万円

金利1.5%(全期間固定金利)

返済回数420回(35年)

ボーナス返済なし

元利均等返済

※住宅ローン返済開始後、300万円を「3年後に繰り上げ返済に充てる場合」と「10年後に繰り上げ返済に充てる場合」の比較

※繰り上げ返済のパターンは期間短縮型

※実際の返済額は若干前後します

このシミュレーションをみると、同じ300万円でも「いつ繰り上げ返済をするか」で効果が変わってくることが分かります。

住宅ローン返済開始から3年後に300万円を繰り上げ返済(期間短縮型)に充てた場合、当初の計画よりも47回分(3年11か月)の期間短縮と、約170万円の利息軽減効果があります。一方、10年後に300万円を繰り上げ返済(期間短縮型)に充てた場合は、当初の計画よりも43回(3年7か月)の期間短縮と、約124万円の利息軽減効果となります。

なぜこのような違いが出てくるのか?

冒頭でも説明した通り、元利均等返済は元金と利息を合わせた返済額は変わらず、返済金額に占める元金と利息の割合がだんだん変化する返済方法。返済当初は利息を多く支払っている状態のため、早期に繰り上げ返済をして元金を減らした方が、より効果的に利息軽減できるというわけです。

したがって住宅ローン返済開始後30年目に繰上げ返済を行った場合、その時期の返済額に占める利息割合は小さいので、ほとんど効果が現れません。繰り上げ返済はなるべく早い時期に行うのが効果的です。

同じ300万円でも、早い時期からこまめに繰り上げ返済を行う方が効果があります。繰り上げ返済は早い時期、かつこまめに行うことが効果的です。

借入額3,200万円

金利1.5%(全期間固定金利)

返済回数420回(35年)

ボーナス返済なし

元利均等返済の場合

※住宅ローン返済開始後、1年毎に100万円ずつ計300万円を繰り上げ返済する場合と、3年後に300万円を繰り上げ返済する場合の比較

※繰り上げ返済のパターンは期間短縮型とする

※実際の返済額は若干前後します。

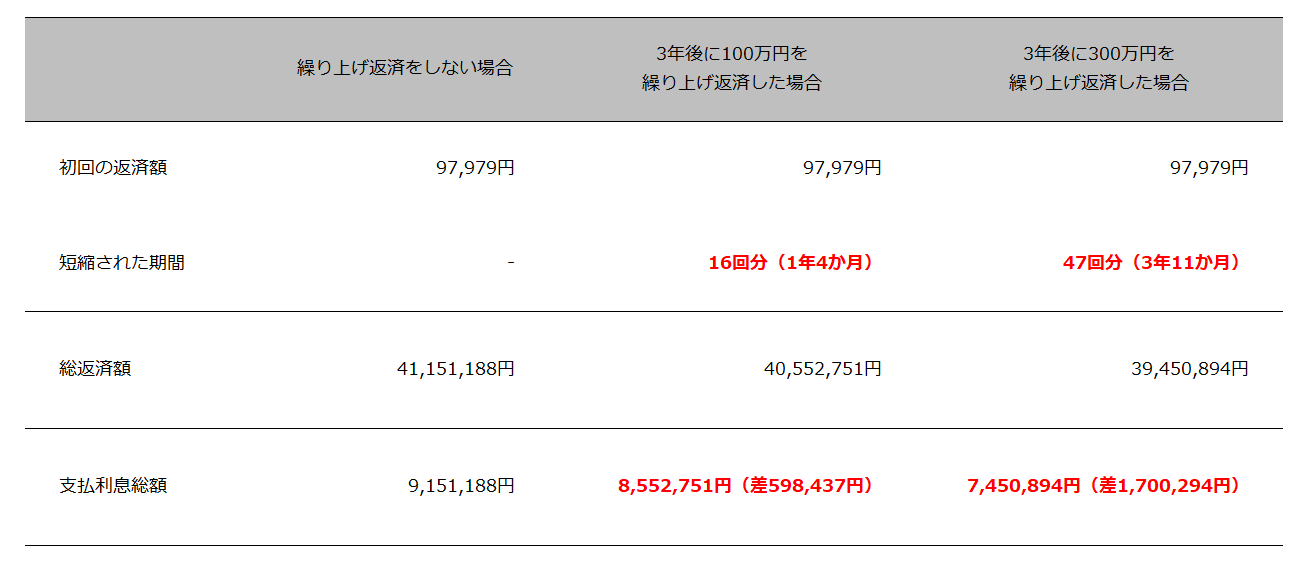

3年後に「100万円」を繰り上げた時と「300万円」を繰り上げた時の比較

住宅ローン返済開始から3年後に「100万円」と「300万円」繰り上げ返済(期間短縮型)に充てる場合、どちらが効果的か?

これについては深く説明をすることもないでしょう。以下の比較表は参考程度でご覧ください。

借入額3,200万円

金利1.5%(全期間固定金利)

返済回数420回(35年)

ボーナス返済なし

元利均等返済の場合

※住宅ローン返済開始後、3年後に「100万円」を繰り上げ返済に充てる場合と、3年後に「300万円」に繰り上げ返済に充てる場合の比較

※繰り上げ返済のパターンは期間短縮型とする

※実際の返済額は若干前後します

繰り上げ返済に関する注意点

手元の現金に余裕がない場合は、繰り上げ返済自体を控える

返済期間が短くなる・返済額が軽減されることから、手元にある資金に余裕がある場合には、繰り上げ返済はした方が良いでしょう。しかし安易に手元の貯蓄をすべて繰り上げ返済に充てるのが正解なのかはどうかは充分な検討が必要です。なぜなら人生には様々な変化があり、時にはトラブルも起こりえるからです。

| 変化の例 | トラブルの例 |

|---|---|

|

|

例えば共働きの夫婦の妻が、出産や子育てのために正社員を退き、パート勤務に変わる事があります。年収を合算して住宅ローンを組んでいた場合はこの時点で世帯年収が減り、当初の計画通りの返済も経済的にきつくなる可能性もあるでしょう。

変化やトラブルが起こった場合に対応するための現金に余裕がない場合は、無理をして繰り上げ返済をせず、手元に現金をとっておく方が良いでしょう。繰り上げ返済した後にお金が必要になり、高金利のローンやキャッシングなどをしてしまうと本末転倒です。

繰り上げ返済は家計のことを考えて行うかどうかを判断し、行う場合は余裕のある額を設定しましょう。

住宅ローン減税の還付金が少なくなる・適用から外れる場合がある

住宅ローン減税は、年末時の住宅ローン残高の1%が所得税から控除される制度です。

繰り上げ返済を行うことで住宅ローン残高が少なくなり、還付金が少なくなる可能性があります。さらに住宅ローン返済期間が10年未満になると、住宅ローン減税の適用から外れてしまう可能性もあります。

住宅ローンの借入条件や、債務者の年収や納税額によって該当するかどうかは変わります。繰り上げ返済を行う前には必ず確認しましょう。

「団体信用生命保険」との関係

住宅ローンを組んだ時に、ほとんどの方が団体信用生命保険に加入します。万が一、申込本人が死亡または高度障害に陥った場合、住宅ローン残債が消えてご家族に家が残るといった保険です。

住宅ローンの借入期間と団体信用生命保険の保険期間は連動しているため、繰り上げ返済(期間短縮型)を行った場合は保険期間も短くなります。場合によっては注意が必要になるポイントでしょう。

繰り上げ返済には、手数料がかかる

金融機関によっては、繰り上げ返済に手数料がかかる場合があります。借入先の金融機関のサイトに要件が記載されていますので、繰り上げ返済をする前にチェックしましょう。

チェックポイント

- 一部繰り上げ返済の場合の手数料(窓口/ネットでの手続きの場合)

- 全部繰り上げ返済の場合の手数料(窓口/ネットでの手続きの場合)

- いくらから繰り上げ返済ができるのか(窓口/ネットでの手続きの場合)

- 期間短縮型・返済額軽減型を選択できるか

繰り上げ返済をすると、保証料が戻ってくることがある

万が一ローンの返済ができなくなった場合に、そのお金を肩代わりする保証会社に対して、事前に支払っているのが保証料です。借入れ時に一括で保証料を支払っている場合(外枠方式)は、保証料が戻ってくる場合があります。

繰り上げ返済を行うと当初予定していた返済計画が変わります。それにともなって保証会社に対して支払った保証料の一部が返還される場合があるということです。繰り上げ返済を行う時期・元金の額・返済年数によっては戻ってこない場合もありますので、借入先の金融機関に確認をしましょう。

そもそも保証料を支払っていない場合や、一括ではなく借入金利に0.2%程度を上乗せして住宅ローン返済額と一緒に支払う場合(内枠方式)はこれには該当しません。また戻ってくる可能性があるのは保証料であり、手数料ではないことにも注意しましょう。

まとめ

- 「繰り上げ返済」とは?

- 返済期間を短縮、または返済額を軽減することができるのが「繰り上げ返済」

- 繰り上げ返済には2種類のパターンがある

- 期間短縮型:繰り上げ後の返済額を変えずに返済期間を短縮する繰り上げ返済

返済額軽減型:繰り上げ後の返済期間を変えずに返済額を減額する繰り上げ返済 - 「期間短縮型」と「返済額軽減型」どちらを選ぶか?

- 利息軽減効果が高いのは「期間短縮型」だが、自分に合っている方を選ぶこと

「期間短縮型」に向いている人の例…とにかく定年までに住宅ローンを終わらせたい

「返済額軽減型」に向いている人の例…子どもの教育費や生活費などの家計を見直したい - 「繰り上げ返済」をする上手なタイミングは?

- 原則「繰り上げる時期はこまめに早く、繰り上げる金額は大きく」が効果的

- 「繰り上げ返済」をする前には

- まずは「家計」の事をよく考えて判断することが大切

この記事を最後まで読んでいただき、本当にありがとうございました。

「できれば働いているうちに完済したい」「少しでも残債を減らしておきたい」「毎月の住宅ローン返済額を減らして、他の費用に充てていきたい」など、繰り上げ返済の目的は人それぞれです。この記事をみていただいた皆さまが「繰り上げ返済」の事を正しくご理解いただき、せっかく貯蓄した大切なお金をより有効に効率的に「繰り上げ返済」に充てていただければ幸いです。

住まい購入に関わる税制・ローンの知識を深めたい方へ

住宅購入には、難しい専門用語や複雑な税制、手続きが関わっています。これからの専門知識を正しく理解するためには、日ごろから住宅販売に携わり、最新情報を取り扱っているプロのサポートが有効です。

アルファあなぶきStyle会員に登録すると、総合不動産ディベロッパー「あなぶき興産」が解説する、住宅購入に役立つ情報を定期的にお届けします。

最新の情報を手軽に入手して、住宅購入をスムーズに進めましょう!

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。