近年多発する災害や万が一の火災に備えて、火災保険や地震保険に加入している人は多いと思います。災害の頻度や被害の大きさ、物価高騰の影響から支払う保険料も上昇傾向にあります。そのため、生命保険や医療保険と同じように所得税や住民税からの控除を受けられないか?と疑問に思う人もいるのではないでしょうか?

地震保険料は、平成18年度の税制改正で控除の対象となりました。一方で、それまで控除されていた「損害保険料控除」は廃止され、火災保険料は控除から外れています。

地震保険は、火災保険とセットで加入する保険で地震保険単独では加入できません。火災保険が控除の対象ではないため、見落としてしまうかもしれませんが、しっかり手続きを行い、還付を受けたいですね。

この制度を利用すれば、支払った保険料の一定額が所得から控除されて、所得税や住民税を抑えることができます。

地震保険料控除の申告はとても簡単ですので、まだの方は、ぜひ申告をしてみてください。

↓記事の内容を動画で分かりやすく解説しています↓

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

地震保険料控除の対象となる保険契約

地震保険とは、地震・噴火・津波を原因とする火災・損壊・埋没・流出による損害を補償する保険のことです。

「地震による損壊」だけをイメージする人も多いかと思いますが、地震を原因とする火災も「地震保険」で補償されます。前述したとおり、火災保険とセットで加入する保険なので地震保険単独では加入できません。

この地震保険契約を対象に設けられた「地震保険控除」ですが、別荘や空き家、投資物件などの地震保険契約は控除対象外となります。

地震保険料控除は、以下の2つが要件です。

- 保険の対象が「常時居住用の住宅」であること

- 保険の対象の所有者名義が「保険契約者」または「保険契約者と生計を一にする配偶者か親族」であること

店舗などと併用している住宅(店舗・事務所併用住宅など)では、居住部分のみが保険料控除の対象となります。

損害保険料控除が廃止されましたが、経過措置として一定の要件を満たす場合は地震保険料控除の対象となります。

- 平成18年12月31日までに締結した契約

※保険期間又は共済期間の始期が平成19年1月1日以後のものは除く - 満期返戻金等のあるもので保険期間又は共済期間が10年以上の契約

- 平成19年1月1日以後にその損害保険契約等の変更をしていない

地震保険料控除の計算シミュレーション

地震保険料控除の控除額を実際に計算しながらご紹介します。

こちらの事例で計算してみましょう。

地震保険契約(自己居住用の住宅が対象)

契約期間:5年

支払った保険料:100,000円(5年間一括払い)

複数年分の保険料は1年分に換算

地震保険料控除の対象は、『その年の1月1日から12月31日までの1年間に支払った保険料』です。

地震保険の契約期間は最長5年で、長期になるほど保険料が抑えられます。そのため複数年分の保険料を一括で支払う人も多いでしょう。複数年分を一括で支払った場合は、支払った保険料額を保険期間(年)で割り、1年分に換算した額が毎年の控除対象保険料となります。

| 一括の保険料(円) | ÷ | 地震保険期間(年) | = | 一年分の保険料 |

|---|---|---|---|---|

| 100,000円 | ÷ | 5年 | = | 20,000円/年 |

この20,000円を1年間に支払った保険料と見なし、控除額を算出することになります。

地震保険料控除の金額

一年分の保険料が分かったら、控除額を計算します。以下の表に当てはめて算出しましょう。

| 1年間の支払保険料の合計 | 最大控除額 | ||

|---|---|---|---|

| (1) 5万円以下の場合 | (2)5万円超の場合 | ||

| 所得税(国税) | 支払保険料の全額 | 一律50,000円 | 50,000円 |

| 住民税(地方税) | 支払保険料 × 1/2 | 一律25,000円 | 25,000円 |

事例に当てはめると、以下の計算になります。

【所得税からの控除】

1年間の支払保険料:20,000円

上記の表の(1)にあたり、支払保険料の全額20,000円が控除額となる

【住民税からの控除】

1年間の支払保険料 20,000円×1/2=10,000円

課税所得金額から、上記金額を差し引いて、所得税や住民税の税額を算出するようになります。

地震保険料控除の申告方法

地震保険料控除は、確定申告や年末調整で申告することにより適用されます。申告書の書き方を説明します。

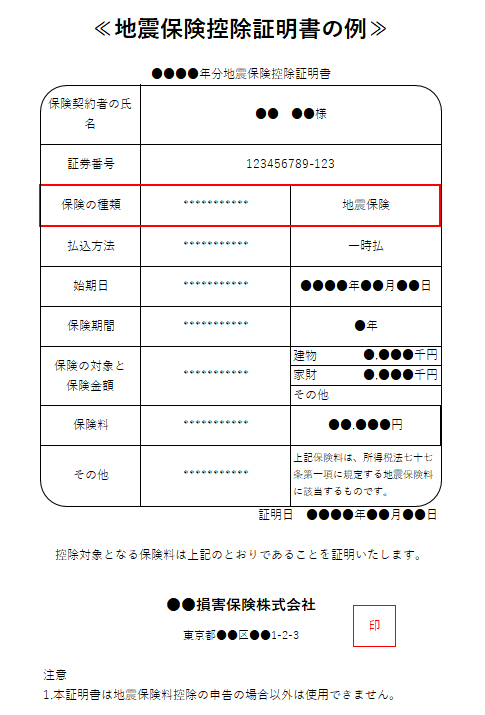

地震保険料控除証明書を取得する

地震保険料控除を申請するには『地震保険料控除証明書』が必要です。生命保険などの証明書と同じように、10月頃に保険会社から郵送されます。

ただし、地震保険に加入した初年度については、保険証券と一緒に送られてくる場合もありますので、確認しておきましょう。紛失した場合は、保険会社に連絡して再発行を依頼します。

この証明書に記載されている、1年間に支払った保険料を申告に使用します。

地震保険控除の申告をする

年末調整で申告する場合

確定申告を行わない給与所得者は、年末調整で申告することができます。

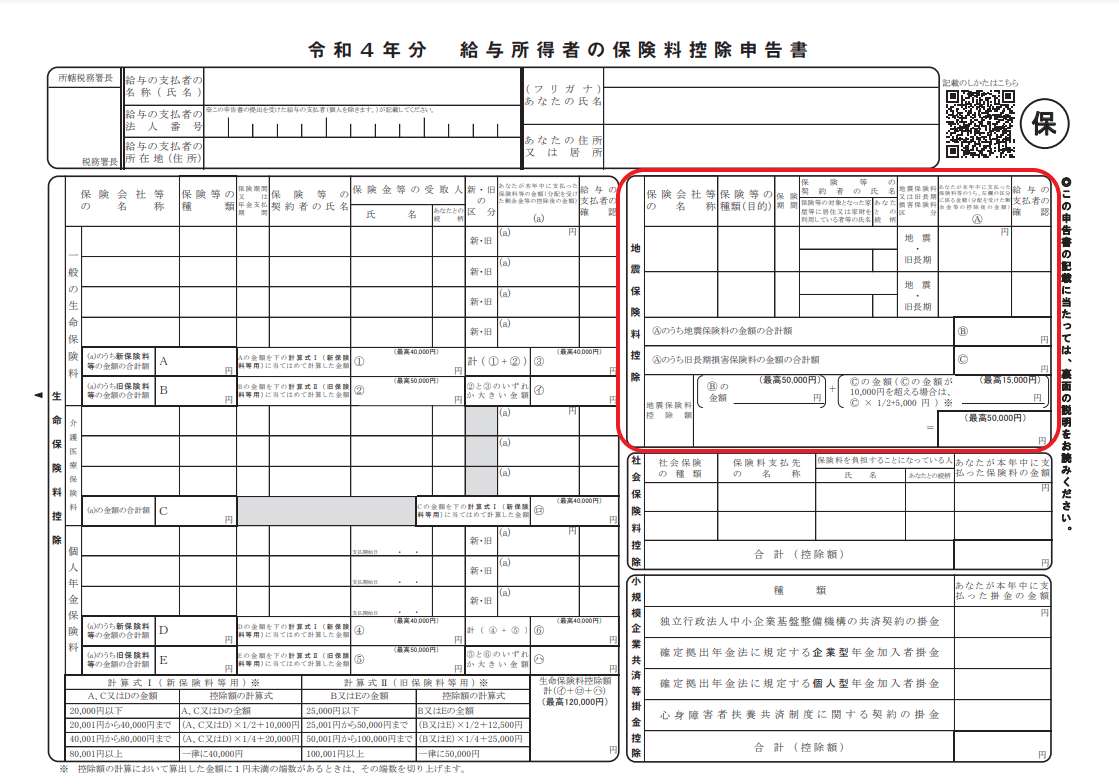

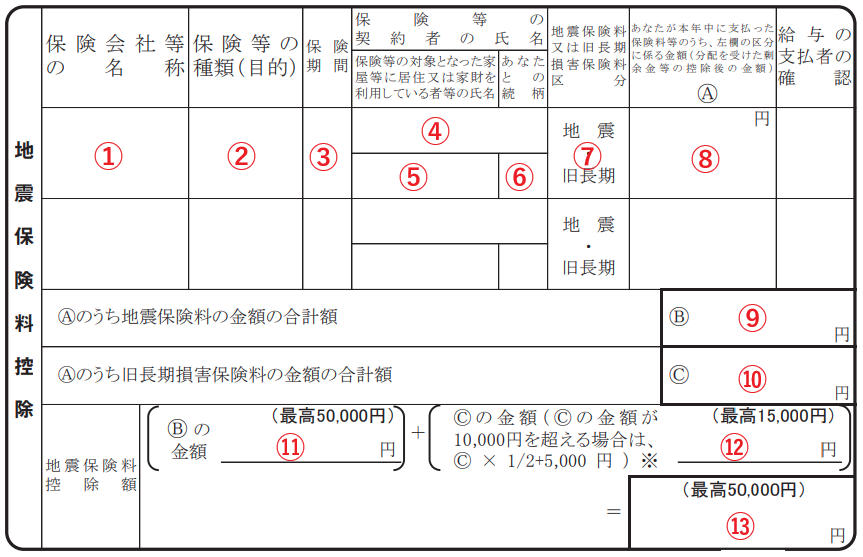

『給与所得者の保険料控除申告書』の『地震保険料控除』の部分を記入します。

- 保険会社名を記入します。

例) ▲▲損害保険 - 保険の種類を記入します。

例) 地震保険 - 加入した期間を記入します。

例) 5年 - 保険の契約者名を記入します。

例) ●● ●● - 加入した建物・家財を利用している人を記入します。

例) ●● ●● - 保険契約者との続柄を記入します。

例) 本人 - 保険料の区分を選びます。

例) 地震 - 控除証明書に記載されている地震保険料を記入します。

例) 20,000 - (8)のうちの地震保険料を記入します。

例) 20,000 - (8)のうちの旧長期損害保険を記入します。

例) 0 - (9)が50,000円以下の場合は(9)の金額を記入し、50,000円を超える場合は50,000を記入します。

例) 20,000 - (10)の金額を記入します。ただし、(10)の金額が10,000円を超える場合は、(10)×1/2+5,000円。

例) 0 - (11)+(12)の金額を記入します。

例) 20,000

実際に記入してみるとこのようになります。

確定申告で申告する場合

確定申告は申告書を入手して紙に記載するか、国税庁webサイトから申告ができます。

地震保険控除証明書で確認しながら、順番に必要事項を入力していき、最後に内容確認ができる流れになっているので、申告書の作成も簡単に間違いなく行うことができます。

ただし、受け取った保険金が非課税なのは非事業者の場合だけです。法人及び個人事業者で一定の場合は課税対象となるため、全額を収入として計上する必要があります。

地震保険控除の申告忘れ・間違いは、5年までさかのぼって申告可能

過去に地震保険料を支払っていたにも関わらず申告を忘れていた方や、この制度自体を知らなかった等の理由で申告をしていなかった場合にも、5年分はさかのぼって申告することができます。納め過ぎた税金の還付を受ける手続きです。

それでは実際にどのようにして申告を行うのか見ていきましょう。

確定申告が必要ない人は「還付申告」をする

確定申告をしない給与所得者などの人は、『還付申告』を行うことで、控除申告をしなかったために納めすぎていた税金の還付を受けることができます。

還付申告できる期間は、確定申告の期限の3月15日ではなく、その翌年の1月1日から5年間です。令和6年分の申告を忘れていた場合は、令和11年12月31日までに申告を行う必要があります。

なお、確定申告のように申告を行う時期は定められておらず、いつでも申告をすることができます。

既に確定申告をしていた場合は「更正の請求」を行う

確定申告を行ったあとに、地震保険控除の申告忘れや金額の誤りがあった場合には、『更正の請求』という手続きを行います。この手続は、更正の請求書を税務署長に提出することにより行います。更正の請求ができる期間は、原則として法定申告期限から5年以内です。

ただし、更正の請求にあたっては、すべて還付が行われるとは限りません。更正の請求は、税務署での審査があり、なおかつ請求が妥当なものだと認められないと受理されないようになっています。あくまでも審査を依頼するための請求ということです。

更正の請求手続きに必要な書類などは国税庁webサイト「所得税及び復興特別所得税の更正の請求手続」ページを確認してみてください。

まとめ

今回は地震保険料控除について説明しました。火災保険は所得税の控除の対象ではありませんが、地震保険は対象ですので、忘れずに申告を行いましょう。

また控除の申告は過去5年間分をさかのぼって行うことができます。申告を忘れていたという方や、どうだっただろうかという方は、早めに手続きを行ってみてください。e-Taxを利用すれば簡単に申告書が作成できますよ。

地震保険料控除と同じように確定申告で申請する控除に、住宅ローンを使って住宅を購入した翌年に行う「住宅ローン控除」の申請があります。こちらの記事では、この住宅ローン控除の申請のための確定申告の手順を解説しています。確定申告の方法に不安がある方は、こちらの記事でご確認ください。

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。