人生最大の買い物「マイホーム」を購入する際、ほとんどの方が住宅ローンを利用されるかと思います。住宅ローンを利用するためには、借入希望先である金融機関の厳しい審査を通過する必要があります。

住宅ローンの審査では、年収や雇用形態、また健康状態なども審査条件に入ってきます。この他にも、マイカーローンやショッピングのリボ払い、ブライダルローンなどのその他の借り入れ状況なども含めて総合的に判断します。

住宅ローンを通過できる基準は金融機関ごとに異なりますが、住宅ローンの審査において重要視されるポイントはある程度決まっていますので、これからマイホームを検討される方は是非参考にしていただければと思います。

住宅ローンの審査に通らない理由と、気を付けておきたいポイント、さらに今からでもできる対処法をご紹介します。

こちらの記事を参考に住宅ローン審査を通過しましょう。

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

事前に確認しよう!審査に落ちる人に当てはまる7つの特徴

〔1〕年収に対し借入金額が多すぎる!

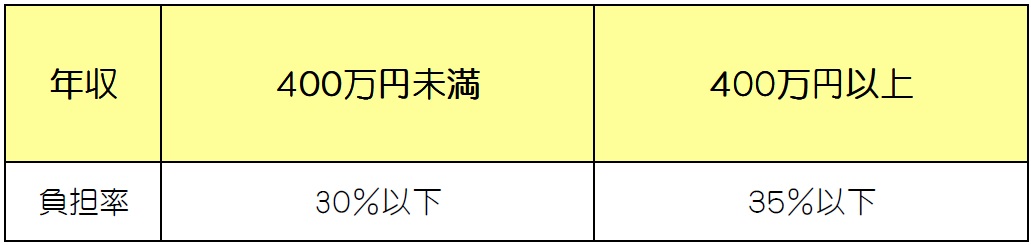

年収(税込)を100%とみた場合に、「ローンの借り入れを年収100%に対して○○%以内におさめてください(以下「負担率」)」という基準が金融機関ごとに設けられています。

私の経験上、この負担率は30%もしくは35%で設けられている金融機関が多いです。

これらの負担率を超えて、年収(税込)に対する借入金額が多すぎると判断された場合に、「不承認」となります。

住宅金融支援機構のフラット35という商品を例に、実際の数字を用いて見てみましょう。

負担率は下図のように年収(税込)により異なっていて、計算式

借入上限額計算式(万円)=年収(円)×負担率(%)÷12×100÷3,062円(100万円あたりの返済額)

を用いて計算しますと、年収(税込)500万円の方は、借入金額の上限が約4,760万円となります(35年返済、負担率35%以下、審査金利・実行金利ともに1.5%の場合)。

つまりこの例で言いますと、借入希望額が4,760万円を超えた場合に「不承認」となるわけです。

ちなみに年収350万円の場合はこのラインは2,850万円となります。

皆さんもご自身の年収を用いて、上記の計算式をもとに借入可能額を計算してみましょう。

(解決策)

奥様がお仕事をしている場合には、パート収入であってもその年収を考慮して審査してくれる金融機関もあります。また親の給与収入や年金なども世帯収入として考慮してくれる場合がありますので、負担率が超えそうな場合には相談してみましょう。

また、余裕があれば自己資金、親からの贈与などで頭金を増やして借入金額を少なくするといった方法もあります。

〔2〕年齢が若すぎる、あるいは高齢すぎる!

若すぎても高齢すぎても問題があります。

まず、申込時の年齢は20歳~70歳まで受付可と設定されているところが多いです。

もちろん10代は住宅ローンの利用は不可ですが、20歳だからOKというわけではありません。一概には言えませんが20歳代前半は年収が低く、〔1〕のように借入希望金額に届かないケースが多いためです。

また完済時の年齢にも同じような条件があり、80歳前後以下に設定されている金融機関が多いです。

例えば55歳でもローンは組めますが、仮に完済時年齢が80歳以下の設定の場合、80歳-55歳=25年間しかローンは組めなくなりますので、1年間の負担が大きくなり高い年収もしくは多くの自己資金を求められます。

また後述でご説明しますが、健康状態に問題があるとローンが組めなくなってしまうということもありますので、健康な若いうちにローンを組むべきなのかもしれません。

〔3〕勤務形態(勤続年数、勤務先、雇用形態)に問題がある!

継続して住宅ローンを支払っていけるかどうか。金融機関は住宅ローン審査において、年収以外にも勤続年数や安定した業種、そして雇用形態なども重視しています。特に最後の雇用形態に関しては重要な審査項目となり、パートやアルバイトは断られるケースが大半で、また派遣社員や契約社員の場合も審査が不利になってしまう傾向があります(ただし金利は高くなるものの、派遣社員や契約社員向けの住宅ローン商品も存在します)。

その他にも、勤続年数や勤務先の規模も住宅ローン審査に影響が出てくる場合があります。

勤続年数においては3年以上と設定しているところが多いですが、数ヶ月であっても割戻し計算による見込年収として審査してくれることも多々ありますので、欲しい物件が見つかった場合はあきらめずに相談してみましょう。

また自営業の場合は、安定した業績を維持できるかが不透明になるため、さらに審査が厳しくなる傾向があります。審査においては直近3年間の確定申告書、決算書などを見て審査する金融機関が多いです。

〔4〕マイカーローンやブライダルローンなどの借り入れがある!

マイカーローンやブライダルローンなどは抵抗なく借入をされている方も多いかと思いますが、実はこれらも〔1〕の説明にあるローンの負担率に組み込まれてしまいます。つまり、マイカーローンが年収に対し10%を占めていた場合に、金融機関が設けている負担率が35%とすると、35%-10%=25%までしか借りられなくなってしまいます。

〔1〕の例で言うと、年収500万円の方で、もしマイカーローンがなければ住宅ローンの借入上限が4,760万円までOKだったのが、これがあることで3,400万円にまで借入上限額を削られることになります。

(解決策)

〔1の(解決策)〕と同様に奥様の年収を合算するほかに2つあります。これら2つとも自己資金が必要ということになりますが、1つは今返済中のローンを完済させること、もう1つは頭金を増やして住宅ローンの借入金額を減らすことです。

(1)奥様や親との年収合算(2)今返済中のローンの完済(3)頭金の増額のどれを選択するかは、マイホーム購入先の担当者か金融機関に相談の上、選択すると良いでしょう。

〔5〕過去にマイカーローンやクレジットカードなどの返済で、支払いが遅れたことがある!

金融機関は借り手に対し、個人の支払能力以外にも審査する項目があります。

それは「信用」です。

金融機関は支払期日までにきちんと返済してくれる信用度の高い人を望みます。

皆さんが過去現在においてクレジットカード、車やブライダルのローンなどの支払遅延や支払不能があった場合は、個人情報の取扱機関(全国銀行個人信用情報センター、日本信用情報機構、シーアイシーなど)にその内容が登録されていて、住宅ローンにおいて審査する各金融機関(保証会社)は、それをもとに貸して良い相手かそうでないかを総合的に判断しています。

つまり、現金以外で買い物をされた方は、一人ひとりに「お金に関する通信簿」が作成されていて、それを金融機関が見て住宅ローンを貸すか貸さないかを判断しているということです。

現在はポイント還元力の高いクレジットカードの利用や、スマホの端末機など分割払いに抵抗のない若い人が増えていますが、安易に遅延をしてしまうと、度合いによってはそこから3年、5年、7年ものあいだ住宅ローンを組めなくなってしまうこともあるようですので、返済の遅延には普段から十分に注意しておきましょう。

(解決策)

過去、何かしらの返済遅延に心当たりがあり、不安に思われる方は個人情報の開示をしてみるのも良いでしょう。今ではスマホ・PCサイトから簡単に出来るようになっていますし、郵送や窓口でも可能です。

必要な主なものは、

- 申請書(ホームページからダウンロードできます)

- 手数料(500~1,000円程度)

- 本人確認書類

の3点なので、誰にでも簡単にご自身の個人情報の開示ができます。

詳しくはそれぞれの情報機関ホームページでご確認ください。

〔6〕消費者金融からお金を借りたことがある、現在借りている!

消費者金融から借りた場合も、〔5〕の個人情報機関には登録されています。

消費者金融からお金を借りているということは、一般的に普段の生活費に困窮していると判断され、住宅ローンを取り扱う金融機関にはあまり良い印象を持たれません。すぐに返せるレベルの金額でも、消費者金融を利用しているだけで不承認となる場合があります。もし可能であれば、完済して解約した状態で住宅ローンの審査に臨むといいでしょう。

ただし、完済してすぐに住宅ローンの審査を受ける場合など、個人情報機関には利用した状態で残っている場合がありますので、ローン担当者にその旨を正直に伝えることが得策です。

(解決策)

完済して解約するのみ!

〔7〕健康状態に問題がある!

「健康な人」が住宅ローンの借り入れ条件にあります。

住宅ローンの借り入れ条件として、ほとんどの金融機関が「団体信用生命保険(以下、「団信」)」の加入を必要としています。この「団信」とはいわゆる住宅ローン専用の生命保険ということになりますが、住宅ローンを借りている人が死亡もしくは重度の高度障害になった場合に、金融機関が残っている住宅ローンを支払ってくれるというものです。

(ちなみに「団信」保険料は毎月の住宅ローンの支払いの中に入っていて別途必要のないところがほとんどですが、フラット35の場合は任意加入のため別途必要となります。)

何か健康状態に問題があり「団信」に加入できなければ、ほとんどの金融機関で住宅ローンを組めなくなってしまいますので一大事です。

ではどんな場合に加入できなくなるのか。

それは下図のような告知項目があり、それを保険会社が審査します。もし引っかかる項目があれば、病院から診断書を発行してもらい、それを保険会社に再度提出して最終の審査ということになります。

.jpg)

<団体信用生命保険 申込書兼告知書(引用元:機構団信特約制度申込書)>

※保険会社によって内容が多少異なります。

(解決策)

ご主人様名義で住宅ローンを組もうとして団信に落ちてしまった場合。共働きの場合は健康な奥様を主債務者として名義人となり、もし年収合算しないと希望金額に届かない場合は、ご主人様を連帯保証もしくは連帯債務として住宅ローンを組むといった方法もあります。

また、団信の加入を必要としない住宅ローンを取り扱っている金融機関があります。それが、35年間金利が当初と変わらないフラット35という商品を取り扱う「住宅金融支援機構」です。

こちらは団信の加入は任意であるため、団信を理由に他行で審査が通らなかった場合は、「住宅金融支援機構」のフラット35を選ばれると良いでしょう。

まとめ

住宅ローンの審査は、承認が当たり前と思っている方もいらっしゃれば、一方で本当に承認を得られるかどうか心配という方も数多くいます。

心配と思われる方は、今回の記事を参考にしっかりと事前準備をして、将来もしくは現在のマイホーム検討の際にお役立ていただけますと幸いです。

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。