不動産取得税は、不動産を取得した者が都道府県に納める地方税のこと。土地・建物を売買・新築・増改築・贈与・交換等(相続は非課税)をした場合に発生します。したがって新築・中古を問わず、不動産を取得したときに一度だけ、取得した不動産がある都道府県に納めます。

この税金の詳細は知らないけれども、「新築住宅を購入したときは、不動産取得税がかからない」という話を聞いたことがある人は多いのではないでしょうか。実は新築だからといって即ゼロになる(かからない)わけではなく、不動産取得税がかかる・かからないは物件の条件によって異なります。

今回は不動産取得税がかからない場合とその仕組みについて解説いたします。

不動産取得税は建物と土地それぞれが課税の対象となります。戸建ての場合は自分が取得した土地と建物全体、マンションの場合は土地部分が「マンションの敷地全体面積の固定資産税評価額に持分割合をかけたもの」、建物部分が「専有部分と共用部分の固定資産税評価額に持分割合をかけたもの」と少し複雑になります。なお、持分割合は登記簿謄本に記載されています。

計算方法

税額は【不動産取得税額=固定資産税評価額×税率】の式で計算されます

固定資産税評価額は「固定資産税評価基準」に基づいて、各市町村が個別に決める評価額のこと(購入価格とは違います)。

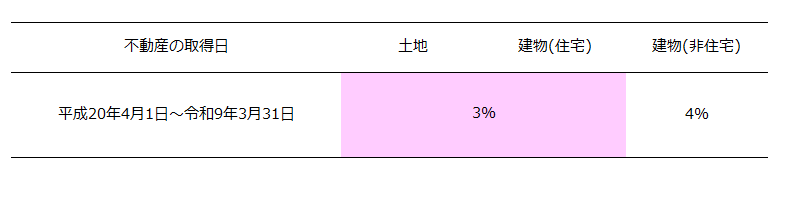

税率は原則として4%ですが、令和9年3月31日までに不動産を取得した場合は、土地建物部分が特例によって税率が3%になります。ただし建物部分が住宅として使用されない場合はこの特例は使えません。

※この記事は「#初めてのマンション購入」特集に属しています。

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

新築住宅の購入に不動産取得税がかかからないパターン2つ

冒頭でお伝えしたとおり、新築住宅の取得に不動産取得税がかかる・かからないは物件の条件によって変わります。

不動産取得税がかからないのは以下の2つのうち、どちらかに該当する場合です。

軽減措置を受けることによって不動産取得税がかからなくなる場合

要件を満たした新築住宅は、建物と土地それぞれに軽減措置が適用され、税金の控除を受けることができます。その結果、不動産取得税を納める必要がなくなることがあります。

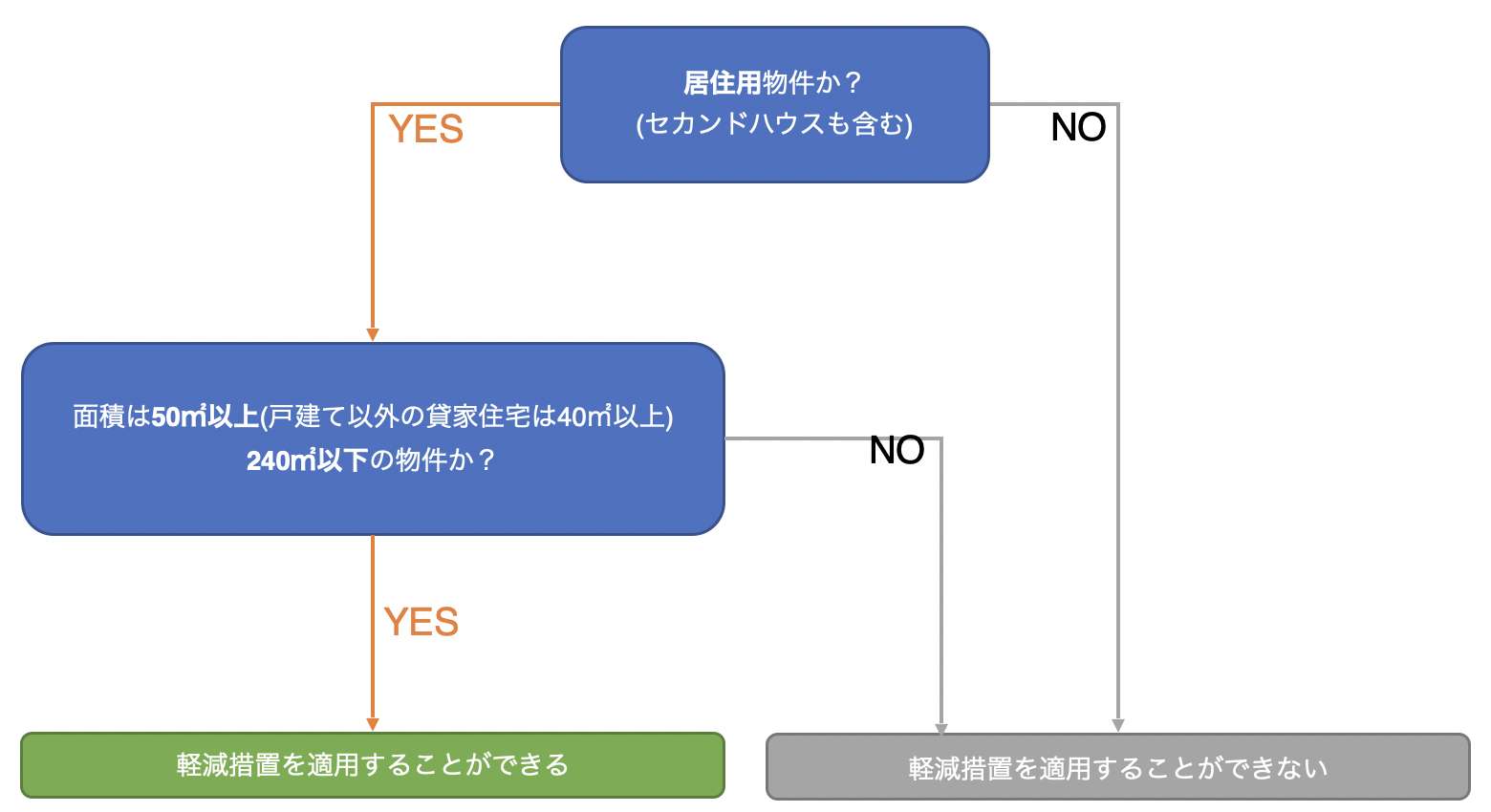

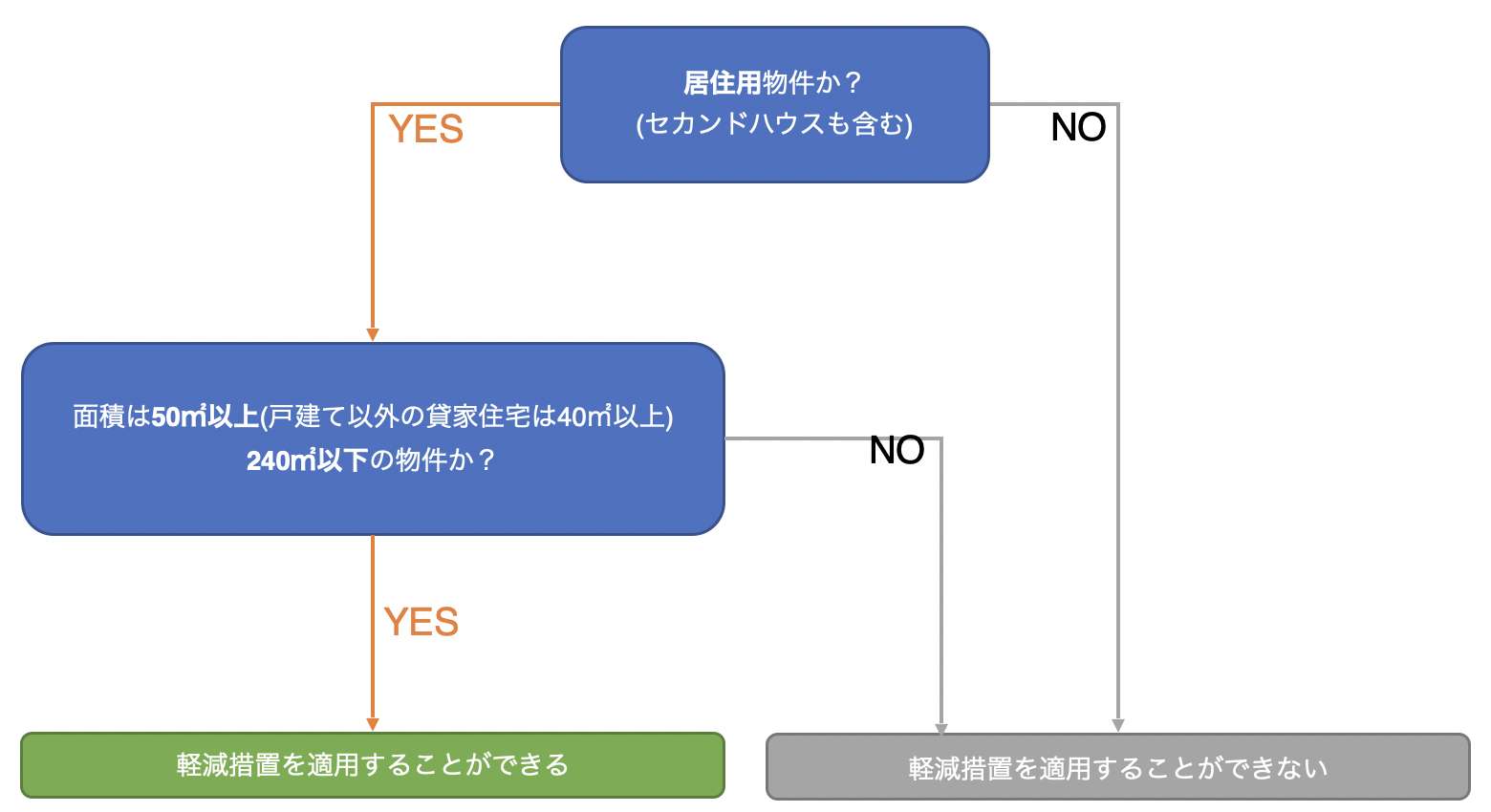

新築建物の軽減措置の要件

- 居住用物件であること

- 面積が50㎡以上(戸建て以外の貸家住宅は40㎡以上)240㎡以下

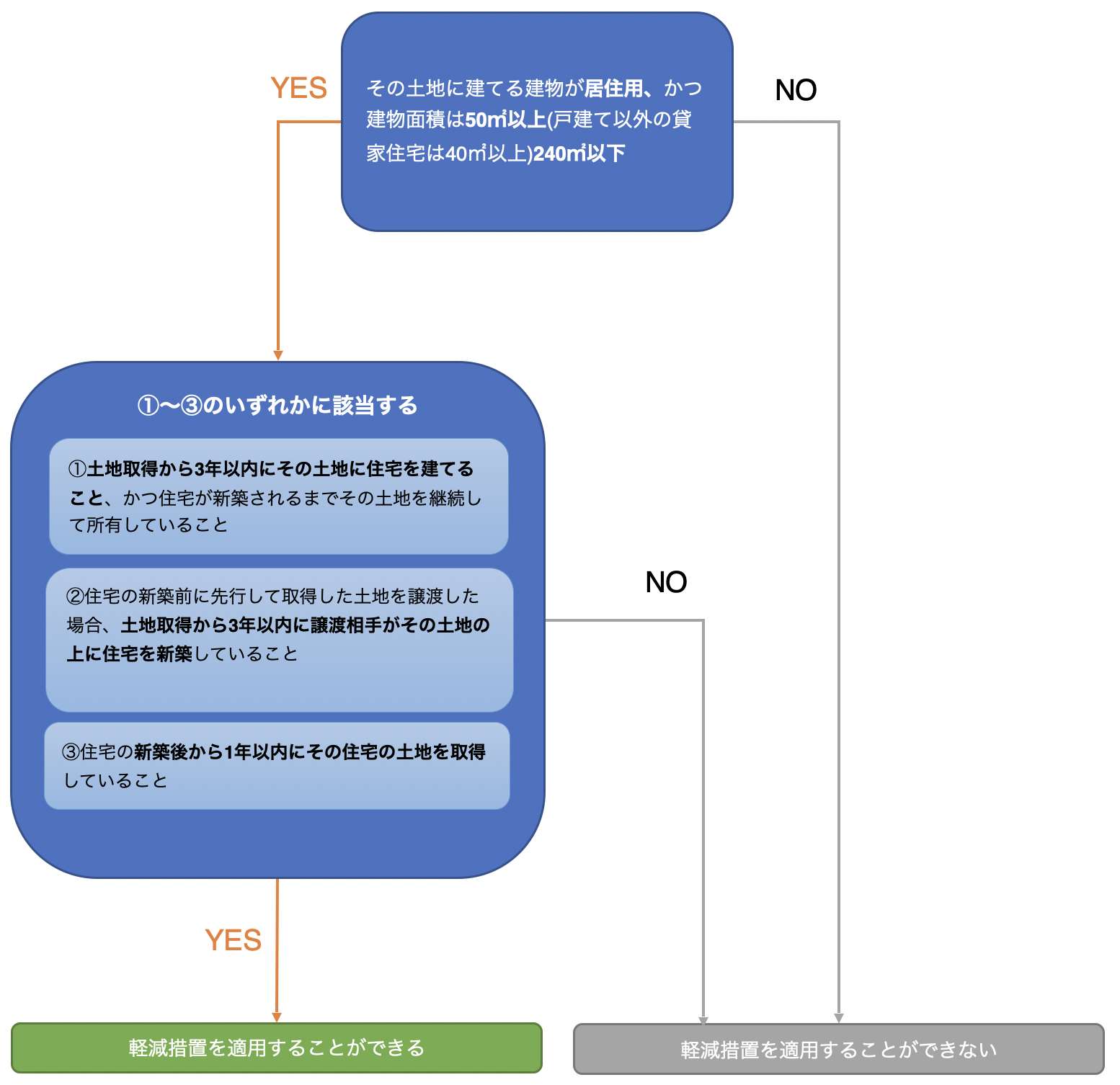

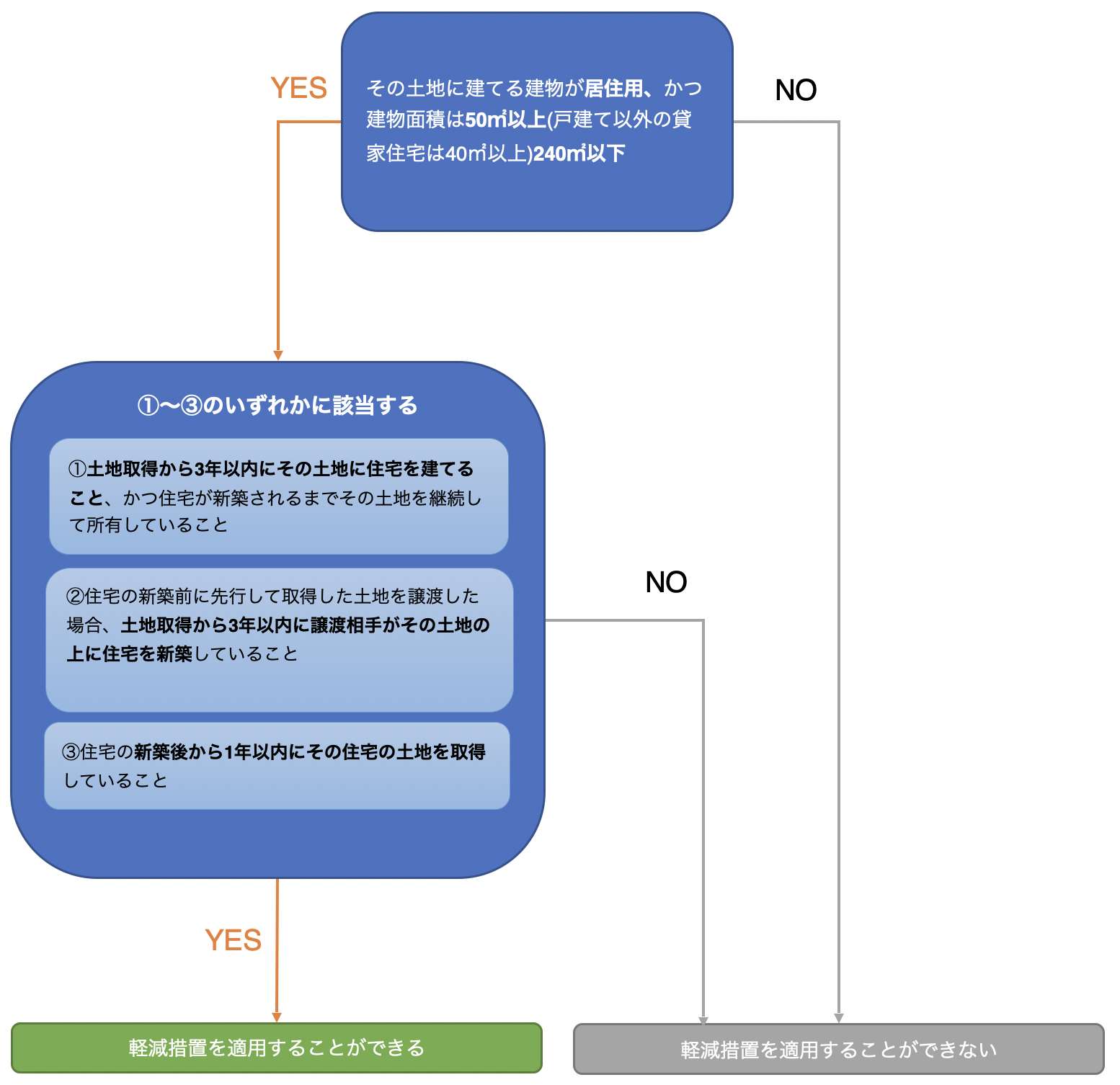

土地の軽減措置の要件

土地の場合は以下の3つの条件のうち、いずれかひとつに当てはまる必要があります。

- 土地取得から3年以内にその土地に特例適用住宅を建てること、かつ特例適用住宅(※)が新築されるまでその土地を継続して所有していること

- 特例適用住宅(※)の新築前に先行して取得した土地を取得した場合、土地取得から3年以内に特例適用住宅(※)を新築していること

- 特例適用住宅(※)の新築または取得後1年以内に、その土地を取得していること

※特例適用住宅…軽減措置を受けるための要件を満たした建物

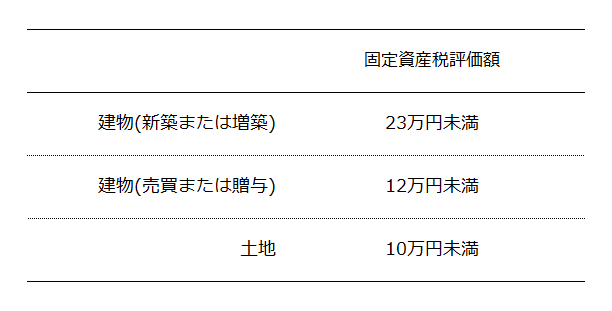

不動産取得税の課税対象外であった場合

固定資産税評価額が一定の金額未満だった場合は課税対象外となります。ただしこのパターンは新築住宅の場合は適用されることがほとんどないと思われます。

この条件に当てはまっていても、以下に該当する場合はひとつの取得とみなされ、取得した土地の合計金額が課税対象となりますので、不動産取得税がかかる場合があります。

- 土地を取得した人が、その土地を取得した日から1年以内に隣接する土地を取得したとき

- 建物を取得した人が、その建物を取得した日から1年以内にその建物と1つの建物だとみなされる建物を取得したとき

新築住宅の不動産取得税 軽減措置について

不動産取得税は条件を満たしていれば軽減措置が適用されますが、新築住宅を取得した場合ならさらに大幅な軽減措置を受けることができます。

ここでは新築住宅取得時の軽減措置について解説します。

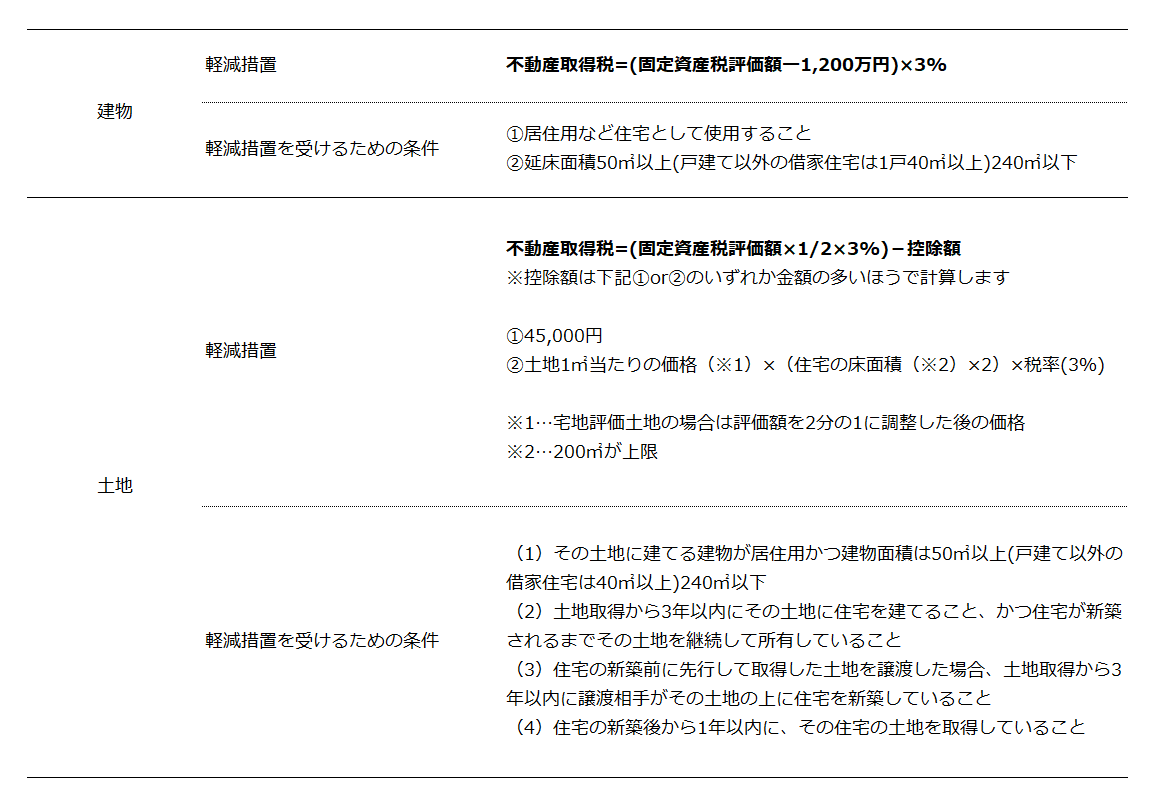

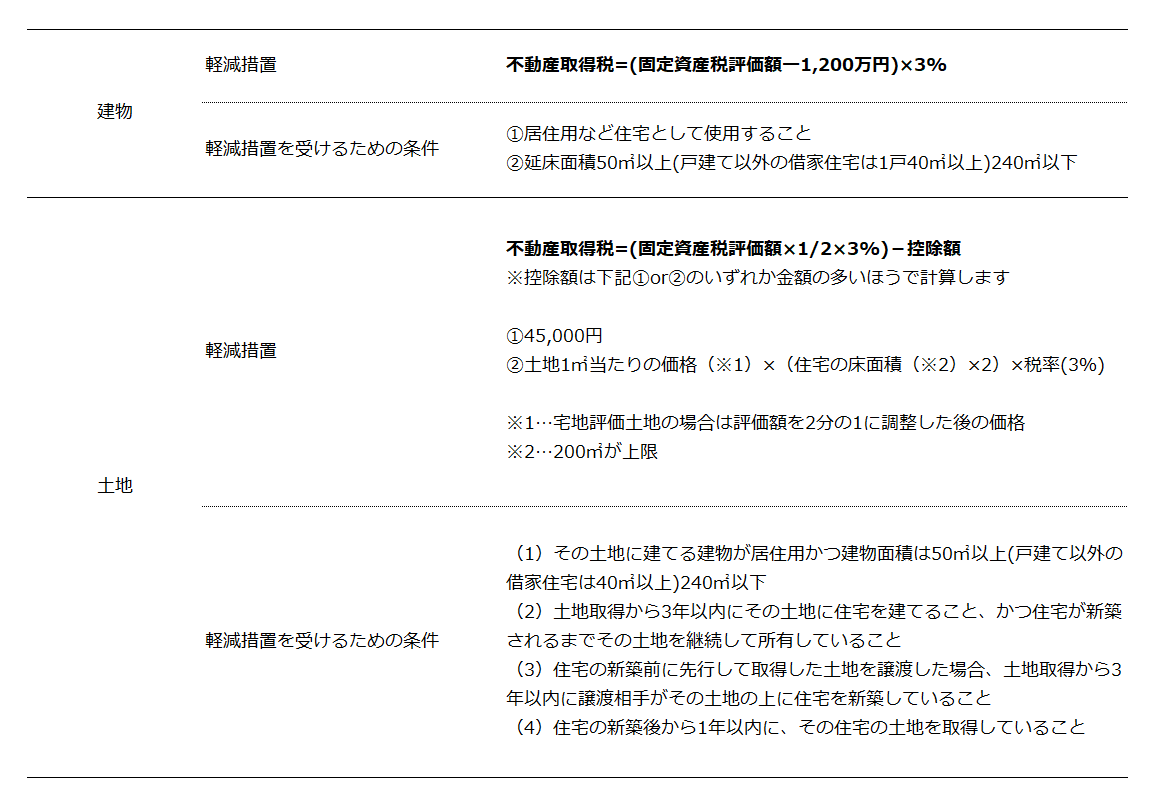

建物の軽減措置

新築の建物を取得した場合、固定資産税評価額から1,200万円(長期優良住宅の場合は1,300万円)を控除することができます。

したがって固定資産税評価額が1,200万円(長期優良住宅の場合は1,300万円)以下の物件は、軽減措置を受けることで建物の不動産取得税がかからなくなります。

固定資産課税台帳(所在・所有者などを記載した台帳)に記載された土地や建物の評価額のことです。どのように評価するかを定めた基準(固定資産評価基準)に基づいて、各市町村が決定します。

固定資産税評価額は、実際の不動産が売買される価格(地価公示価格等)の70%程度となるのが一般的です。正確な額を知りたい場合は、市町村役場の固定資産税の担当窓口、または都道府県税事務所の不動産取得税の担当窓口に問い合わせることで確認できます。

土地の軽減措置

新築物件を建築した土地の軽減措置には、(1)固定資産税評価額が1/2になるものと(2)一定の金額が控除されるものがあり、併用することができます。ただし(1)の固定資産税評価額が1/2になる特例は、令和9年3月31日までに不動産を取得した場合に適用となる点に注意です。

(2)の一定の控除額については、下記のうちいずれか金額の大きいほうが適用されます。

- 45,000円

- 土地1㎡あたりの評価額×1/2×(課税床面積×2) × 3%

※ただし1戸につき算出した住宅床面積は200㎡が限度

京都府「不動産取得税の軽減措置」 より引用

軽減措置は自動的に適用されない。必ず申告を!

気をつけていただきたいのが、不動産取得税の軽減措置は自動的に適用されないということです。自分で申告しない限りは、固定資産税評価額の3%(または4%)を納付しなければなりません。

申告が必要だと聞くと、なんとなく面倒に感じてしまう方もいらっしゃるかもしれません。しかし軽減措置を受けるのと受けないのとでは大きく納税額が変わります。申告手順はこちらの記事で解説しています。ぜひ参考にしてみてください。

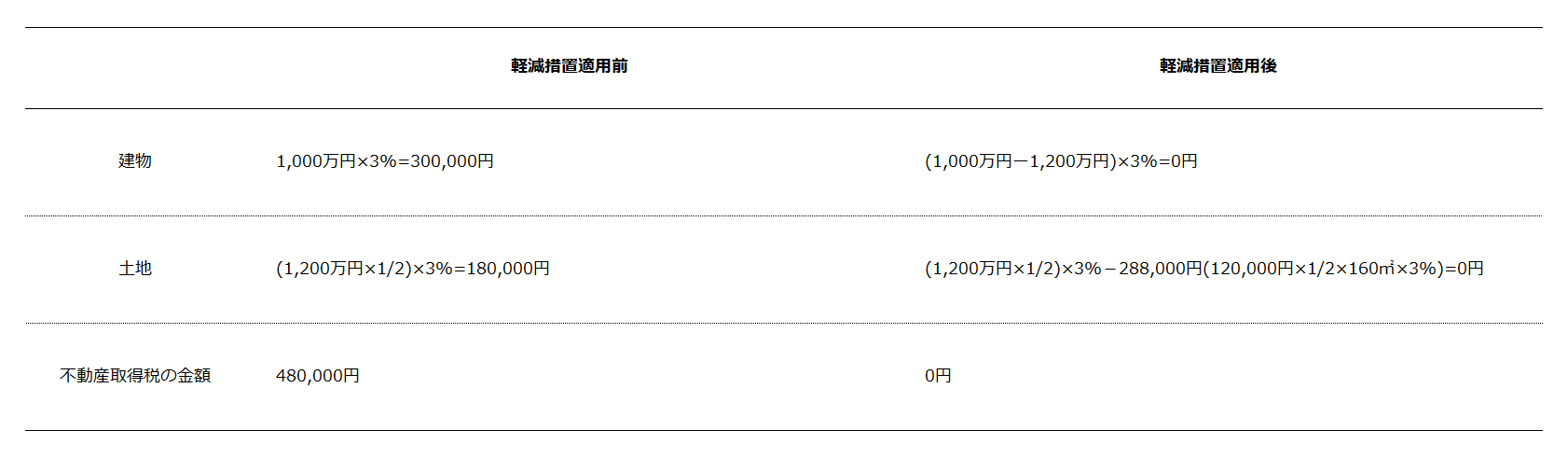

では、申告をして軽減措置が適用された場合の不動産取得税がどうなるのか、申告しなかった場合と比較してみましょう。

(条件)令和9年3月31日までに不動産を取得した場合

- 建物:課税対象面積80㎡、固定資産税評価額1,000万円

- 土地:面積:100㎡、固定資産税評価額1,200万円

軽減措置を利用することによって48万円分の不動産取得税を軽減することができました。

※シミュレーションのため、実際とは異なる場合があります。

まとめ

今回は「新築住宅には不動産取得税がかからないのか」という疑問について解説いたしました。

- 不動産取得税がかかるかどうかは取得した物件の条件によって異なる。

- 要件に当てはまる不動産なら、軽減措置を受けて不動産取得税を軽減することができる。

- 軽減措置を受けるためには、自身での申告が必要。

今回お話させていただいたのはあくまで一例です。自身の不動産取得税について気になることがある場合は、自分たちの取得した物件がある都道府県税事務所に相談してみましょう。

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。