住宅ローンを利用している人の多くが、「住宅ローン控除」という言葉を耳にしたことがあるのではないでしょうか?

住宅ローン控除(住宅借入金等特別控除)は、住宅ローンを利用して住宅を取得する際に、年末の住宅ローン残高に応じて一定期間、所得税から控除される制度です。所得税から控除しきれない場合には、住民税からも一部控除されます。

これから住宅ローンを利用する人にとっても大変頼りになる制度ですが、単身赴任の場合や転勤になった場合にも適用されるかどうか、不安な方も多いでしょう。

ここでは、住宅ローン控除が適用となる条件を、さまざまなパターンを元に解説します。

※本記事は2025年4月時点の税制を基に、2025年に適用となる場合の住宅ローン控除について執筆しています。 |

↓記事の内容を動画で分かりやすく解説しています↓

会員限定でポイントが貯まる

「アルファあなぶきStyle会員サービス」

アルファあなぶきStyle会員サービスは、会員限定で条件に合うマンション情報や、暮らしに役立つ記事をお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。

貯めたポイントはマンション購入時に最大50万円の割引として使えます。

「まだ検討中…」という段階でも、お得を先に積み立てておけるサービスです。

1 住宅ローン控除の条件とは

住宅ローン控除にはいくつかの適用条件があります。

取得する物件の種類や、取得する人の所得によってローン控除が適用されないケースもあります。

1-1 基本的な条件

住宅ローン控除は新築の戸建てやマンションを取得する以外にも、中古住宅を取得した場合や増改築、リフォームをした場合も対象となる場合があります。

まずは新築・中古住宅に共通している基本的な条件から解説します。

<基本的な条件> |

自らが居住すること

住宅ローン控除を受けられるのは「自己の居住の用に供した場合」とされています。

住宅の引渡しまたは工事の完了から6ヶ月以内に、控除を受けようとする者が自ら居住する必要があります。

また、居住しているかどうかはその年の12月31日の住民票にて確認することとなります。

このため、本人が住んでいることが前提であり、別荘やセカンドハウスや賃貸用の住宅は対象外となります。

住宅ローンの借り入れ期間が10年以上であること

住宅ローンを利用して住宅を取得する方の多くは、10年以上の返済期間を設定し、返済をしていくことと思います。ですが、注意が必要なのは繰り上げ返済による『返済期間の短縮』です。

国税庁のホームページでも、償還期間が10年以上の割賦償還の方法により返済されるもの又は割賦払の期間が10年以上の割賦払の方法により支払われるものであることとなっています。

これは「実際に返済をする期間が10年以上あるかどうか」を指しています。

繰り上げ返済後の残りの借り入れ期間ではなく「返済開始から繰り上げ返済前までに実際に返済をした期間」と「期間短縮後、完済までの返済期間」の合計年数が10年以上であれば問題ないということになります。

また、住宅ローンの借り換えによる『返済期間の変更』にも注意が必要です。この場合、引き続き控除を受けるには借り換え後の新しいローンの返済期間が10年以上であることが必要です。

借り換え後の住宅ローン控除については、こちらの記事で更に詳しく解説しています。

床面積が50㎡以上で、二分の一以上が「自己の居住用」であることあること

建物については、対象となる住宅の床面積が50㎡以上であることが要件となっています。

また、以下の「契約要件」及び「入居要件」を満たす場合は、40㎡以上~50㎡未満も対象となります。

| 【床面積40㎡以上~50㎡未満の住宅が対象となる要件】 | |

| 取得する住宅要件 | 2025年までに建築確認を受けて新築された住宅 |

| 所得要件 | 合計所得金額1,000万円以下 |

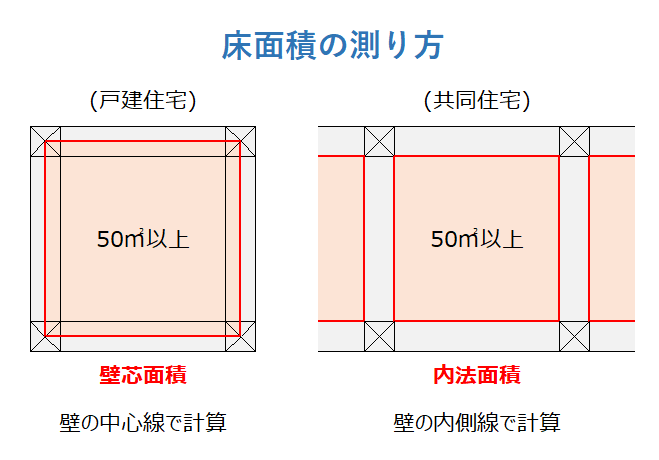

この床面積の測定方法は不動産登記上の床面積と同じであり、戸建住宅の場合は壁芯面積、マンションのような共同住宅は内法面積により測定することとなっています。

住宅のパンフレットやチラシなどには壁芯面積が記載されていることが多いですがマンションのような共同住宅の場合、登記簿上は内法面積が記載されます。

そのためマンションの場合住宅ローン控除の条件となる床面積は「登記簿上の内法面積」となり、チラシ等に記載されている面積から若干小さくなります。

1LDK・55㎡とパンフレットに記載のあるマンションの場合、登記簿上は50㎡を下回る可能性があるので注意が必要です。

合計所得金額が2,000万円以下(40㎡以上~50㎡未満の住宅の場合は、1,000万円以下)であること

控除を受ける年の合計所得金額が2,000万円以下であることが要件となっています。(40㎡以上~50㎡未満の住宅の適用を受ける場合は、合計所得金額が1,000万円以下)

所得金額とは「給与所得控除後の金額」、確定申告をされる方は「合計所得金額」を指します。

サラリーマンの場合は、『年収-給与所得控除(最大195万円)=所得金額』となりますので、年収ベースで考えると2,195万円以下となります。

給与所得だけでなく他に副収入がある場合にはその収入分も合わせた合計所得金額が条件となりますので、ご注意ください。

1-2 中古物件の場合の条件

令和4年より、それまであった築年数の要件が廃止され、以下の条件が追加されました。

・新耐震基準に適合している住宅用家屋

※ただし、登記簿上の建築日付が昭和57年1月1日以降の家屋は、新耐震基準に適合しているとみなされる

2 パターン別、住宅ローン控除を受けられる条件

ここまで住宅ローン控除を受けるために必要となる、基本的な条件についてご紹介しました。ここからはいくつかのパターンを例に、住宅ローンを受けるための条件を注意点とともに解説します。

そもそも住宅ローン控除の条件のひとつに、

個人が住宅ローン等を利用して、マイホームの新築、取得又は増改築等をし、住宅の引き渡し又は工事の完了から6ヶ月以内に「自己の居住の用に供した場合」で、かつ控除を受ける各年の12月31日まで引き続き居住していること、とあります。

つまり原則として本人が住み続けなければ、住宅ローン控除は受けることができないということになりますが、下記の場合は対象になることがあります。

2-1 単身赴任でも家族が住み続ける場合は、控除の対象となる

住宅ローン控除の適用期間中に転勤が決まった場合、どうなるのか。

単身赴任の場合、本人以外の家族が住み続けることで「所有者が引き続き居住しているもの」として扱われ、住宅ローン控除を受け続けることができます。

<注意点> |

2-2 転居先から戻ってくる場合は、残りの期間で控除を受けることができる

住宅ローン控除の残りの期間内に、家族全員もしくは本人以外の家族が戻ってきて再入居した場合は残りの期間分の控除が再適用となります。

参考例)2025年に新築マンションを購入・入居し、当初5年間控除を受けたのち、会社都合の転勤により家族で転居し、4年後に戻って再入居した場合。

→住宅ローン控除の期間は13年間のため、残りの6年分の控除を受けることができます。

<注意点> 転居前までに済ませておくこと 以下の3つの書類を所在地の税務署長に提出。

転勤が終わり再居住する場合 戻ってきた年から住宅ローン控除を受ける場合は、その年分の確定申告が必要となります。

|

2-3 建物の新築・取得後、6ヶ月以内に入居すればローン控除の対象となる

住宅の購入を検討もしくは既に購入している方の中には、すぐに入居できないという方もいらっしゃるかもしれませんが、住宅の引き渡しから6ヶ月以内に入居することが、住宅ローン控除を受けるために必要な条件となります。

それに加えて、控除を受けようとする年の12月31日まで引き続き住んでいることも条件となります(居住しているかどうかはその年の12月31日の住民票にて確認するため)。

2-4 2回目の住宅購入でも住宅ローン控除は適用される

2度目の住宅購入でも住宅ローン控除は適用されます。

ただし、今住んでいる住宅を売却し、新しく住宅を購入する場合は注意が必要です。居住用住宅を売却する際、売却した譲渡所得から最高3,000万円までは控除ができる特例(居住用財産を譲渡した場合の3,000万円の特別控除)と、住宅ローン控除の併用はできません。

2-5 共有名義の場合、夫婦で住宅ローン控除を受けることができる

現在夫婦共働きで住宅を検討している方の中には、共有名義で融資を受ける方もいらっしゃるかと思います。

その場合、夫婦それぞれが債務者となる「連帯債務」の形をとれば、住宅ローン控除を夫と妻それぞれで適用することが可能です。

<注意点>

住宅ローン全額が対象になるわけではなく、あくまでも「借り入れた金額のそれぞれの持分割合分」が対象となります。

このような場合に夫が妻の分の返済も負担すると、妻の分は住宅ローン控除の対象から外れたり、贈与税の対象となったりする可能性があります。 |

3 要注意!パターン別:住宅ローン控除を受けられない場合

3-1 家族そろって転居する場合、控除は適用されない

単身赴任の場合は適用対象となりますが、転勤が決まり家族全員で転居することとなった場合どうなるのでしょうか?

家族全員で転居する場合は住宅ローン控除の対象外です。控除を受けることはできません。

3-2 入居前に転勤等の理由で住めなくなった場合はローン控除の対象外

しばらく転勤がなかったため、しばらくはここに住めるだろうと考え住宅を購入される方も多いはずです。

しかし、入居直前で転勤になってしまい後戻りのできない状況になった方も中にはいらっしゃるのではないでしょうか?

また、そのようなことが起こるのではないかと、不安を感じている方もいらっしゃるかと思います。

仮に入居目前にして転勤になってしまい、6ヶ月以内に一度も入居していない場合は残念ながら住宅ローン控除を受けることができません。

途中で戻り、入居を開始したとしても対象にはなりません。

もしそんな状況下でどうしても住宅ローン控除を受けたいという方は、可能であれば6ヶ月以内に一度入居することをおすすめします。

ご家族がいらっしゃる場合、ご家族にしばらく入居していただくことで、再入居のときに住宅ローン控除の適用が可能となります。

3-3 親族や知人からの借り入れは住宅ローン控除の対象外

親族や知人からの借り入れは、住宅ローン控除の対象外です。控除を受けることはできません。

銀行などの金融機関、住宅金融支援機構、勤務先などからの借り入れや、都市再生機構や建設業者などに対する債務が控除の対象となります。

4 住宅ローン控除を受ける際の注意点

4-1 勤務先からの借り入れの場合は金利に注意

住宅購入の際、勤務先から借り入れする方は、金利にご注意ください。

勤務先から無利子(0%)もしくは0.2%未満の利率で借り入れた場合、住宅ローン控除の対象にはなりません。

低金利での融資というのは非常に魅力的ですが、注意しておくべきポイントです。

4-2 不安な場合は税理士・税務署に確認

住宅購入は初めてという方で「銀行などの金融機関から融資を受ける」「しばらく引っ越す予定はない」「基本的な条件を満たしている」といった方のほとんどは問題なく住宅ローン控除の対象となるかと思います。

ですが、控除を受けたいと考えている方の中に、解説してきたパターンに当てはまる方・ここには記載のないパターンの方は税理士や税務署にて確認されることをおすすめします。

なお、法律の改定等により条件が変わる場合があるため住宅ローン控除の適用可否を知りたい方についても、事前に税理士もしくは税務署にご相談されることをおすすめします。

まとめ

今回は住宅ローン控除の条件について、パターン別にご紹介しました。

住宅ローン控除の控除額の計算方法や、手続きの方法などについて気になる方はこちらの記事をご覧ください。

また、住宅ローン控除の内容については、住宅展示場やマンションのモデルルームで確認することができますのでお気軽にお尋ねください。

気になる住まい探し、一歩進めませんか?

「アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で条件に合ったマンション情報や、

暮らしに役立つコラムもお届けしています。

「まだ検討中…」という段階でも、

今のうちに始めて、将来の選択肢を広げませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。