ご自身が納めている住民税の額をご存知ですか?

会社員の方であれば、毎月の給料から所得税などの税金や社会保険料などが控除(天引き)され、残りが給与口座に振り込まれるため、手取り金額にばかり注目してしまう方も多いかと思います。

しかしせっかく頑張って働いたお給料から差し引かれている税金についても、何が、どういう根拠で控除されているのか、知っておきたいところですよね。

ここでは控除されるたくさんの項目の中でも金額の大きい『住民税』について解説します。

※住民税には法人に課税される『法人住民税』と個人に課税される『個人住民税』がありますが、ここでは個人住民税について解説しています。

※こちらの記事は、令和6年度の住民税の計算について説明しています。

住民税を理解して賢い住まい選びを「アルファあなぶきStyle会員サービス」

住宅ローンを利用して住まいを購入すると、「住宅ローン控除」により、所得税だけでなく住民税の一部も控除されます。

アルファあなぶきStyle会員サービスでは、住宅ローン控除の対象となるマンション情報や、税制優遇を含めた住まいの総合コストに関する記事を会員限定でお届けします。

さらに、登録するだけで1万ポイント(1pt=1円)がすぐにもらえ、以後も毎月自動で1万ポイントを付与。 貯めたポイントはマンション購入時に最大50万円の割引として使えます。

税金の知識と住まいのお得を同時に手に入れませんか?

1.住民税の概要

1-1.住民税とは

住民税は税金の中でも県や市などの地方公共団体が徴収する税金地方税で、都道府県に納める『都道府県民税』と市町村に納める『市区町村民税』を合わせて住民税と言います。「県民税」・「市民税」という名称で馴染みがある方も多いかもしれませんね。

住民税は、前年の所得に応じて計算される「所得割」と、定められた額で一律に課税される「均等割」があります。

また令和6年度より、各地方団体による間伐などの適切な森林整備のための財源として、森林環境税(1人年額1,000円)が徴収されます。

これらを合計した額が住民税の金額です。

平成26年度から令和5年度までの10年間、東日本大震災に伴う復興の財源確保のため、均等割額が臨時的に年額1,000円加算されていました。2024年度からはこの臨時措置が終了し、上記のとおり森林環境税が加算されています。

1-2.税率(総合課税)

住民税は通常、以下の標準税率を基に計算されます。

都道府県税 | 市町村税 | 合計 | |

所 得 割 | 4% | 6% | 10% |

均 等 割 | 1,500円 | 3,500円 | 5,000円 |

出典元:総務省「個人住民税の概要」

「標準税率」とは、地方自治体が通常用いることとされている税率です。財政上その他必要があると認められる場合には、各自治体が条例により標準税率とは違った税率を定めることができます。そのため自治体によって税率が異なる場合があります。

ご自身がお住まいのエリアの税率は、お住まいの都道府県及び市町村など各自治体の公式サイトで確認しましょう。

1-3.計算期間

住民税のうち所得割の部分は、毎年1月~12月までの1年間の所得をもとに上記の税率をかけて税額が計算されます。

一方、「均等割」は前年の所得が一定額以上の場合に上記の金額が一律で課されます。

つまり、前年の所得をもとに計算されますので、前年に一定以上の所得がある場合は、その後収入がなくなったとしても1年間は住民税を納める必要があります。なお、会社員の方の場合は原則、特別徴収によるため、5月~6月頃に勤務先を通じて税額が通知され、6月から1年間、その金額が毎月の給与から差し引かれるようになります。

1-4.エリア

住民税は「原則、その年の1月1日現在で居住している地域(住民票の所在地ではなく、実際に居住している現住所)に納める」と定められています。したがって、住民票の所在地と実際に居住している現住所が異なる場合には、住民票の所在地ではなく、実際に居住している現住所で課税されることになりますので注意が必要です。ただし、単身赴任などで週末は実家で生活するなどの理由から住民票を異動させていない場合は、住民票の所在地で課税されます。

また1-2でご紹介したように自治体によって税率が異なる場合があるため、同じ勤務先・同じ所得の場合でも住民税の額が異なることもあります。

1-5.納付方法

住民税には特別徴収と普通徴収という2種類の納付方法があります。

特別徴収

給与支払者(会社)が住民税の年税額の1/12ずつを毎月の給料から預かって、預かった翌月10日までに各従業員の住所地の各市町村に納付する方法。 原則、会社員(給与所得)の場合はこの方法となり、毎月の給与から徴収されます。

普通徴収

給与支払者(会社)を介さず、自分自身で年4回(おおむね、6月、8月、10月、翌年1月の末日)1/4ずつを市町村に納付する方法。 個人事業者など、給与以外の所得者はこちらの徴収方法となります。

給与所得の場合でも、給与支払者(会社)や、従業員の事情(年途中の退職・転職など)によって普通徴収となる場合があります。

また、会社を退職した場合は、主に以下の納付方法があります。

- 役所からの納付書によって納める

- 退職手当又は最終の給与から差し引いて徴収

- 再就職した次の勤務先の給与から徴収

詳しくは勤務先に問い合わせてみましょう。

2.実際に住民税を計算してみよう

住民税の計算は次のような手順で行います。

- 「所得金額」の確認

- 「所得控除額」を計算

- 「課税標準額」を計算

- 「所得割額」を計算

- 「税額控除」を計算

- 「住民税額」を計算

それでは、次のケースを使って実際に住民税の計算の手順をひとつずつ解説していきます。

※以下の解説は令和6年度以降の住民税の計算についての説明となります。

- 居住場所・・・A県B市

(所得割) 都道府県税:8%、市民税:2%

(均等割) 都道府県税:1,500円、市民税:3,000円

(森林環境税)1,000円 - 家族構成・・・夫婦 + 子供2人

- 前年収入・・・500万円(給与収入 46歳)

- 配偶者 ・・・無職(控除対象配偶者 43歳)

- 子供 ・・・16歳(一般扶養)、13歳(年少扶養)

- 控除項目・・・社会保険料50万円、一般生命保険料(旧保険)5万円

- 居住場所・・・A県B市

※年齢は前年12月31日時点のものとする

2-1.所得金額を確認する

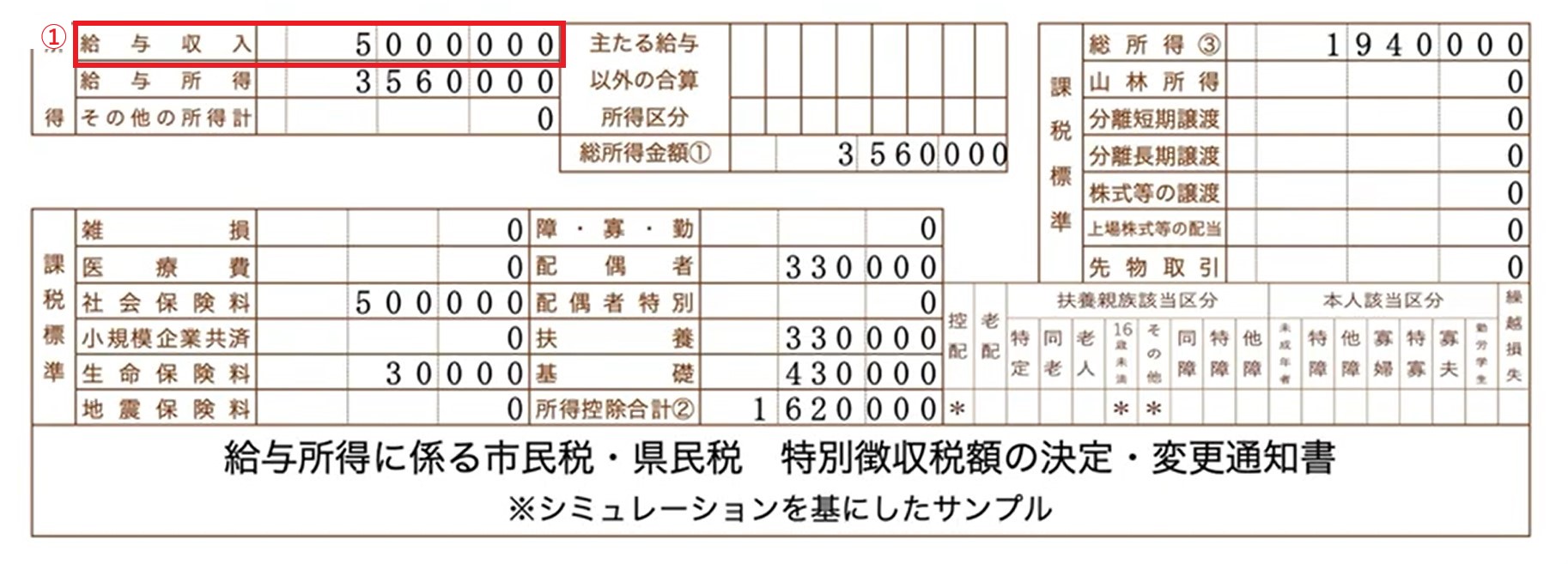

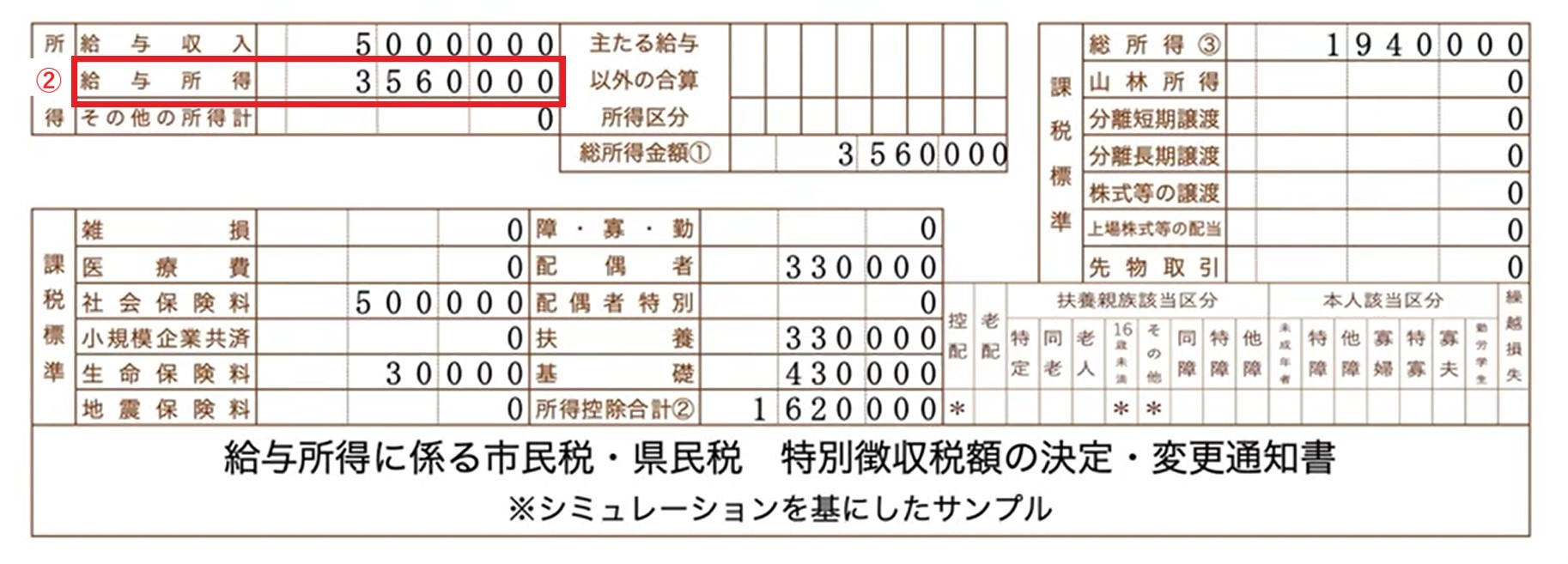

毎年5月から6月あたりに勤務先から受け取る「給与所得等に係る市民税・県民税 特別徴収税額の決定・変更通知書」(以下、決定通知書)を見ながらシミュレーションをします。

①が「給与収入」つまり「年収」です。1年間において勤務先から支給される給与の総支給額を指します。

次に見るのが、②の給与所得の部分。「収入金額から必要経費を除いた金額」を指します。

①の「給与収入」よりも金額が少なくなっていますが、これは会社員の場合も「勤務にかかる経費(給与所得控除)」を除くためです。

自営業者(事業所得者)の場合、収入から備品代や仕入れの費用、打合せの飲食代など、営業に掛かった経費を収入金額から差し引くことができます。

給与所得者の場合も、スーツの購入費や業務に必要な参考書など会社から支給されないものの勤務するにあたりかかる経費がありますよね。給与所得者の経費は給与等の金額に応じて一律に決めて控除されるようになっています。

給与所得控除額は国税庁のサイトより給与収入を入力して計算できます。

参考|国税庁「給与所得控除」

給与収入より、給与所得控除を除いたものが、②の「給与所得」です。

<シミュレーション>

給与所得控除額

5,000,000円(給与収入)の場合:1,440,000円(給与所得控除額)

給与所得

5,000,000円(給与収入)-1,440,000円(給与所得控除額)=3,560,000円(給与所得)

②の「給与所得」の金額となります。

2-2.所得控除額を計算する

2-1.の「所得金額」がそのまま課税の対象となる金額(課税標準額)となるのではありません。扶養する家族の有無などの個別の事情を考慮し、所得金額から控除されます。

会社員の場合、毎年11~12月ごろに行う年末調整の申告内容が、この住民税の控除にも反映されます。

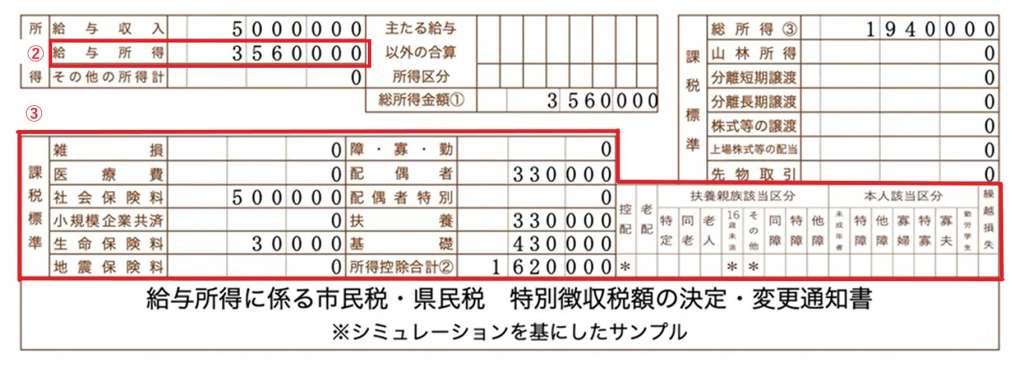

決定通知書では③の部分が、適用となる控除の内容と金額になります。

控除の内容は、基礎控除、扶養控除、生命保険料控除など多岐にわたりますが、その内容の一部をご紹介します。

| 基礎控除 |

前年の合計所得金額に応じて所得金額から控除。 所得金額2,400万円以下は控除額43万円 |

| 扶養控除 |

同一生計の親族の合計所得金額が48万円以下の場合、扶養親族の年齢に応じて所得金額から控除 年少扶養親族(16歳未満) 0円 |

| 生命保険料控除 |

生命保険・個人年金保険・介護保険などの保険料を支払った場合に一定額を所得金額から控除 |

| 社会保険料控除 |

本人や同一生計の親族のために支払った社会保険料(健康保険料・厚生年金保険料・雇用保険料・介護保険料な)は、全額所得金額から控除 |

| 医療費控除 |

当年中に高額の医療費を支払った場合、一定額を所得金額から控除 |

<シミュレーション>

- 基礎控除 43万円

- 配偶者控除 33万円

- 一般の扶養控除 33万円(16歳子供分)

※13歳の子供は年少扶養のため控除なし - 生命保険料控除

旧保険のため、5万円 × 1/4 + 17,500円 = 3万円 - 社会保険料控除 50万円

合計所得控除額 = 43万円+33万円+33万円+3万円+50万円=162万円

2-3.課税標準額を計算

2-1.の「所得金額」から2-2.で計算した所得控除額を差し引きしたものが、課税の対象となる金額=課税標準額となります。※千円未満切り捨て

課税標準額 = 356万円(所得金額) - 162万円(所得控除額) =194万円(課税標準額)

2-4.所得割の税額(税控除前)を計算する

2-3.の課税標準額に所得割の税率をかけます。シミュレーションのB市の場合ですと、所得割の税率は市民税が8%、県民税が2%です。

・市民税:194万円(課税標準額)×8%=155,200円

・県民税:194万円(課税標準額)×2%=38,800円

シミュレーションの結果、市民税が155,200円、県民税が38,800円なりました。

2-5.税額控除を計算する

2-4.で算出された税額から一定の金額を差し引くことができます。

税額控除の内容も様々ありますが、その一部をご紹介します。

■調整控除

平成19年度の所得税と住民税の税率改定による所得税と個人住民税(所得割)の合計での負担増を調整するために設けられた控除です。

令和3年度より所得金額2,500万円を超える場合は適用外となりました。

控除金額は役所の方で計算されますので、この控除を受けるための手続き等は必要ありません。

■配当控除

株式配当などの配当所得がある場合には、その金額に応じて控除がされます。

この控除を受けるためには確定申告が必要です。

■住宅借入金等特別税額控除(住宅ローン控除)

所得税の住宅ローン控除を受けている人が、所得税から全額控除できなかった場合には、一定額を限度として住民税の所得割額から控除されます。

■寄附金税額控除

自治体や特定の団体などに対して寄附を行った場合、一定額を限度として控除されます。

この控除を受けるためには原則として確定申告が必要です。

<シミュレーション>

調整控除額として、市民税は6,000円、県民税は1,500円の税額控除と設定しました。

2-6.住民税額を計算する

2-4.で計算した「所得割の税額(税控除前)」から、2-5の税額控除を引いた金額が実際に納付する[所得割額]となり、これに[均等割額]と[森林環境税]をプラスした金額が、年間の住民税額になります。

<シミュレーション>

- 所得割

市民税 155,200円-6,000円=149,200円

県民税 38,800円-1,500円=37,300円 - 均等割(所得に関わらず一律)

市民税 3,000円

県民税 1,500円 - 合計

市民税 149,200円+3,000円=152,200円

県民税 37,300円+1,500円=38,800円

152,200円+38,800円+1,000(森林環境税)=年額192,000円

これを月割りした金額、【約16,000円】ほどが、月々の納付額となります。

住民税の負担を考慮した住まい選びに「アルファあなぶきStyle会員サービス」

住宅ローンを利用して住まいを購入すると、「住宅ローン控除」により、所得税だけでなく住民税の一部も控除されます。

アルファあなぶきStyle会員サービスでは、住宅ローン控除の対象となるマンション情報や、住宅購入に関係する税制の解説などのお役立ち情報をお届けします。

登録するだけで1万ポイント(1pt=1円)を進呈し、毎月1万ポイントが自動で貯まります。 貯めたポイントは購入時に最大50万円の割引として利用可能です。税金も住まいのコストも、賢く節約しませんか?

3.住民税は住んでいる地域によって金額がちがう

「私の住んでいる街は住民税が高い!」といった話を聞いたことはありませんか?

1-4でご説明したように、実際地域によって住民税額が異なります。エリアの政策や特性に応じて、「所得割」に関しては税率、「均等割」に関しては税額が設定されています。

詳しい税額はお住まいの自治体のホームページを確認しましょう。

| エリア | 所得割 | 均等割 |

標準税率 ※地方自治体が通常用いることとされている税率 | 市民税:6% 県民税:4% | 市民税:3,500円 県民税:1,500円 |

愛知県名古屋市 | 市民税:7.7% 県民税:2% | 市民税:2,800円 県民税:1,500円 |

福岡県福岡市 | 市民税:8% 県民税:2% | 市民税:3,000円 県民税:1,500円 |

4.「ふるさと納税」を活用しよう

住民税の納税額をみて、少しでも負担を抑えたいと思う人も多いでしょう。住民税を抑えるには「ふるさと納税」がおすすめです。

ふるさと納税

ふるさと納税とは、自分が選んだ自治体に寄附をした場合に、所得税や住民税が控除される制度です。収入や家族構成(扶養の有無)などにより計算される控除対象の金額内であれば、寄附額から2,000円を引いた全額が当年の所得税から還付、翌年6月以降の住民税から控除されます。

寄附に対する返礼品を受け取ることもできますので、返礼品の種類から寄附したい自治体を選ぶことができます。

※ただし、居住地の自治体への寄附には、返礼品をもらえない等の制限を受ける場合があるのでご注意ください。

ふるさと納税は、住宅ローン借入による住宅取得時に利用できる「住宅ローン控除」やiDeCo(個人型確定拠出年金)利用による所得控除とも併用が可能です。

詳しくはこちらで解説しています。

総務省の「ふるさと納税ポータルサイト」では、寄附控除額をシミュレーションできるようになっています。

「収入・家族別の全額控除されるふるさと納税額一覧」もありますので、参考にしてみてください。

■税金の控除について(出典元:総務省「ふるさと納税ポータルサイト」)

まとめ

今回は、住民税の計算方法について解説しました。地域によって税額が違う場合が多いため、お住まいの市区町村に確認する必要がありますが、まずはお手元に届く「決定通知書」をよく確認してみましょう。裏面には、計算の根拠も記載されていますので、参考になると思います。

税金の仕組みをよく確認して、上手に納税していきましょう。

記事の内容を動画で分かりやすく解説しています。こちらもご覧ください。

※こちらの記事は、2022年6月に公開されたものを令和6年の税制に合わせて再編集しています。

住民税控除も活用できる住まい選びを始めませんか?

アルファあなぶきStyle会員サービス」に登録すると、

- 登録時に1万ポイント

- その後も毎月1万ポイント を進呈します。(1pt=1円)

貯まったポイントはマンション購入時に最大50万円の割引としてご利用いただけます。

会員限定で住宅ローン控除が適用されるマンション情報や、

税制優遇を活用した賢い住まい選びのコラムもお届けしています。

税金の知識を住まい探しに活かして、より豊かな生活を手に入れませんか?

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。