住宅を購入される際に、多くの方が利用する住宅ローン。その選び方で迷っていませんか。

多くの方にとって、人生のうちでそう何度も経験するものではないかと思いますので、「迷ってしまう」「何をどう決めればいいか分からない」と感じられるのも当たり前です。

そこで住宅ローンをよく理解し、また選ぶ手助けになるよう、『~住宅ローン理解編~』『~選ぶ編~』の二部構成で記事をお送りいたします。

今回の『~住宅ローン理解編~』では住宅ローンの 商品の概略を掴んでいただければと思います。

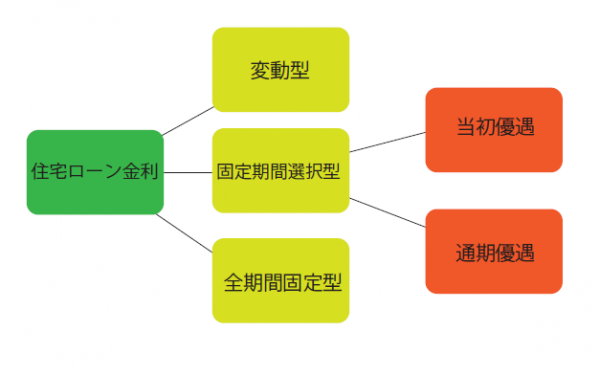

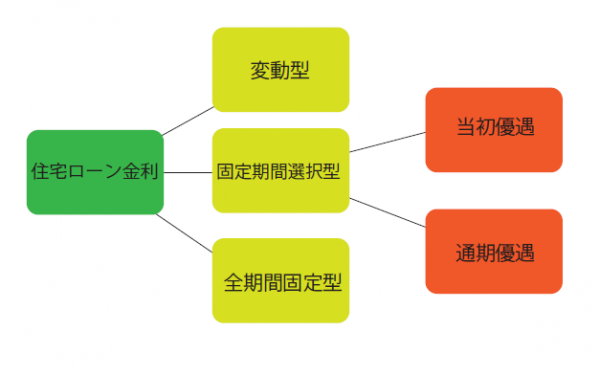

住宅ローンを選ぶ上でまずは全体像を知る必要がございます。たとえば、ひと口に金利といっても種類がたくさんあり、違いがわからなければ選びようがありません。またそれぞれご家族の状況も違いますので、一概にこの種類の金利を選ぶと良いとも言い切れません。したがってまずは全体像をつかんでいただき、その上で選ぶことへつなげていただきたいと思います。

今回の記事は専門的な用語が多いのですが、できる限りわかりやすく解説していきますので是非ご覧ください。

住まい購入に関わる税制・ローンの知識を深めたい方へ

税制や住宅ローンについて調べ始めると、聞きなれない用語にたくさん出会います。

アルファあなぶきStyle会員に登録すると、総合不動産ディベロッパー「あなぶき興産」が解説する住まい選びに役立つ資料をダウンロードしたり、最新情報をメールで受け取ったりできます。

【住宅ローン金利の種類】

とにかく低い金利が…と思っていませんか?実は金利と一言で言ってもさまざまな金利タイプがあるんです。

もちろん、選ぶ金利タイプによっては返済額が途中で変わったりします。したがって選ぶ際にはそれぞれの金利タイプがどのように返済に影響してくるかを見極める事が肝心です。住宅ローン選びには様々な要因を加味して決めていかなければなりませんし、種類も実に様々です。今回はその中でも多くのお客さまが選ばれる3つのタイプの金利をご紹介します。早速ですがそれぞれの特徴を確認していきましょう。

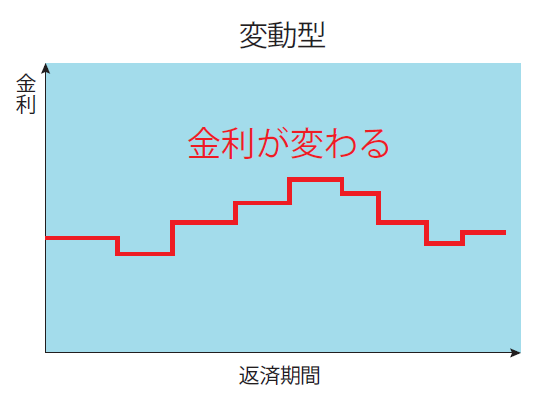

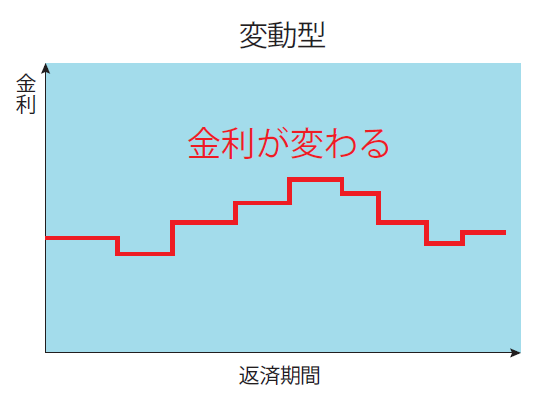

〈変動型〉

比較的金利が低く設定されており返済額を抑えることが可能です。

しかしながら、このタイプは金利が一定ではありません。 基本的には半年に一回金利が見直されます。昨今ではあまり大きな変動は見られませんが、バブル期の金利をさかのぼってみてみると8%という時代もありました。

突然そこまで金利が変わることは考えにくいですが、金利が変動し返済額が変わりやすいというリスクがあるということです。

◆こんな人にオススメ!

- 将来的に支払額が増加してもカバーできる収入見込みのある人

- 金利の変動を敏感に感じリスク回避できる人

変動イメージ図

〈固定期間選択型〉

3年、5年、10年 などその期間に関しては金利が一定 という金利タイプです。借り入れ当初選択した固定期間が終了した際に、再度固定期間選択型か変動型を選択することになります。

さらにこの金利タイプには「金利引下サービス」、つまり基準となる金利から引き下げてくれることがあります。

ただ、給与振込みや公共料金の支払いを借り入れする銀行に一本化するといった諸条件がありますので、各金融機関に確認が必要です。

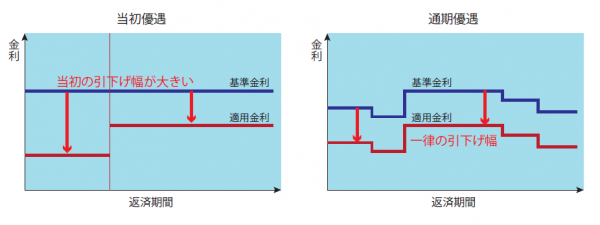

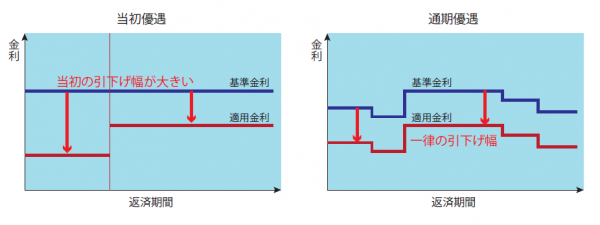

また、この「金利引下サービス」にはさらに二種類の引き下げ方があります。「当初優遇」と「通期優遇」の二種類です。こちらも合わせて確認していきましょう。

‹当初優遇と通期優遇›

当初優遇とは「基準となる金利から当初の○年間に関してはこれだけ金利を引き下げます」というものです。通期優遇に比べると引下幅が大きく当初期間は支払いを安く抑えることが出来ます。当初期間終了後は比較的金利が高くなる場合があるのでその点にも注意が必要です。

通期優遇とは「返済が終了するまで基準となる金利からの金利引下幅が一定ですよ」というものです。当初優遇に比べると当初期間の引下幅は小さいのですが当初期間終了後の引下幅も一定です。そのため、当初優遇よりも固定期間終了後の支払いが抑えられます。

◆こんな人にオススメ!

- 子育て期間は返済額を抑えたい人→当初優遇

- 当初安定的に返済して将来的には一気に返済したい人→当初優遇

- 返済額が多少高くとも長く安定的に優遇が受けられるほうがよい人→通期優遇

固定期間選択型 当初優遇と通期優遇のイメージ図

〈全期間固定型〉

このタイプは返済期間中の金利がずーっと一定 となります。

つまり、毎月の返済額が完済時まで変わらないということです(繰上げ返済等により変動することはあります)。 変動型と比べると比較的金利が高めに設定されていますが、計画的にまた安定的に返済をしていく事が可能になります。代表的なものにフラット35があります 。

◆こんな人にオススメ!

- 完済まで返済額が変動しない安心感がほしい人

- 多少支払いが高くても安定的に返済していきたい人

全期間固定型イメージ図

【住宅ローンにかかる4つの諸費用】

住宅ローンを組む際には金融機関などへ支払う手数料など諸費用がかかってきます。大きくわけて4つございますので押えておきましょう。

(1)保証料

保証料とは、万が一住宅ローンの返済ができなくなった時にご自身に代わって住宅ローンの肩代わりを保証会社にしてもらうための費用です。一般的には「借入額100万円あたりいくら」とか「借入額1000万円あたりいくら」と決まっている金融機関が多いです。

また、お客様の状況によって変動します。この保証料に関しては実際に銀行の事前審査をしてみないとわからない事が多いので営業マンに相談しましょう。また、これもお客様の状況によりけりなのですが保証料を一括で支払うのではなく金利に上乗せし、月々の返済の中に組み込むことも可能です。一括払いも分割払いも保証料の幅があります。概ね0.1%~0.6%であり、金融機関により異なります(※保証料率は、お客様の審査状況により異なります)。

保証料100万円あたり25,000円、借入額3,000万円だった場合

25,000円×(3,000万÷100万)=750,000円

【保証料金利上乗せの場合】

金利1%+保証料上乗せ分0.2%=借入金利1.2%

(2)取扱事務手数料

取扱事務手数料とは、住宅ローンを組むときに金融機関に支払う手数料のことです。銀行によって選べるところとそうでないところがありますが、おもに「定額型」と「定率型」に分かれます。

「定額型」

一律いくらと決まっている

およその目安 32,400円~54,000円

「定率型」

融資金額の○%。銀行によるのですが私が知る限り0.5%~2.16%程度の違いがあります。手数料のパーセンテージが大きい銀行は保証料がかからないケースもあるのでセットで考えるとよいでしょう。また、住宅の販売会社と金融機関が提携しているかどうかでも変わったりしますので営業マンに確認しましょう。

例えば融資額の2.16%、借入額3,000万円だった場合 手数料648,000円

※最低手数料が決まっている金融機関もあります。

(3)団体信用生命保険

団体信用生命保険(以下、団信)とは返済中に名義人に万一のことがあり、返済が困難となった場合に住宅ローンの残債がなくなる生命保険のことです。詳しくは「徹底解説!住宅ローンの団体信用生命保険について」で取上げています。

一般的な団信の内容は死亡保障と高度障害のみです。多くの銀行はこの団信に加入できる事が条件になります。団信料は利用する金融機関の負担となりますので別途支払う必要はございません。先ほど少しふれましたフラット35においては、団信の加入の有無が選択できます。加入した場合には、年に1度団信料の支払いがあります(平成29年8月時点。10月より変更予定)。

また団信を手厚くする場合には金利に0.1%~0.3%を上乗せして借りる事もできます。例えば通常の死亡と高度障害の他に、三大疾病や八大疾病を付けるなどです。保障の内容は選ぶ銀行によって様々です。

(4)印紙代

住宅ローンの最終手続きに「金銭消費貸借契約」という金融機関との契約手続きがございます。その際に必要になるのが契約印紙です。

記載金額別、必要印紙(平成29年8月時点)

| 記載金額 | 必要印紙 |

|---|---|

500,001円~1,000,000円 | 1,000円の印紙 |

1,000,001円~5,000,000円 | 2,000円の印紙 |

5,000,001円~10,000,000円 | 10,000円の印紙 |

10,000,001円~50,000,000円 | 20,000円の印紙 |

50,000,001円~100,000,000円 | 60,000円の印紙 |

100,000,001円~500,000,000円 | 100,000円の印紙 |

【その他の住宅ローン比較ポイント】

1章・2章では、金利の種類と住宅ローンにかかる諸費用のお話しを差上げました。その他にも住宅ローンを選んでいくポイントがいくつかあるので下記に紹介していきます。

①繰上返済手数料が低いか

繰上返済というのは、毎月の返済以外に残債を減らす方法です。繰上返済をすれば住宅ローンの借入期間もしくは支払い額を減らす事が出来ます。どこの銀行で借りたとしても繰上返済は可能ですが、その手数料と金額に違いがあります。

| A銀行 | B銀行 | |

|---|---|---|

| 100万円未満 | 5,400円 | 無料 (1円以上1円単位) |

| 100万円以上1,000万円未満 | 32,400円 | |

| 1,000万円以上 | 54,000円 |

※インターネットバンキングからだと繰上返済手数料がかからない金融機関も多くございます。

②店舗数が多いか

ネット系の金融機関であれば窓口がなくネット上でやり取りしたり電話だけのところもあります。それで困る事はまずないかと思いますが、やはり窓口があって相談できるほうが良いという方は、その地域の店舗数も比較要因になってくると思います。

住宅を購入する地域によって利用したい銀行の店舗があるないはあります。また、そもそも金融機関があったとしても取扱が出来ないという場合もありますので営業マンに確認しましょう。

③住宅性能評価書の有無

現在フラット35では、住宅の技術基準の諸条件をクリアする物件であれば「フラット35S」を利用する事ができ、金利の優遇を受けることが出来ます。検討している物件がフラット35Sに対応しているかどうか下記サイトを見れば分かりますのでご興味あれば一度確認してみてはいかがでしょうか。

「フラット35登録物件を探す」http://www.flat35.com/document/

とくにフラット35Sを利用する際には「住宅性能評価」を受け、省エネ住宅・耐震性などにおいて質の高い物件かどうかの確認が必要です。

【まとめ】

今回は住宅ローンについて金利、諸費用、その他についてご紹介しました。

銀行によって変わる項目もたくさんありますが、本編のような大枠を抑えておくことは重要です。

また、住宅ローンは保険と同じ金融商品です。時代によって新しい商品がでたり、なくなったりと常に一定というわけではありませんので、今回紹介したものが全てではありません。あくまで参考程度にご覧いただければ幸いです

次回は『~選ぶ編~』に突入していきます。今回の内容をもとに、いくつかの家族を例に挙げながら私なりに適した住宅ローンを提案していきたいと思います。お楽しみに。

住まい購入に関わる税制・ローンの知識を深めたい方へ

住宅購入には、難しい専門用語や複雑な税制、手続きが関わっています。これからの専門知識を正しく理解するためには、日ごろから住宅販売に携わり、最新情報を取り扱っているプロのサポートが有効です。

アルファあなぶきStyle会員に登録すると、総合不動産ディベロッパー「あなぶき興産」が解説する、住宅購入に役立つ情報を定期的にお届けします。

最新の情報を手軽に入手して、住宅購入をスムーズに進めましょう!

その他の記事はこちらをCHECK

https://journal.anabuki-style.com/

編集・発行

<著作権・免責事項等>

【本紙について】

・メディアサイト「アルファジャーナル」に掲載された記事を印刷用に加工して作成しております。

・アルファジャーナルにはあなぶきグループ社員および外部ライターによって作成される記事を掲載しています。

【著作権について】

・アルファジャーナルが提供する情報・画像等を、権利者の許可なく複製、転用、販売など二次利用することを固く禁じます。

・アルファジャーナルに登録される著作物に係わる著作権は特別の断りがない限り、穴吹興産株式会社に帰属します。

・「あなぶき興産」及び「α」(ロゴマーク)は、穴吹興産株式会社の登録商標です。

【免責事項】

・アルファジャーナルに公開された情報につきましては、穴吹興産株式会社およびあなぶきグループの公式見解ではないことをご理解ください。

・アルファジャーナルに掲載している内容は、記事公開時点のものです。記事の情報につきまして、可能な限り正確な情報を掲載するよう努めておりますが、必ずしも正確性・信頼性等を保証するものではありません。

・アルファジャーナルでご紹介している商品やサービスは、当社が管理していないものも含まれております。他社製品である場合、取り扱いを終了している場合や、商品の仕様が変わっている場合がありますので、あらかじめご了承ください。

・アルファジャーナルにてご紹介しているリンクにつきましては、リンク先の情報の正確性を保証するものではありません。

・掲載された記事を参照した結果、またサービスの停止、欠陥及びそれらが原因となり発生した損失や損害について、当社は一切責任を負いかねますのでご了承ください。

・メディアサイトは予告なく、運営の終了・本サイトの削除が行われる場合があります。

・アルファジャーナルを通じて提供する情報について、いかなる保証も行うものではなく、またいかなる責任も負わないものとします。